Bây giờ, nếu bạn quan tâm đến nỗi sợ thua lỗ trong trading thì bài viết này là dành cho bạn!

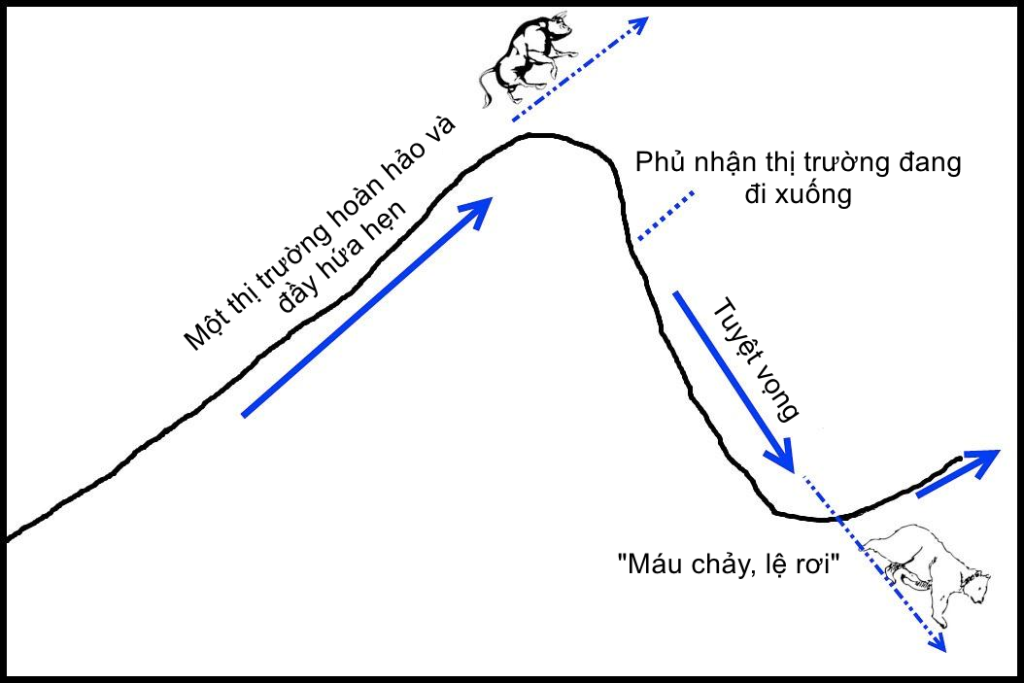

Thua lỗ là thứ không thể tách rời khỏi trading. Thua lỗ chắc chắn sẽ xuất hiện, và việc cố gắng tránh thua lỗ có thể là điềm báo sụp đổ của một trader, trên bất kỳ khung thời gian nào. Cho dù bạn có là một day trader hay một nhà đầu tư, thì việc không chấp nhận thua lỗ là một công thức dẫn đến thảm hoạ. Thay vì giới hạn thua lỗ, chúng ta lại để mặc nó với hy vọng giao dịch sẽ quay đầu, để rồi dễ dàng nhận về thua lỗ lớn hơn.

Các trader chuyên nghiệp biết thua lỗ xảy ra, và họ có kế hoạch cho thua lỗ, có kế hoạch thoát lệnh khi thua lỗ xuất hiện. Kế hoạch thoát lệnh này là cực kỳ quan trọng, và nó cũng là nguyên nhân khiến hầu hết trader gặp phải sai lầm trong sự nghiệp giao dịch của họ.

Tại sao chúng ta lại cố gắng né tránh thua lỗ?

Con người có xu hướng tránh mất mát. Điều này dễ hiểu, vì mất mát khiến con người ta cảm thấy không tốt.

Về khía cạnh trading, xu hướng này thường dẫn đến việc mất khả năng hoặc phản ứng bị trì hoãn trầm trọng trong việc đóng một giao dịch thua lỗ.

Các khoản lỗ được cho phép ở lại với tài khoản và trader chuyển sang chế độ “hy vọng”. Chế độ “hy vọng” là kết quả của việc trader mong muốn quay trở lại mức hoà vốn. Miễn là họ còn bám víu vào hy vọng rằng giao dịch sẽ hoà vốn trở lại, họ có thể hợp lý hoá với bản thân họ rằng, họ chưa thực sự mất bất kỳ khoản tiền nào.

Như đã từng nói, cho dù có đóng lệnh hay không đóng lệnh thì chúng ta đã thực sự chịu một khoản lỗ, vốn của chúng ta đã bị sụt giảm và tiền đã ra đi. Cho nên, nhiệm vụ của chúng ta bây giờ là lấy lại số vốn đó bằng một cú trade khác. Không chịu đóng lệnh chỉ đơn giản là một vấn đề của tâm lý.

Trong cuốn “Vượt qua nỗi sợ hãi và lòng tham”, Hersh Shefrin đã thảo luận về một nghiên cứu mà ở đó mọi người thường coi việc mất mát có tác động gấp 2,5 lần so với mức lợi nhuận có cùng mức độ.

Hay nói cách khác, lãi $1.000 là một chuyện, nhưng khoản lỗ $1.000 về mặt tâm lý sẽ giống như khoản lỗ $2.500 vậy. Điều này cũng không quá khó hiểu. Bạn biết đấy, khi nhận định sai lầm, bản ngã của chúng ta sẽ cảm thấy cực kỳ khó chịu, chưa kể đến việc mất đi số tiền mà chúng ta có, đồng nghĩa với việc chúng ta đã bỏ qua cơ hội sử dụng nó vào việc khác.

Tiền bạn kiếm được là tiền bạn không có, nhưng tiền bạn mất là tiền bạn đã có và không còn nữa. Điều này gây nhức nhối và là một lý do thuộc về tâm lý lý giải tại sao các trader lại không muốn đóng các giao dịch thua lỗ của họ khi lẽ ra họ nên làm mới phải.

Tại sao chúng ta cần phải thua để thắng?

Lợi nhuận trong trading luôn dựa trên khả năng thực hiện các giao dịch của trader.

Các trader thành công không để thua lỗ vượt ra khỏi tầm tay của họ. Họ không sợ thua lỗ và trên thực tế, họ có thể sẽ chấp nhận nhiều giao dịch thua lỗ, bởi vì họ có khả năng chịu đựng thấp đối với các giao dịch không phản ứng hoặc di chuyển như họ mong đợi. Họ không quan tâm đến việc đúng. Họ chỉ quan tâm về việc hạn chế tổn thất.

Theo cách này, việc chấp nhận thua lỗ thực sự có nghĩa là một trader có nhiều khả năng có lợi nhuận hơn.

Nếu một trader thoát ra khi họ nên thoát ra, chẳng hạn như khi giá chạm mức dừng lỗ, điều đó cho thấy thị trường đã không phản ứng như họ dự đoán và do đó không có lý do gì để duy trì vị thế.

Một trader cho phép khoản lỗ tăng lên sẽ không còn kiểm soát được giao dịch của họ. Họ đã bước vào tâm lý cờ bạc. Thị trường cho thấy họ đã sai nhưng họ không lắng nghe các tín hiệu.

Thay vào đó, họ đã chọn không đóng giao dịch thua lỗ; họ không sẵn sàng chấp nhận họ đã sai. Như đã thảo luận, có những lý do tâm lý khiến điều này xảy ra, nhưng bất kể lý do có là gì, thì việc không chấp nhận thua lỗ và để nó tiếp tục tăng, chắc chắn sẽ dẫn đến thất vọng và tài khoản giao dịch cạn kiệt về lâu về dài.

Hãy xem xét một chiến lược tạo ra 30% lợi nhuận mỗi tháng và chỉ có winrate 50%. Khá tốt. Trên tài khoản $30.000, nếu chiến lược được tuân thủ, bạn sẽ nhận được $9.000 vào cuối tháng.

NHƯNG, để có được số tiền đó, bạn phải thua trong một nửa số giao dịch, thoát ra theo kế hoạch khi điều đó xảy ra. Nếu bạn cố gắng tránh thua lỗ, chiến lược này sẽ không hoạt động nữa và bạn có thể kết thúc tháng với một số tiền ít hơn rất nhiều, hoặc thậm chí bạn cũng có thể bị mất tiền. Chúng ta không biết giao dịch nào sẽ là trade thắng và trade thua trước khi chúng ta thực hiện chúng. Vì vậy, chúng ta phải thực hiện tất cả các giao dịch mà chiến lược yêu cầu.

Hãy tưởng tượng bạn kiếm được $700 khi trade thắng, nhưng mất $300 khi trade thua. Nếu bạn thắng 50% trong các giao dịch của mình, bạn sẽ kiếm được rất nhiều tiền. Nhưng, giả sử bạn ngừng kiểm soát tổn thất của mình… thậm chí có thể chỉ một lần. Bạn có thể đối mặt với khoản lỗ tiềm năng $3.000 cho một giao dịch vào tháng đó, nhưng bạn sẽ vẫn có thêm $2.700 trong túi nếu bạn chấp nhận thoát khỏi giao dịch đó khi nên làm như vậy. Hãy nhớ rằng, tổn thất lớn có thể giết chết hiệu suất của một trader!

Một thủ thuật tâm lý để thoát khỏi giao dịch thua lỗ

Những ai còn đang gặp chật vật với giao dịch của họ có thể gặp khó khăn trong việc thừa nhận rằng họ mới là người đáng trách, chứ không là “lỗi của thị trường”. Có vô số lời bào chữa cho lý do tại sao giao dịch thua lỗ lại xảy ra, nhưng suy cho cùng, tiền chỉ tìm đến với ai dám chấp nhận thua lỗ. Chúng ta chấp nhận điều này càng nhanh, chúng ta sẽ học cách giảm thiểu thua lỗ sớm hơn và chúng ta càng có nhiều khả năng thu được lợi nhuận hơn.

Đây là lúc tôi tiết lộ cho bạn một thủ thuật tâm lý…

Không chỉ các giao dịch thua lỗ khiến chúng ta mất tiền, mà chúng ta càng nắm giữ các giao dịch đó lâu hơn (và giam vốn) thì chúng ta càng từ bỏ nhiều cơ hội để tham gia vào các giao dịch có lợi nhuận. Các giao dịch thua lỗ khiến chúng ta bị thiệt hại nặng nề và bạn nên đóng chúng càng nhanh càng tốt để có thể chuyển sang các cơ hội khác.

Cũng giống như các IB có thể thuyết phục khách hàng thoát khỏi giao dịch thua lỗ, các trader cá nhân cũng nên làm theo điều này. Hãy cố gắng không nghĩ về chuyện thắng thua trong các giao dịch, bởi vì cả hai đều sẽ xảy ra dù bạn có tin hay không, dù bạn có sử dụng hệ thống nào đi chăng nữa.

Thay vào đó, trader nên tập trung vào việc chuyển vốn vào một thứ gì đó hoạt động hiệu quả hơn. Đây là một cách nhanh chóng để kiếm lại tiền, hơn là hy vọng vị thế hiện đang thua lỗ kia sẽ đột ngột quay đầu và hoạt động tốt hơn bất kỳ cơ hội nào khác ngoài kia.

Điều này không có nghĩa là bạn phải liên tục giao dịch (giao dịch quá mức). Nó đơn giản có nghĩa là bất cứ khi nào giao dịch được thực hiện, trader đều biết khi nào họ sẽ thoát ra. Khi thua lỗ xuất hiện, khoản lỗ sẽ được ghi nhận và trader có thể tập trung chuyển tiền vào các cơ hội khác. Việc thoát khỏi giao dịch thua lỗ chỉ đơn giản là cho phép việc chuyển vốn đó diễn ra.

Nếu bạn gặp khó khăn khi đóng các lệnh thua, hãy thử thay đổi cách dụng ngôn của bạn. Nếu điều đó không hiệu quả, hãy cân nhắc thay đổi danh tính của bạn (coi mình là người ghét lỗ lớn và thực sự thích nhận một khoản lỗ nhỏ), vì điều đó có nghĩa là bạn đã sẵn sàng vốn cho cơ hội lớn tiếp theo.

Thế nào là khoản lỗ nhỏ và khoản lỗ lớn?

Okay, bây giờ, bạn có thể tự hỏi, thế nào là một khoản lỗ nhỏ và thế nào là một khoản lỗ lớn?

Hỏi hay lắm, chúng ta cần phải định lượng nó ra.

Tôi sẽ không để mất nhiều hơn 1% vốn của mình trên một giao dịch đơn lẻ.

Tôi có thể đặt tất cả vốn của mình vào 1 cú trade nêu tôi muốn, nhưng nếu nó bắt đầu đi ngược lại với tôi, tôi sẽ thoát ra khi tôi đã mất 1% tài khoản của mình trong vị thế đó.

Ví dụ, với tài khoản $100.000, tôi sẽ không mất hơn $1.000 trên một giao dịch đơn lẻ.

Tôi có thể bỏ ra $20.000 cho một vị thế mua, nhưng nếu giá trị của vị thế đó rơi xuống còn $19.000, tôi sẽ thoát ra.

Tôi đã tìm ra khoảng không mà tôi muốn chừa cho giao dịch cựa quậy. Điều này thiết lập điểm dừng lỗ của tôi. Sau đó, khi tôi đã biết điểm vào lệnh và điểm dừng lỗ của mình, tôi có thể tính toán được kích thước vị thế. Bằng cách này, mọi thứ đều được kiểm soát. Tôi thực hiện giao dịch của mình và nếu lệnh dừng lỗ của tôi được kích hoạt, tôi sẽ mất 1% tài khoản của mình hoặc ít hơn.

Nếu bạn mất nhiều hơn những gì bạn lẽ ra phải mất, đó là một mất mát lớn.

Nếu tôi mất 2% cho một giao dịch, ouch. Đó là một mất mát lớn. Lớn gấp đôi so với số tiền lẽ ra tôi mất.

Nếu tôi mất 5% trong một giao dịch, đó là một khoản lỗ khổng lồ. Điều đó đảm bảo một số phản ánh nội bộ nghiêm túc về những gì tôi đang làm, cách nó xảy ra và cách tôi có thể ngăn điều đó xảy ra lần nữa. Và đây là cách tôi trade.

Cách tiếp cận đầu tư của tôi thì hơi khác một chút. Tôi chỉ mua ETF chỉ số và tôi liên tục mua chúng bất kể điều kiện thị trường có là gì. Lợi nhuận dài hạn trung bình là 10% mỗi năm, nhưng sẽ có những năm lên xuống. Tôi sẽ giữ những vị thế đó trong 20 năm kể từ bây giờ.

Nhưng tôi sẽ không bao giờ áp dụng cách tiếp cận tương tự với trading. Và một giao dịch không bao giờ có thể trở thành một “khoản đầu tư” sau khi đã vào lệnh.

Lời cuối – Tại sao chấp nhận thua lỗ nhỏ có thể giúp bạn dễ dàng giành chiến thắng hơn?

Giao dịch thua lỗ không chỉ tước đi vốn của một trader, mà nếu thua lỗ kéo dài hơn mức cần thiết, các cơ hội giao dịch khác có thể bị bỏ lỡ. Trader buộc phải sẵn sàng ghi nhận các khoản lỗ ngay khi được yêu cầu để họ có thể chuyển sang các cơ hội khác.

Có nhiều lý do tại sao các trade thua được phép gồng, nhưng rốt cuộc, trách nhiệm của trader là kiểm soát cách họ giao dịch trên thị trường. Các trader có thể hưởng lợi bằng cách không nghĩ về lỗ hoặc lãi, mà chỉ nghĩ về việc “chuyển” tiền từ cơ hội này sang cơ hội khác. Hãy trở thành một người ghét những mất mát lớn. Bằng cách loại bỏ các khoản lỗ lớn và chỉ chấp nhận các khoản lỗ nhỏ, lợi nhuận sẽ dễ dàng vượt trội hơn các khoản lỗ, cho phép tài khoản của bạn tăng trưởng nhanh hơn.

💡

– Cộng đồng giao lưu phương pháp, chiến lược đầu tư vàng, dầu, ngoại tệ, bitcoin.

Zoom thực chiến tin tức phiên Mỹ từ thứ hai đến thứ sáu.

– Tham gia cộng đồng giao lưu, ZALO: TẠI ĐÂY

– Tham khảo tín hiệu giao dịch TELEGRAM: TẠI ĐÂY

– Tham gia cộng đồng TELEGRAM: TẠI ĐÂY

Theo dõi các bài viết và nhận định của Dương Sunny tại đây .