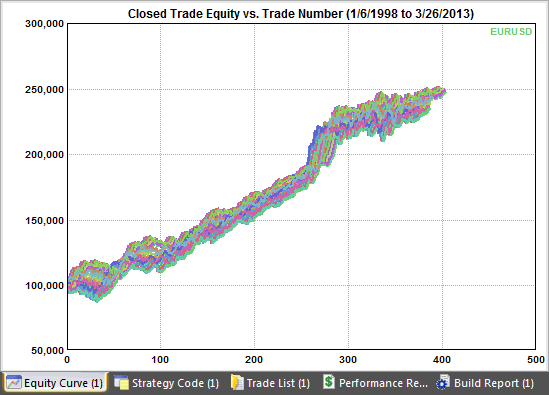

Stress test – một khái niệm quen thuộc trong tài chính – thường được các nhà quản lý quỹ sử dụng để kiểm tra khả năng chịu đựng của danh mục đầu tư trước những cú sốc lớn. Tuy nhiên, điều này có thực sự mang lại hiệu quả không? Hãy thử hình dung hệ thống quản lý danh mục đầu tư giống như bộ đồ Iron Man của các nhà quản lý quỹ. Nó không chỉ là một công cụ mà là phần mở rộng của chiến lược, giúp họ đối mặt với những biến động và thách thức của thị trường. Trong hơn 16 năm qua, tôi đã tham gia chế tạo những “bộ đồ Iron Man” như vậy – tức là các hệ thống quản lý danh mục đầu tư tùy chỉnh cho các quỹ phòng hộ.

Không Ai Đoán Trước Được Những Cú Sốc Lớn Như Fukushima Hay 9/11

Thực tế là không ai có thể dự đoán chính xác những sự kiện lớn như thảm họa hạt nhân Fukushima hay cuộc tấn công khủng bố 9/11. Vì vậy, việc lo sợ và chuẩn bị cho những ngày tận thế hàng ngày là vô lý. Việc quản lý danh mục đầu tư kiểu “sợ thiên thạch rơi” mỗi ngày không chỉ gây lãng phí thời gian mà còn khiến bạn mất tập trung vào những nguy cơ thực sự có thể ảnh hưởng đến danh mục của mình.

Cú Sốc Thị Trường Thường Bắt Đầu Từ Những “Vết Thương Nhỏ”

Phần lớn các cú sốc thị trường không xuất hiện đột ngột như thiên thạch rơi mà thường bắt đầu từ những “vết thương nhỏ” rồi lan rộng dần. Những sự kiện như tháng 10 năm 1987, cú sốc Lehman, và bong bóng dotcom đều là những ví dụ điển hình. Các cuộc khủng hoảng này đều có dấu hiệu rõ ràng từ trước nhưng đã bị bỏ qua.

Stress Test Trả Lời Sai Câu Hỏi

Vấn đề không phải là “bạn sẽ xoay sở thế nào nếu một sự kiện khủng khiếp xảy ra.” Nếu hệ thống quản lý của bạn không thể phát hiện những dấu hiệu nguy hiểm từ sớm, thì dù có làm stress test bao nhiêu lần, bạn vẫn có thể rơi vào tình trạng tồi tệ. Câu hỏi thực sự mà bạn nên đặt ra là: “Liệu hệ thống của tôi có thể phát hiện được những sự suy giảm trong bất kỳ rủi ro riêng lẻ nào và giúp tôi điều chỉnh trước khi quá muộn không?”

Biến Động Thị Trường Không Phải Là Câu Trả Lời

Một điều quan trọng cần nhớ: Khi thị trường gặp cú sốc, mọi yếu tố dường như hợp nhất lại. Hệ số tương quan giữa các tài sản tăng lên 1, biến động thị trường nhảy vọt, và thanh khoản bị hút cạn. Điều này khiến cho việc dựa vào stress test để dự đoán hay phòng tránh những tình huống như vậy trở nên vô nghĩa. Hãy hỏi những ai đã cố bán trái phiếu trong cuộc khủng hoảng tài chính năm 2008: chênh lệch giá bid/ask lúc đó rộng đến mức có thể đỗ cả một chiếc xe tải.

Stress Test Chỉ Tạo Cảm Giác Tự Tin Giả Tạo

Stress test tạo ra một cảm giác tự tin giả tạo. Chúng không cảnh báo trước về những dấu hiệu suy thoái – điều mà các nhà quản lý quỹ thực sự cần chú ý. Thay vì lãng phí thời gian vào những kịch bản không thể đoán trước, hãy tập trung vào việc xây dựng một hệ thống quản lý rủi ro linh hoạt, có khả năng nhận diện sớm các mối nguy cơ và cho phép bạn điều chỉnh mức độ rủi ro khi cần.

Thay vì lo sợ về những cú sốc không thể đoán trước, hãy xây dựng một hệ thống quản lý rủi ro thông minh và thực tế, giúp bạn đối phó hiệu quả với mọi tình huống. Stress test chỉ là một công cụ, nhưng nếu không biết cách sử dụng đúng, nó sẽ chỉ khiến bạn mất đi sự cảnh giác trước những nguy cơ thực sự.

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư