Làm thế nào quản lý giao dịch với một lợi nhuận lớn “mở”…

Vấn đề mà các trader trong tình huống này đối mặt là liệu họ nên giữ lệnh để có một lợi nhuận lớn hơn mà có thể có hoặc không, hay đóng lệnh và hưởng khoản lời đó.

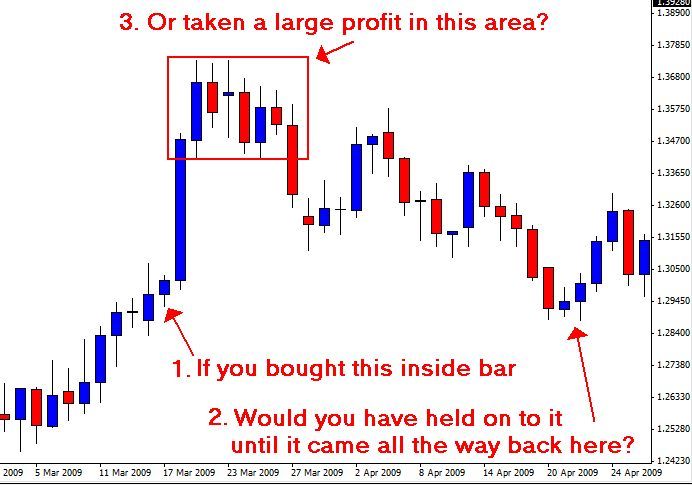

Cái chi phối quyết định này là ở tính logic và cảm xúc. Hãy nhìn tấm hình bên dưới nhưng đừng nghĩ đến bao nhiêu tiền bạn sẽ có được hoặc bạn cảm thấy như thế nào. Khi nhìn biểu đồ đó với một suy nghĩ về quãng đường dài nó đã di chuyển mà bạn đạt được, giá đã đi xa hơn mức trung bình bao nhiêu rồi, bạn có thật sự còn tin có một lý do kỹ thuật logic mà sự di chuyển đó sẽ tiếp tục theo hướng của bạn trước khi đảo chiều không, hay là bạn đang tham lam quá? Hãy nhớ rằng đó là vì khi lệnh di chuyển theo đúng ý mình thì không có nghĩa là bạn cần thiết giữ cho nó “mở”. Nếu bạn đang trong một giao dịch mà lời nhiều hơn 3 hay 4 lần rủi ro thì bạn nên dừng lại và hỏi bản thân “ Tôi có thật tin rằng giá sẽ vẫn đi lên hay xuống như một đường thẳng không, hay là nó giống như một sự điều chỉnh hơn?” . Thông thường sẽ hợp lý hơn nếu bạn chốt phần lớn số lời hoặc đóng lệnh lại, bởi vì nếu có một điều mà chúng ta có thể đồng ý với nhau về thị trường forex thì đó là nó lên và xuống và không đi thẳng trong thời gian dài, ngoại trừ những khoảng khắc biến động của nền kinh tế.

Dưới đây là ví dụ cho quan điểm trên minh họa trong cặp GBPJPY daily:

Cách quản lý một lệnh lời trong thị trường có xu hướng…

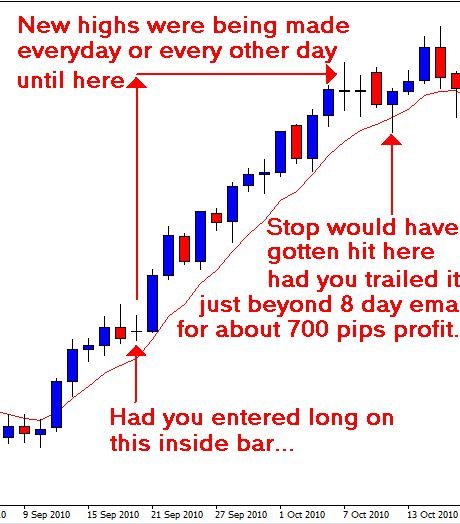

Thị trường có xu hướng có thể gia tăng lợi thế của giao dịch đang di chuyển theo hướng của bạn và kết quả là lợi nhuận sẽ cứ lớn dần lên. Một cách để nói lên rằng bạn có nên hoặc không để lợi nhuận chạy khi thị trường trong xu hướng là Đỉnh mới (nếu Uptrend) hoặc Đáy mới (nếu Downtrend) đang được tạo ra hay là không trong mấy ngày gần đó. Nếu điều này xảy ra, bạn có thể đơn giản là “treo” Stop Loss theo EMA(8) hoặc trên/dưới đỉnh hoặc đáy của ngày trước và để giá chạy theo mong muốn cho tới khi nó đảo chiều và hit SL.

Đây là ví dụ cho quan điểm trên minh họa trog cặp EURUSD daily:

Cách quản lý lệnh lời khi Price Action cho tín hiệu ngược hoặc tại Mức hỗ trợ/Kháng cự…

Một yếu tố khác bạn muốn tìm kiếm khi cố gắng quyết định có nên giữ hay chốt đó là có hay không tín hiệu forex đảo chiều theo Price Action hoặc nơi gần các mức hỗ trợ hay kháng cự mạnh. Tín hiệu và khu vực này có thể là lý do tốt để đóng lệnh lời. Và, nếu có một mức hỗ trợ hay kháng cự được giữ mạnh trong quá khứ, bạn có thể muốn sử dụng nó cho mục tiêu để chốt lời, thông thường đặt chốt lời của bạn trước mức này sẽ hiệu quả hơn là cố gắng đếm từng pip để đặt ngay mức này hoặc trên nó một ít.

Chúng ta có thể sử dụng các tín hiệu của Price Action để vào lệnh với lợi nhuận lớn, chúng ta cũng có thể sử dụng tín hiệu đảo chiểu để thoát lệnh. Bao nhiêu lần bạn đã vào lệnh theo Pin bar và rồi sau một hay hai ngày nó lại hình thành một Pin bar ngược lại? Trong trường hợp này, bạn có thể muốn “treo” Stop Loss chỉ trên hoặc dưới cây Pin bar ngược này, phụ thuộc vào việc bạn đang giao dịch vàng theo trend nào. Tín hiệu ngược chiều có thể sử dụng để thoát lệnh lời nếu nó xảy ra một cách tự nhiên, tuy nhiên, bạn không nên chờ hay phụ thuộc vào tín hiệu ngược này để thoát lệnh lời, nó chỉ là cái gì đó để nhìn trong trường hợp bạn đang có lệnh lời.

💡

– Cộng đồng giao lưu và học hỏi phương pháp quản lý vốn, xử lý lệnh âm tài khoản, phương pháp giao dịch, chiến lược đầu tư vàng, ngoại tệ ngắn – trung – dài hạn, cùng ZOOM giao dịch thực chiến tin tức phiên Mỹ hàng ngày từ thứ hai đến thứ sáu.

– Tham gia cộng đồng ZALO: TẠI ĐÂY

– Tham khảo tín hiệu giao dịch TELEGRAM: TẠI ĐÂY

– Tham gia Group cộng đồng TELEGRAM: TẠI ĐÂY

Sau đây là ví dụ minh họa cho quan điểm trên trong cặp GBPJPY daily:

Cách quản lý lệnh lời khi một tín hiệu xác nhận của Price Action xảy ra…

Một trong những tín hiệu tốt nhất mà cho thấy một giao dịch cụ thể nên được giữ thay vì chốt lại, đó là tín hiệu xác nhận Price Action. Ví dụ, nếu bạn đang mua trên thị trường và bắt gặp một Bullish pin bar hoặc các Pin bar liên tiếp được tạo ra, bạn có thể được “bảo đảm lại” bởi thị trường vì nó “đồng ý” với xu hướng mà bạn đang giao dịch. Nó hoàn toàn đối lập với “ Tín hiệu ngược” mà chúng ta thảo luận ở trên. Tín hiệu xác nhận lại của PA có thể là một chỉ báo rất tốt mà bạn nên giữ lệnh thay vì chốt. Hãy học cách “đọc” biểu đồ giá theo sự biến đổi của thị trường chính là cái thật sự phân biệt giữu chuyên nghiệp và nghiệp dư.

Đây là ví dụ cho quan điểm trên ở cặp AUDJPY daily:

Cách quản lý lệnh lời trong các điều kiện thị trường khác nhau…

Một yếu tố khác cần cân nhắc khi quyết định khi nào nên giữ hay chốt lời chính là tình hình hiện tại của thị trường. Đây là thị trường có xu hướng, đang tích lũy, yên lặng hay biến động? Trong một xu hướng mạnh, bạn dường như có cơ hội tốt hơn để giữ lệnh cho một lợi nhuận lớn hơn. Trong thị trường đang tích lũy, bạn nên sử dụng các hỗ trợ/kháng cự hoặc tín hiệu ngược chiều Price Action để thoát lệnh. Điều cốt yếu là bạn phải xem xét mình đang giao dịch trong điều kiện thị trường nào trước khi quyết định thoát lệnh hay không.

Dưới đây là ví dụ về quản lý lệnh lời trong một thị trường xu hướng trên biểu đồ ngày cặp USDJPY và một ví dụ về quản lý lệnh lời trong một thị trường tích lũy GBPJPY daily:

Đừng đếm tiền của mình khi đang ngồi tại bàn…

Khi quyết định nên giữ hay chốt lệnh, sẽ quan trọng hơn khi bạn xem xét tỷ lệ Risk/ Reward thay vì số pip mà bạn đạt được. Nó tương tự như không đếm tiền khi đang ngồi tại bàn. Đừng đếm số pip khi bạn đã đặt lệnh, mà hãy tính toán các kịch bản có thẻ xảy ra. Trước khi vào lệnh, sẽ rất quan trọng khi tính được bạn sẽ kiếm được bao nhiêu trong mối tương quan hợp lý với rủi ro mà bạn chấp nhận. Khi đã vào lệnh, sẽ rất quan trọng khi nhớ lại kịch bản Risk/ Reward đã xác định trước đó, bạn thật sự không muốn lấy bất cứ số tiền nào mà tỷ lệ thấp hơn đó, nếu không có một lý do hợp lý để làm như vậy giống như những quan điểm ta đã thảo luận ở trên.

💡

– Các bài viết và nhận định thị trường của Phan Trọng: TẠI ĐÂY

🌏 Nếu thấy bài viết này hữu ích với bạn thì có thể ủng hộ Trọng bằng cách Donate phía bên phải 👉 nhé. Xin cảm ơn! ❤