NFP là từ viết tắt của báo cáo Nonfarm Payrolls, một bản tổng hợp dữ liệu phản ánh tình hình việc làm tại Hoa Kỳ (US). Báo cáo này cho biết tổng số lao động được trả lương, không bao gồm những người làm việc cho các trang trại, chính phủ liên bang, hộ gia đình tư nhân và các tổ chức phi lợi nhuận.

Con số tiêu đề, được tính bằng nghìn, là ước tính về số lượng việc làm mới được tạo ra (hoặc mất đi, nếu là số âm) trong một tháng nhất định.

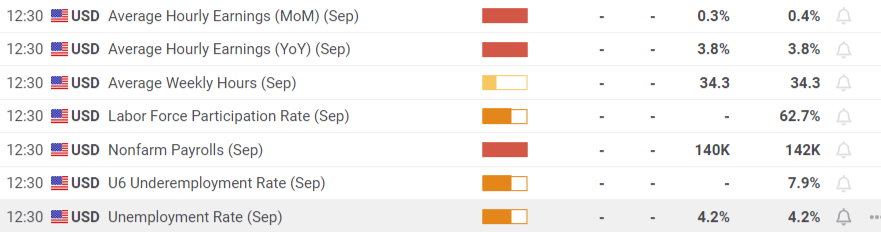

Nhưng báo cáo cũng bao gồm Tỷ lệ thất nghiệp của quốc gia, Tỷ lệ tham gia lực lượng lao động (hay có bao nhiêu người đang làm việc hoặc đang tích cực tìm kiếm việc làm so với tổng dân số) và Thu nhập trung bình theo giờ, thước đo mức tăng hoặc giảm tiền lương theo tháng.

Tại sao NFP lại quan trọng đối với thị trường Forex?

Thị trường Forex (FX) đặc biệt chú ý đến các số liệu kinh tế vĩ mô của Hoa Kỳ vì chúng phản ánh sức khỏe của nền kinh tế lớn nhất thế giới. Dữ liệu việc làm đặc biệt có liên quan vì nhiệm vụ của Cục Dự trữ Liên bang (Fed). “Nhiệm vụ theo luật định hiện đại của Fed, như được mô tả trong sửa đổi năm 1977 đối với Đạo luật Dự trữ Liên bang, là thúc đẩy việc làm tối đa và giá cả ổn định. Những mục tiêu này thường được gọi là nhiệm vụ kép”, theo chính ngân hàng trung ương.

Nhìn chung, sự gia tăng vững chắc trong việc tạo ra việc làm cùng với Tỷ lệ thất nghiệp thấp thường được coi là tích cực cho nền kinh tế Hoa Kỳ và do đó là cho Đô la Mỹ (USD). Ngược lại, việc tạo ra ít việc làm mới hơn dự kiến có xu hướng gây tổn hại cho Đô la Mỹ.

Tuy nhiên, không có gì là chắc chắn trên thị trường ngoại hối.

Kể từ khi đại dịch do virus Corona bùng phát, động lực của thị trường đã thay đổi. Việc phong tỏa kéo dài và mở cửa trở lại sau đó đã gây ra tác động không ngờ: lạm phát toàn cầu tăng vọt.

Khi giá cả tăng nhanh, các ngân hàng trung ương không còn lựa chọn nào khác ngoài việc tăng lãi suất vì làm như vậy sẽ góp phần kiềm chế lạm phát. Lý do là vì lãi suất cao khiến việc vay tiền trở nên khó khăn hơn, làm giảm nhu cầu về hàng hóa và dịch vụ từ các hộ gia đình và công ty, do đó giữ giá cả ở mức ổn định.

Lãi suất đạt đỉnh trong nhiều thập kỷ vào năm 2022-2023 và nền kinh tế hạ nhiệt. Nhưng lạm phát mất nhiều thời gian để giảm. Trên thực tế, hầu hết các nền kinh tế lớn vẫn đang chứng kiến giá cả tăng cao hơn mức mà các ngân hàng trung ương mong muốn.

Trong trường hợp của Hoa Kỳ, mục tiêu của Fed là giá cả tăng trưởng với tốc độ hàng năm khoảng 2%. Mặc dù đã giảm so với mức cao nhất được ghi nhận vào giữa năm 2022, áp lực giá vẫn cao hơn mức mong muốn.

Chỉ số giá chi tiêu tiêu dùng cá nhân (PCE) , thước đo lạm phát ưa thích của Fed, đã tăng 2,2% so với cùng kỳ năm trước (YoY) vào tháng 8, theo Cục Phân tích Kinh tế Hoa Kỳ (BEA). Trên cơ sở hàng tháng, Chỉ số giá PCE tăng 0,1%. Chỉ số giá PCE cốt lõi, không bao gồm giá cả biến động như thực phẩm và năng lượng, đã tăng 2,7% so với cùng kỳ năm trước và 0,1% trên cơ sở hàng tháng.

Nhưng việc làm có liên quan gì tới Cục Dự trữ Liên bang?

Giữ tỷ lệ thất nghiệp ở mức thấp cũng là một phần trong nhiệm vụ của Fed, nhưng thị trường lao động mạnh thường dẫn đến lạm phát cao hơn. Fed đang phải cân bằng khó khăn: kiểm soát lạm phát có thể có nghĩa là mất nhiều việc làm hơn, trong khi nền kinh tế rất mạnh có thể có nghĩa là lạm phát cao hơn.

Chủ tịch Fed, Jerome Powell, từ lâu đã nói rằng ngân hàng trung ương cần một thị trường lao động “yếu hơn”, nghĩa là nền kinh tế tạo ra ít việc làm hơn, để cắt giảm lãi suất. Không còn như vậy nữa,

Nền kinh tế Hoa Kỳ liên tục hoạt động rất tốt sau đại dịch, tạo ra nhiều việc làm tháng này qua tháng khác. Mặc dù đây có vẻ là tình hình mong muốn đối với đất nước, Fed coi đây là rủi ro tiềm ẩn đối với lạm phát. Các nhà hoạch định chính sách của Hoa Kỳ đã giữ lãi suất ở mức cao trong thời gian dài nhất có thể. Cuối cùng, Fed đã quyết định cắt giảm lãi suất, đưa ra mức cắt giảm 50 điểm cơ bản (bps) vào tháng 9. Thông báo này đã mang lại sự nhẹ nhõm cho các thị trường tài chính, nơi hiện đang chứng kiến chi phí đi vay tiếp tục giảm trong những tháng tới. Do đó, các nhà đầu tư tìm kiếm các tài sản có lợi suất cao, trái ngược với đồng đô la Mỹ trú ẩn an toàn.

Có thể mong đợi gì từ báo cáo NFP tháng 9?

Báo cáo NFP tháng 8 cho thấy nền kinh tế Hoa Kỳ đã tạo ra 142.000 việc làm mới trong tháng, trong khi Tỷ lệ thất nghiệp được xác nhận ở mức 4,2%. Đồng đô la Mỹ ban đầu giảm theo tin tức nhưng nhanh chóng cắt giảm lỗ và ghi nhận mức tăng trong ngày hôm đó, vì sự quan tâm đầu cơ tin rằng Fed sẽ phản ứng bằng cách cắt giảm lãi suất chuẩn thêm 25 điểm cơ bản (bps).

Như đã nói ở trên, Fed đã tiến hành cắt giảm mạnh hơn. Thậm chí, các nhà hoạch định chính sách của Hoa Kỳ dự đoán họ sẽ cắt giảm lãi suất thêm 50 bps trước khi kết thúc năm.

Việc cắt giảm lãi suất mạnh tay hơn trong nhiều cuộc họp chỉ có thể được hỗ trợ bởi các chỉ số kinh tế yếu kém.

Với suy nghĩ đó, báo cáo NFP cho thấy số lượng việc làm được tạo ra ít hơn dự kiến có thể làm tăng khả năng cắt giảm thêm 50 điểm cơ bản vào tháng 11.

Khi đó, đồng USD sẽ giảm.

Mặt khác, một báo cáo cho thấy việc tạo ra việc làm vững chắc có thể gợi ý về mức cắt giảm lãi suất khiêm tốn hơn là 25 điểm cơ bản.

Trong kịch bản này, USD có thể tận dụng những con số như vậy.

Đối với tháng 9, các nhà kinh tế dự kiến nền kinh tế Hoa Kỳ sẽ tạo ra 140.000 việc làm mới sau 142.000 việc làm được tạo ra vào tháng 8. Tỷ lệ thất nghiệp dự kiến là 4,2%, không đổi so với tháng trước.

Như thường lệ đối với dữ liệu kinh tế vĩ mô, sự khác biệt giữa kỳ vọng và kết quả thực tế sẽ quyết định sức mạnh của các chuyển động theo hướng trên bảng ngoại hối.

Độ lệch càng lớn, theo cách này hay cách khác, thì phản ứng của thị trường càng rộng. Điều đó có nghĩa là, ví dụ, nếu kết quả đọc tiêu đề là 150.000, thị trường sẽ hầu như không phản ứng.

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Valeria Bednarik