Mẫu hình VSA tạo đáy được xem như một phương pháp kinh điển để tìm ra đáy của một chu kỳ. Đặc biệt là khi thị trường có nhiều biến động, hay trong thời kỳ suy thoái kinh tế. Từ tín hiệu mà mẫu hình VSA tạo đáy cung cấp, trader có thể xác định được thời điểm vào lệnh, phán đoán xu hướng chuyển động của thị trường một cách chuẩn xác. Vậy mẫu hình VSA tạo đáy là gì? Cách nhận biết ra sao? Hãy cùng khám phá về VSA tạo đáy bạn nhé.

Tổng quan về mẫu hình VSA

Mẫu hình VSA tạo đáy là gì?

VSA hay còn gọi là Volume Spread Analysis là phương pháp hỗ trợ người dùng phân tích khối lượng, cũng như biến động của giá trên thị trường nhờ quan hệ của cung và cầu. Khi đó, các bạn có thể xác định được xu hướng của thị trường trong tương lai. Giai đoạn từ năm 1960 – 1970 đánh dấu thời điểm VSA ra đời từ nền tảng lý thuyết phương pháp Wyckoff.

Thực tế chứng minh, Volume Spread Analysis là một trong những phương pháp đa dạng. Qua VSA, trader có được những tín hiệu để phán đoán về thị trường. Từ đó, có được những quyết định đầu tư sáng suốt từ các yếu tốt như là giá, khối lượng và chênh lệch (spread). Đặc biệt, mối quan hệ từ cung cầu còn phản ánh được tâm lý thị trường, nhất là những nhà đầu tư “cá mập”.

Mẫu hình VSA tại Việt Nam

Đối với thị trường tài chính ở Việt Nam, phương pháp VSA được nhiều trader ưa chuộng. Lý do là vì tính chất nhà đầu tư tổ chức chiếm tỷ lệ đến 90% mức độ thanh khoản thị trường. Vậy nên bước “lần theo dấu cá mập” tạo cơ hội cho trader nhận được những mức lợi nhuận tốt hơn.

Vào thời điểm nửa cuối năm, thị trường chứng khoán Việt Nam thường có nhiều biến động với những đà tăng và giảm liên tục có biên độ lớn. Khi đó, trader sẽ luôn thắc mắc về đáy của thị trường đang nằm ở vị trí nào. Thế nhưng khi xem xét mẫu hình VSA tạo đáy, các bạn có thể trả lời được câu hỏi này dễ dàng.

Nhìn chung, VSA tạo đáy là một tập hợp mẫu hình giúp thể hiện xu hướng tạo đáy của thị trường vào giai đoạn thị trường suy thoái. Hiểu đơn giản, thị trường chứng khoán sẽ xuất hiện đáy khi có những dấu hiệu sau:

- Phiên giao dịch với Volume cực lớn;

- Giá tạo ra mô hình kiểm chứng với 2 hoặc 3 đáy;

- Đợt giảm giá bắt đầu chững lại và bước vào giai đoạn đi ngang.

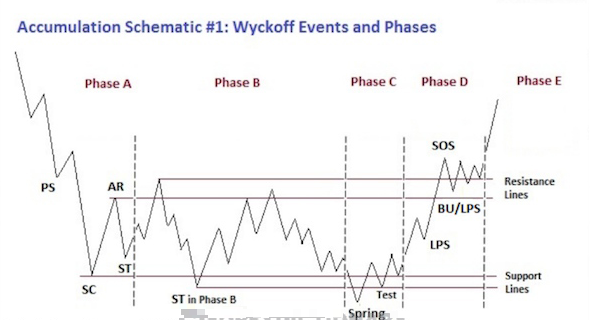

Khi đó, VSA sẽ thể hiện những tín hiệu giúp xác định vùng đáy thông qua mô hình Wyckoff. Đây là mô hình giúp đánh giá toàn cảnh về thị trường, cụ thể qua giai đoạn tích lũy và phân phối bằng cách phân tích và mô tả những điểm đặc trưng nhất để tìm ra đỉnh và đáy của một chu kỳ kinh tế.

Đặc điểm của mẫu hình VSA tạo đáy

Mô hình VSA tạo đáy tiêu biểu là mô hình Wyckoff trong giai đoạn giá đang tích lũy. Khi đó, phương pháp này sẽ được chia nhỏ thành 5 giai đoạn với quy ước từ A đến E. Trong đó, từng giai đoạn sẽ trải qua những hành vi giá khác nhau. Cụ thể:

Điểm PS

Trong phương pháp sử dụng mô hình Wyckoff, PS hay còn gọi là preliminary support, tức là hỗ trợ ban đầu được xem như sự kiện xuất hiện đầu tiên.

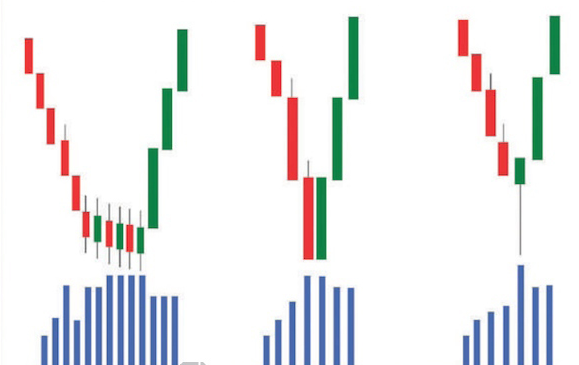

Từ biểu đồ giá có thể thấy, khối lượng giao dịch đang chuyển động ngược hướng với khung giá. Cụ thể là khi giá bắt đầu đà giảm mạnh thì khối lượng bán lại ngày một tăng. Thậm chí có thể tạo ra một thanh giá với khối lượng cao đến mức cực đại kèm với bóng nến dài.

Thông qua điểm PS, thị trường hiện tại đang bị ép giá và rơi vào đà giảm liên tục, kèm với khối lượng gom cực lớn. Lý do là vì những nhà đầu tư lớn trên thị trường đã hấp thụ hết những chứng khoán giảm mạnh trên thị trường. Những nhà đầu tư yếu thế hơn sẽ giữ vai trò là người cung cấp thanh khoản để những trader lớn có thể xây dựng được vị thế.

Điểm SC

Sau khi giá giảm mạnh kèm với khối lượng giao dịch tăng liên tục sẽ là đợt SC, hay còn gọi là Selling Climax, tức là cao điểm bán. Tại thời điểm này, sự kiện tạo đáy cao trào sẽ xuất hiện sau khi thị trường trải qua đợt xu hướng kéo dài kèm với Volume lớn.

Hình minh họa cho thấy điểm SC đang phản ánh khả năng xu hướng giảm chuẩn bị kết thúc hoặc sắp kết thúc. Có thể gọi xu hướng này là tâm lý bán tháo của đám đông, thông qua nến spread dài và khối lượng tăng đột ngột.

Thông qua điểm SC, có thể thấy các “cá mập” đang thu hết lượng bán ra từ động thái ép giá sâu và mua mạnh khiến thanh nến cực đại hình. Tuy nhiên trader cần chú ý rằng, mức hỗ trợ mạnh và việc hấp thụ lực bán được xem như thành công khi giá giảm và kiểm tra lại ở ngưỡng giá thấp hơn quá khứ, cùng với việc giá khối lượng giảm.

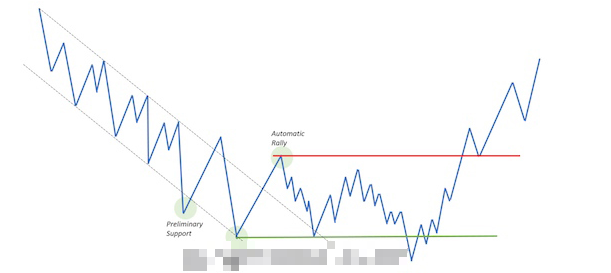

Điểm AR

Giai đoạn tiếp theo của mô hình tạo đáy VSA trong giai đoạn tích lũy là điểm AR, hay còn gọi là Automatic Rally tức là chuyển động tự động. Hình minh họa cho thấy mức kháng cự xuất hiện tại điểm AR và ngược lại. Hành động này sẽ được lặp đi lặp lại nên nó được gọi là Automatic Rally. Khi đó, giá thường sẽ dao động trong một phạm vi sideway được giới hạn bởi mức hỗ trợ và kháng cự xuất hiện trước đó.

Thông qua điểm AR, trader có thể xác định được thị trường hiện tại đang có áp lực bán giảm đi rất nhiều. Thế nên, chỉ cần xuất hiện một lực cầu nhỏ cũng đủ để giá tăng nhanh một cách dễ dàng.

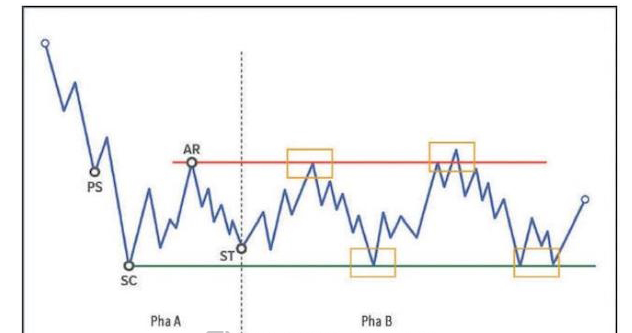

Điểm ST

Sự kiện thứ 4 trong cấu trúc tích lũy của mẫu hình VSA tạo đáy là điểm ST, hay còn gọi là Secondary Test, tức là Thử nghiệm Thứ Cấp. Sự hình thành của ST đã kết thúc pha A và đánh dấu sự khởi đầu của pha B.

Từ hình minh họa có thể thấy, giá đang điều chỉnh liên tục về vị trí đáy của điểm quá bán SC để retest lại mối quan hệ của cung và cầu tại khu vực đó. Thông thường, biên độ dao động của vùng này không quá cao và khối lượng cũng được duy trì ở ngưỡng ổn định. Trong một giai đoạn sẽ có nhiều điểm ST xuất hiện.

Thông qua điểm ST, có thể thấy được “Cá mập” đang liên tục thực hiện quá trình kéo – đạp giá lên và xuống trong một khu vực giá nào đó khiến các nhà đầu tư cá nhân rơi vào trạng thái chán nản. Điều này được thể hiện thông qua chức năng chính của ST là xác nhận sự rời bỏ thị trường của những trader thiếu kiên nhẫn.

Springs/Shakeouts

Kế đến là sự kiện Springs, hay còn gọi là Shakeouts trong giai đoạn tích lũy và thường được các trader chuyên nghiệp gọi là “phiên smart money”. Lý do được gọi như vậy là vì phiên này chủ yếu loại bỏ những nhà đầu tư nhỏ lẻ để mang về lợi nhuận khổng lồ.

Hình minh họa cho thấy phiên Springs với mức giá thấp nhất đã breakout ngưỡng hỗ trợ bằng một volume cực lớn, thế nhưng giá lại quay về đà tăng trong phiên kế tiếp. Hầu hết các trader chuyên nghiệp đều cho rằng vai trò của phiên rũ bỏ rất quan trọng dưới sự mong chờ của người người.

Phiên Springs xuất hiện cho thấy các “cá mập” đang đánh lừa các trader khác khi giá phá vỡ mức hỗ trợ, khiến họ nghĩ xu hướng giảm tiếp tục được duy trì. Khối lượng giao dịch cực lớn xuất hiện trong giai đoạn này cho thấy các trader nhỏ lẻ đã nhanh chóng cắt lỗ và bán tháo.

Điểm Breakout

Sự xuất hiện của điểm Breakout đánh dấu thời điểm bước vào pha C và giá hiện tại đang trong đà tăng đều liên tục. Khi đó, trader sẽ có được lợi nhuận tốt nhất tại điểm Breakout.

Khi thị trường liên tục tăng và khiến giá di chuyển ngày càng càng mạnh hơn thông qua những thanh nến dài, với spread rộng, cũng như volume ngày một lớn. Thị trường tăng mạnh mẽ khi giá phá vỡ các vùng kháng cự được tạo ra trước đó.

Khi điểm Breakout xuất hiện, nó cũng giữ vai trò quan trọng khi giá phá vỡ mức kháng cự để mở ra xu hướng tăng mới trên thị trường. Thế nhưng thực tế thì “cá mập” sẽ đánh lừa các trader thông qua những tín hiệu Breakout giả. Vậy nên để tránh sập bẫy, các bạn cần quan sát khối lượng giao dịch. Trong trường hợp khối lượng đang tăng dần đều và ổn định với đà tăng mạnh mẽ thì tín hiệu Breakout thành công.

Ví dụ minh họa mô hình VSA tạo đáy

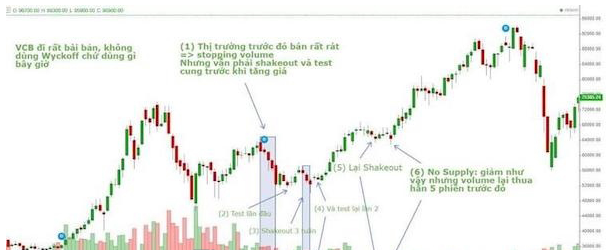

Mẫu hình VSA tạo đáy xuất hiện trên biểu đồ giá của nhiều tài sản khác nhau như cổ phiếu, tiền ảo, hay ngoại hối…Vậy nên trader sẽ thường bắt gặp mẫu hình này trong quá trình giao dịch. Để giúp trader xác định được mô hình này chính xác hơn, chúng ta sẽ xem xét ví dụ về mẫu hình VSA tạo đáy của cổ phiếu Ngân hàng cổ phần Ngoại thương (HoSE: VCB). Cụ thể được mô tả như sau:

- Điểm (1): Thị trường liên tục giảm trong khi tính thanh khoản tăng với đà giảm ngày càng mạnh của giá. Tức là lượng cung đang giảm đi so với lượng cầu. Thế nhưng phía “cá mập” chưa đảm bảo được lượng cung còn lại ngoài thị trường.

- Điểm (2): Quá trình test lần đầu tiên được diễn ra. Lúc này, volume cạn kiệt ngày một nhiều phản ánh lượng cung ngày càng cạn dần.

- Điểm (3): “Cá mập” vẫn chưa chắc chắn về việc lượng cung ngày một cạn kiệt, nên kiểm định lực cung lần 2 thông qua Shake Out bar.

- Điểm (4): Khi đã kiểm tra lượng cung với kết quả là có ít volume được bán ra thì “cá mập đã test lần 2. Mục đích cho lần test này là hoàn toàn rũ bỏ các trader nhỏ lẻ.

- Điểm (5) & (6): Pha tăng điểm xuất hiện nhưng skakeout liên tục được thực hiện để giúp quá trình tăng giá diễn ra trơn tru hơn. Kiểm định lượng cung đi kèm với đà tăng giúp “cá mập” dễ dàng đánh lên mà không vướng lượng hàng bán xuất hiện trong khu vực giá cao.

Các thông tin về mẫu hình VSA tạo đáy cũng như đặc điểm nhận diện và ví dụ minh họa đã được chúng tôi trình bày cụ thể. Có thể thấy, đây là trợ thủ đắc lực trong phân tích thị trường giúp trader xác định các đáy, cũng như thời điểm vào lệnh và thoát khỏi thị trường phù hợp để tối ưu lợi nhuận. Hy vọng những chia sẻ vừa rồi sẽ cung cấp cho bạn đọc một cái nhìn tổng quan về mẫu hình VSA tạo đáy. Chúc các bạn thành công.

💡

– Các bài viết và nhận định thị trường của Mạnh Quang (Bét Chây): Tại đây