Margin call là gì?

Margin call là trường hợp mà một nhà giao dịch không còn đủ tiền trong tài khoản giao dịch để duy trì các vị trí mở (các lệnh giao dịch chưa đóng). Khi một tài khoản giao dịch không còn đủ tiền để bảo đảm các vị trí mở, sàn sẽ yêu cầu họ nạp thêm tiền vào tài khoản để đảm bảo rằng các vị trí có thể tiếp tục được duy trì. Quá trình này được gọi là margin call.

Khi nhận được margin call, nhà giao dịch cần phải thực hiện như sau:

1. Nạp thêm tiền vào tài khoản: Nhà giao dịch có thể nạp thêm tiền vào tài khoản giao dịch để tăng nguồn vốn và đảm bảo rằng các vị thế mở có đủ lệnh để duy trì.

2. Đóng các vị thế: Nhà giao dịch có thể quyết định đóng một số hoặc tất cả các vị trí mở để giải phóng nguồn vốn và tránh bị tự động đóng vị trí bởi sàn giao dịch.

3. Chấp nhận tự động đóng vị trí: Nếu bạn không thực hiện bất kỳ hành động nào sau khi nhận được margin call, sàn giao dịch có thể tự động đóng các vị trí bạn đang mở để giảm thiểu rủi ro về tài khoản.

Margin call là một khía cạnh quan trọng trong giao dịch ngoại hối và thị trường tài chính nói chung, vì nó liên quan đến việc quản lý rủi ro và nguồn vốn của nhà giao dịch. Việc hiểu rõ cách hoạt động của margin và cách ứng phó với margin call là quan trọng để tránh những tình huống không mong muốn trong giao dịch ngoại hối.

Khi nào bị magin call?

Margin call trong forex xảy ra khi tỷ lệ tự quản lý vốn (margin) của bạn xuống mức nguy hiểm, gần đến giới hạn tối thiểu để duy trì các vị trí mở. Khi mức thấp hơn giới hạn cần thiết, sàn giao dịch sẽ gửi email thông báo cho bạn để bổ sung tiền gửi thêm vào tài khoản nhằm duy trì các vị trí hiện tại. Nếu bạn không thực hiện bổ sung tiền đủ để đáp ứng margin call, sàn giao dịch có thể tự động đóng bất kỳ vị trí nào để giảm thiểu rủi ro.

Thời điểm xảy ra margin call trong forex phụ thuộc vào nhiều yếu tố, bao gồm:

1. Tỷ lệ đòn bẩy (Leverage): Đòn bẩy cao có thể tạo ra margin call nhanh hơn, vì nó yêu cầu bạn có ít vốn ban đầu hơn để mở một vị trí. Tuy nhiên, đòn bẩy cũng tạo ra rủi ro lớn hơn.

2. Biến động thị trường: Khi thị trường di chuyển mạnh, giá có thể dao động nhanh chóng và gây ảnh hưởng đến giá trị vị thế của bạn. Nếu giá đi ngược hướng vị thế bạn mở, có thể sẽ dẫn đến margin call.

3. Kích thước vị trí: Kích thước lô giao dịch (lot size) càng lớn, margin yêu cầu càng cao. Nếu bạn mở nhiều vị trí lớn cùng lúc và thị trường không phản hồi theo dự đoán, margin call có thể xảy ra nhanh chóng.

4. Phương thức quản lý rủi ro: Nếu bạn không quản lý rủi ro một cách hiệu quả, việc để lỗ chạm đến mức quản lý vốn có thể dẫn đến margin call.

5. Sàn giao dịch và quy tắc cụ thể: Mỗi sàn giao dịch có quy tắc riêng về margin và margin call. Việc xảy ra margin call cũng phụ thuộc vào ngưỡng margin call của sàn giao dịch bạn đang sử dụng.

Để tránh margin call, bạn cần quản lý vốn một cách cẩn thận, sử dụng đòn bẩy một cách thận trọng, và luôn cân nhắc đến rủi ro khi mở vị trí giao dịch. Nắm vững kiến thức và chiến lược giao dịch là điều quan trọng để tối ưu hóa khả năng thành công trong thị trường Forex.

Làm sao để tránh bị margin call

Để tránh bị margin call trong giao dịch ngoại hối, bạn cần thực hiện các biện pháp quản lý rủi ro và quản lý vốn cẩn thận. Dưới đây là một số chiến lược để giúp bạn tránh tình trạng margin call:

1. Quản lý vốn hiệu quả

Bạn cần xác định số tiền bạn có sẵn để đầu tư và hãy đảm bảo bạn không đầu tư quá mức. Không sử dụng toàn bộ số vốn để mở các vị trí giao dịch. Hãy để một phần vốn dự phòng để đối phó với biến động thị trường.

2. Chọn đòn bẩy thận trọng

Sử dụng tỷ lệ đòn bẩy một cách cẩn thận. Đòn bẩy cao có thể tăng lợi nhuận tiềm năng, nhưng cũng tạo ra rủi ro lớn hơn. Chọn tỷ lệ đòn bẩy thấp để giảm khả năng margin call.

3. Quản lý rủi ro

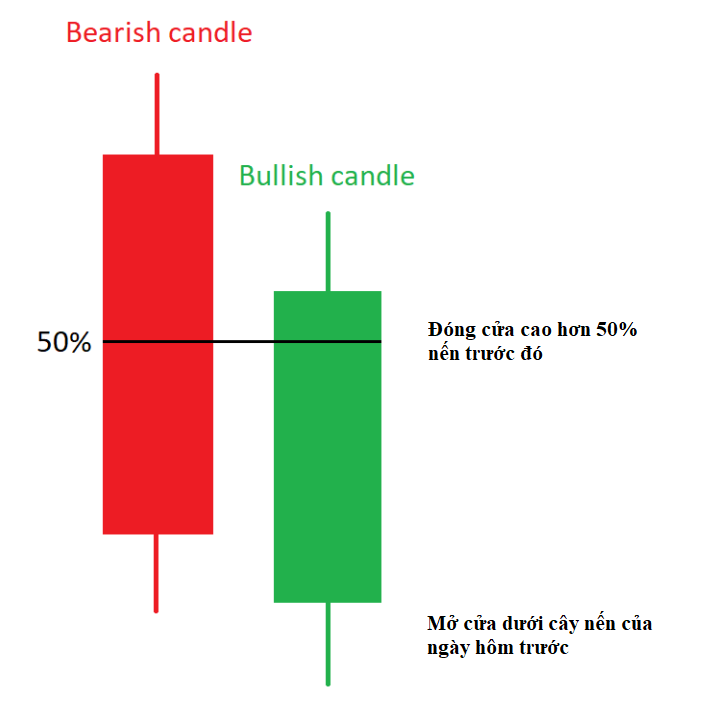

Xác định một mức lỗ tối đa mà bạn có thể chấp nhận cho mỗi vị trí giao dịch. Hãy tuân thủ nguyên tắc này và đóng vị trí nếu lỗ vượt qua mức đó. Điều chỉnh kích thước lô giao dịch dựa trên mức lỗ tối đa bạn chấp nhận, để giảm thiểu tác động của các biến động tiêu đến vốn.

4. Sử dụng stop-loss và take-profit

Nên nhớ đặt các mức stoploss để tự động đóng vị trí nếu thị trường di chuyển ngược hướng dự đoán của bạn. Điều này giúp bảo vệ vốn khỏi các biến động không lợi. Đặt các mức take profit để tự động đóng vị trí khi thị trường di chuyển theo hướng lợi nhuận của bạn. Điều này giúp bạn khống chế lợi nhuận và tránh việc thị trường đảo chiều.

5. Theo dõi thị trường và điều chỉnh

Bạn cần theo dõi sát sao tình hình thị trường và điều chỉnh chiến lược của bạn theo tình hình mới nhất. Đừng bám vào một quan điểm cố định khi thị trường thay đổi.

6. Tìm hiểu và đào sâu kiến thức

Học hỏi và nắm vững các khái niệm cơ bản về giao dịch forex. Đồng thời tìm hiểu về các yếu tố tác động đến biến động thị trường, như tin tức kinh tế, sự kiện chính trị, tình hình kinh tế quốc gia, và hơn thế nữa.

Mặc dù chúng ta có thể can thiệp bằng nhiều cách để hạn chế cho trường hợp margin call không xảy ra, nhưng quan trọng vẫn là biết cách dự đoán hướng đi của thị trường để margin level luôn ở mức an toàn. Cách để làm được điều này là trang bị thêm kiến thức để biết cách phân tích xu hướng, phân tích thị trường.

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư