Nến Nhật là gì?

Nến Nhật hay Mô hình nến Nhật (Japanese candlestick pattern) là một loại biểu đồ giá mô tả hành động giá của một loại tài sản trong một phiên giao dịch nhất định. Mô hình nến còn thể hiện tâm lý của nhà đầu tư trong phiên giao dịch đó.

Với biểu đồ nến, trader xác định được diễn biến giá trên thị trường là tăng (bullish), giảm (bearish) hay đi ngang (sideways). Ngoài ra, khi được sử dụng kết hợp với các công cụ phân tích kỹ thuật khác, nến Nhật Bản có thể giúp trader dự báo được xu hướng giá sẽ đảo chiều hay tiếp diễn. Đây là mô hình phân tích kỹ thuật phổ biến nhất và được ứng dụng ở hầu hết các thị trường tài chính như thị trường Forex, chứng khoán, giao dịch hàng hóa, tiền điện tử,…

Sự xuất hiện của nến Nhật

Nến Nhật được phát minh bởi một thương nhân người Nhật là Munehisa Homma vào cuối những năm 1700, với mục đích ban đầu là để ghi chép diễn biến giá gạo.

Sau khoảng thời gian dài ghi chép diễn biến giá gạo, ông đã nắm bắt được tâm lý nhà đầu tư, tìm ra quy luật của giá và dự đoán được xu hướng giá gạo trong tương lai. Mô hình này đã giúp ông thống trị thị trường gạo Nhật Bản và sở hữu khối tài sản khổng lồ.

Sau đó, các kỹ thuật và nguyên tắc giao dịch của ông đã được phát triển thành một hệ thống kiến thức nến Nhật. Giới phân tích kỹ thuật ở Nhật bắt đầu áp dụng các kiến thức đó vào thị trường chứng khoán vào những năm 1870.

Đến cuối thế kỷ 19, Steve Nison đã đưa mô hình nến Nhật đến với giới phân tích kỹ thuật hiện đại thông qua cuốn sách “Tuyệt kỹ Giao dịch bằng đồ thị nến Nhật (Japanese Candlestick Charting Techniques). Kể từ đó, mô hình nến được sử dụng như một công cụ phân tích cực kỳ phổ biến trong giới trader. Đặc biệt, biểu đồ nến Nhật đã trở thành công cụ hỗ trợ đắc lực đối với những trader theo trường phái Price Action.

Đặc điểm của nến Nhật

Mỗi cây nến sẽ cung cấp cho trader 4 thông số chính, trước khi chuyển sang 1 cây nến khác để tiếp tục ghi dữ liệu giá:

- Giá đóng cửa;

- Giá mở cửa;

- Giá cao nhất trong phiên;

- Giá thấp nhất trong phiên;

💡

– Cộng đồng giao lưu và học hỏi phương pháp quản lý vốn, xử lý lệnh âm tài khoản, phương pháp giao dịch, chiến lược đầu tư vàng, ngoại tệ ngắn – trung – dài hạn, cùng ZOOM giao dịch thực chiến tin tức phiên Mỹ hàng ngày từ thứ hai đến thứ sáu.

– Tham gia cộng đồng ZALO: TẠI ĐÂY

– Tham khảo tín hiệu giao dịch TELEGRAM: TẠI ĐÂY

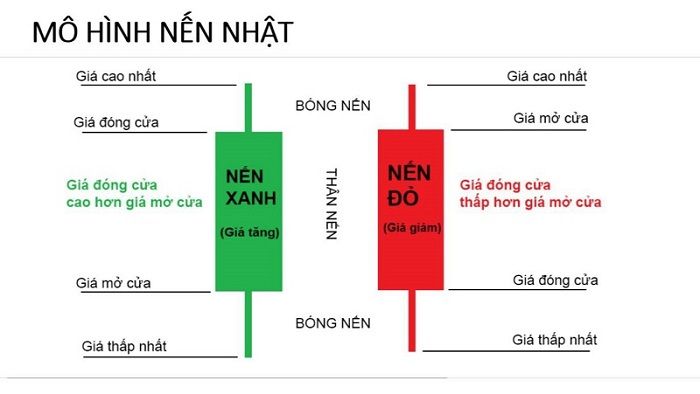

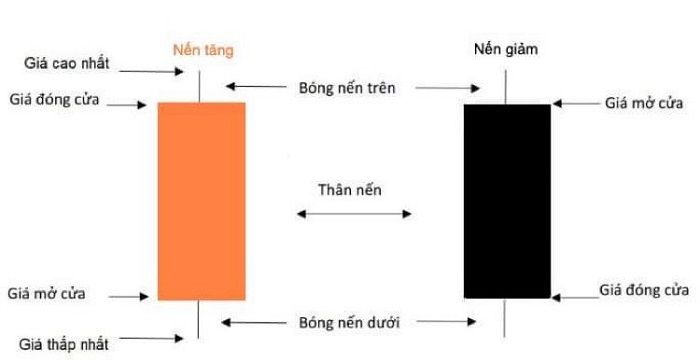

Về mặt cấu tạo, 1 cây nến Nhật có 2 phần: thân nến và bóng nến (râu nến).

- Thân nến: Là phần thể hiện giá mở cửa (giá bắt đầu phiên giao dịch) và giá đóng cửa (giá kết thúc phiên giao dịch). Thân nến cho biết mức giá đóng cửa và mức giá mở cửa trong một đơn vị thời gian nhất định. Màu sắc thể hiện đó là nến tăng hay nến giảm, còn độ dài biểu thị cho mức độ dao động giữa giá mở cửa và giá đóng cửa.

- Bóng nến: Là các đường mỏng phía trên và dưới thân nến cho biết mức giá cao nhất và giá thấp nhất trong một đơn vị thời gian. Giá cao nhất là đỉnh của bóng nến trên và giá thấp nhất là đáy của bóng nến dưới. Bóng nến biểu hiện mức độ biến động của giá trong phiên giao dịch.

Như vậy,

1 cây nến tăng khi:

- Giá đóng cửa cao hơn giá mở cửa.

- Một thân nến xanh được vẽ với phần đáy của thân nến đại diện cho giá mở cửa và đỉnh đại diện cho giá đóng cửa.

1 cây nến giảm khi:

- Giá đóng cửa thấp hơn giá mở cửa.

- Một thân nến màu đỏ được vẽ với đỉnh của thân nến đại diện cho giá mở cửa và đáy của thân nến đại diện cho giá đóng cửa.

Ý nghĩa của công cụ nến Nhật trong hoạt động đầu tư

Tuy đơn giản về mặt hình học nhưng khi các cây nến kết hợp lại với nhau tạo ra một biểu đồ giá sẽ kể cho chúng ta một câu chuyện thú vị về diễn biến thị trường không chỉ trong quá khứ mà còn ở hiện tại.

Cung cấp thông tin về hành vi giá

Nhìn vào hình dạng, kích thước của thân nến và bóng nến trong mỗi cây nến, trader có thể biết được bên mua hay bên bán đang chiếm lĩnh thị trường và mức độ biến động trong phiên giao dịch ra sao. Từ đó, trader có thể đưa ra quyết định vào lệnh Buy/Sell.

- Thân nến dài (tức giá đóng cửa và giá mở cửa xa nhau): Cho thấy phiên giao dịch diễn ra rất sôi động với 1 bên đang áp đảo vô cùng mạnh mẽ. Nếu thân nến cam dài (nến tăng) dài chứng tỏ bên mua đang chiếm ưu thế hay áp lực mua mạnh và ngược lại nếu nến đen (nến giảm) dài là bên bán đang áp đảo hay áp lực bán lớn.

- Thân nến ngắn (tức giá đóng cửa gần với giá mở cửa): Cho thấy sự đồng thuận về giá giữa bên mua và bên bán và không bên nào kiểm soát thị trường.

- Bóng nến dài (cả bóng trên và bóng dưới): Cho thấy phiên giao dịch biến động mạnh, bên bán đẩy giá lên thì bên mua sẽ đẩy giá xuống với lượng giao dịch khủng như nhau. Nếu càng về cuối phiên, giá đóng cửa càng gần giá mở cửa đồng nghĩa với việc 2 bên đều rất “căng” khiến giá trung bình trong phiên hầu như không dao động.

- Bóng nến ngắn: Cho thấy giá không biến động nhiều. Khi đó, cả 2 bên đều do dự và chờ đợi các hành động tiếp theo.

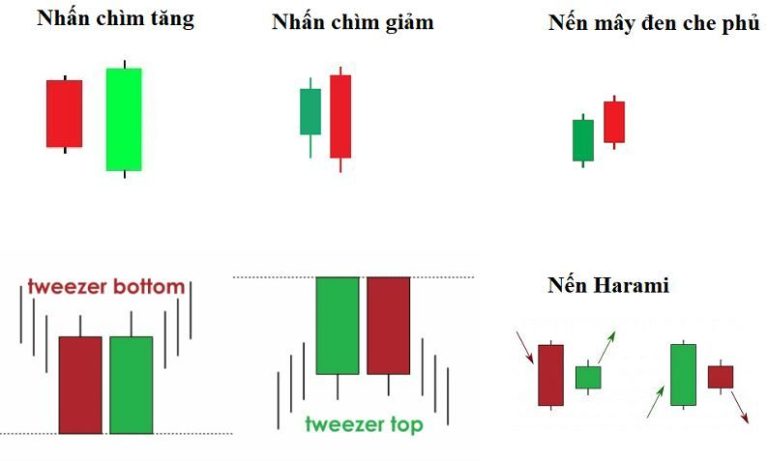

Dự đoán hành động giá tiếp theo có thể xảy ra

Các mô hình nến xuất hiện tại các ngưỡng quan trọng (key level) như ngưỡng kháng cự và hỗ trợ sẽ cung cấp cho trader tín hiệu đảo chiều hay tiếp diễn xu hướng. Nhờ đó, trader có thể tìm được điểm vào lệnh lý tưởng cũng như biết được khi nào nên đóng lệnh để tối ưu hóa lợi nhuận.

Là thước đo tâm lý của nhà đầu tư

Mọi thông tin về “giao tranh” giữa bên mua và bên bán đều được phản ánh vào giá và giá được thể hiện qua các cây nến. Do đó, nhìn vào kích thước và màu sắc của thân nến và bóng nến mà trader có thể nắm được tâm lý của những người đang tham gia giao dịch.

Ví dụ: Sau một thời gian dài suy giảm, một cây nến đỏ dài có thể biểu thị sự hoảng loạn hoặc sự đầu hàng.

Hạn chế của mô hình nến Nhật

Bên cạnh những ưu điểm như hình ảnh đơn giản, trực quan và dễ diễn giải trong phân tích hành động giá, mô hình nến vẫn tồn tại một số nhược điểm như sau:

- Dù được thống kê và phân loại cụ thể nhưng do có quá nhiều mô hình nên trader khó có thể ghi nhớ được hết và dễ gây nhiễu loạn khi phân tích.

- Bản thân biểu đồ nến Nhật chỉ cho thấy diễn biến tâm lý bên bán hoặc bên mua trên thị trường mà không dự báo xu hướng giá. Nó giúp bạn có cái nhìn rõ ràng về giá trong quá khứ và hiện tại, nhưng sẽ không biểu thị rõ ràng xu hướng giá tương lai. Đôi khi có một vài nến được coi là tín hiệu đảo chiều, nhưng tín hiệu đó chưa đủ tin cậy mà cần thêm các chỉ báo kỹ thuật khác để xác nhận chính xác xu hướng.

- Một nhược điểm nữa của biểu đồ nến Nhật là trên các khung thời gian càng nhỏ thì càng nhiều tín hiệu giả và hình thành các bẫy giá, khiến các trader non kinh nghiệm dễ sập bẫy và giao dịch thất bại. Để khắc phục khuyết điểm trên, trong quá trình sử dụng nến Nhật trader nên áp dụng phương pháp phân tích đa khung thời gian để có tìm được những tín hiệu chính xác hơn.

💡

– Các bài viết và nhận định thị trường của Phan Trọng: TẠI ĐÂY