Biểu đồ nến là gì?

Biểu đồ nến (candlestick chart) hay mô hình nến có nguồn gốc từ những người nông dân Nhật Bản vào thế kỷ 18. Loại biểu đồ này đã được sử dụng trước khi phương Tây phát minh ra biểu đồ thanh và biểu đồ caro mà chúng ta sử dụng ngày nay. Năm 1991, Steve Nison giới thiệu cách sử dụng sơ đồ này thông qua quyển sách mang tên “Kỹ thuật phân tích biểu đồ hình nến Nhật Bản”.

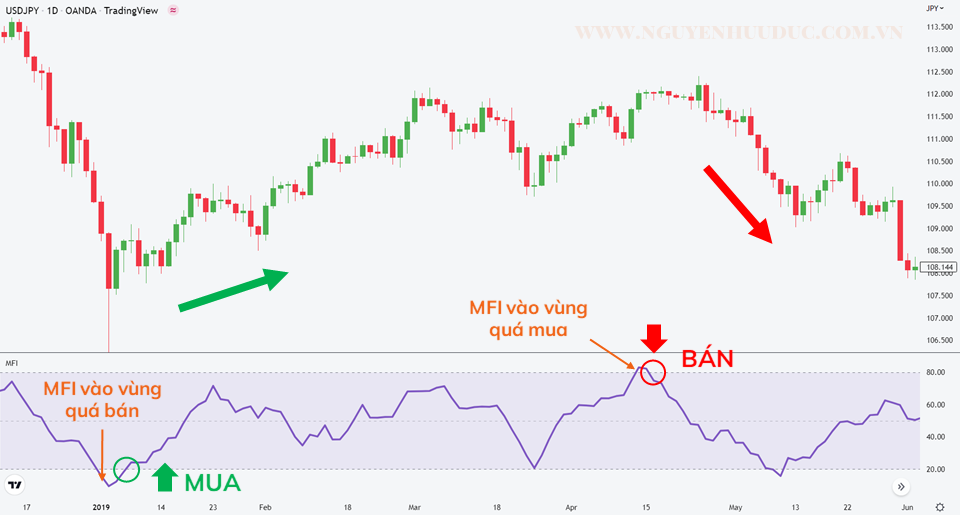

Mô hình nến thể hiện sự tăng, giảm, tâm lý thị trường, mức giá cao và thấp nhất trong một khoảng thời gian nhất định với các màu sắc khác nhau. Nó thường được sử dụng để đưa ra các quyết định giao dịch dựa trên mô hình dự báo chiều hướng của giá trong ngắn hạn. Khoảng thời gian mà mỗi cây nến mô tả sẽ do nhà giao dịch lựa chọn.

Ngoài biểu đồ nến Nhật hiện đang được sử dụng phổ biến nhất trong chứng khoán, Forex và Crypto thì vẫn còn biểu đồ đường (line chart) và biểu đồ thanh (bar chart).

Cấu tạo của một cây nến

Bạn có thể dự đoán giá bằng cách nhìn vào các thành phần khác nhau của cây nến. Mỗi cây nến được cấu tạo từ 2 thành phần cơ bản là thân nến và bóng nến. Trong đó, thân nến là phần lớn nhất, thường được tô màu, biểu trưng cho sự tăng giảm của giá. Nếu giá tăng, nến sẽ có màu xanh, giá giảm nến có màu đỏ. Bóng nến là là 2 que nhỏ nằm trên và dưới thân nến. Đỉnh mỗi bóng nến cho biết giá cao nhất và thấp nhất trong một phiên giao dịch.

- Giá mở cửa: mức giá đầu tiên được giao dịch trong quá trình hình thành cây nến.

- Giá đóng cửa: mức giá cuối cùng được giao dịch trong suốt quá trình hình thành cây nến. Nếu giá đóng cửa thấp hơn giá mở cửa thì nến sẽ chuyển sang màu đỏ, trường hợp ngược lại nến có màu xanh.

- Vị trí của giá mở cửa và đóng cửa sẽ khác nhau tùy thuộc vào nến tăng hay nến giảm.

- Giá cao nhất được biểu thị bằng đỉnh của bóng nến ở phía trên. Nếu không có bóng trên tức giá mở hoặc giá đóng là mức giá cao nhất được giao dịch.

- Giá thấp nhất là giá ở cuối cùng của bóng thấp hơn. Nếu không có bóng thấp hơn thì giá thấp nhất giống như giá đóng cửa hoặc giá mở trong một nến tăng.

- Hướng của giá được thể hiện qua màu của nến. Nếu giá của nến đang đóng cửa trên giá mở cửa nghĩa là giá sẽ di chuyển lên và nến có màu xanh. Nến có màu đỏ cho thấy giá đóng dưới mức giá mở.

- Phạm vi: sự chênh lệch giữa giá cao nhất và thấp nhất của một cây nến. Công thức tính: giá cao nhất ‒ giá thấp nhất.

Ý nghĩa

- Thân nến dài thể hiện sự chênh lệch lớn giữa giá đóng và mở cửa, chứng tỏ sức mua/bán càng mạnh. Phe mua (bulls ‒ bò mộng) đang áp đảo phe bán (bears ‒ gấu) nếu nến xanh hoặc phe bán đang gây áp lực nếu nến đỏ.

- Thân nến ngắn là dấu hiệu cho thấy thị trường đang chững lại, cả 2 bên mua và bán đều lưỡng lự.

- Bóng nến dài cho thấy đang có sự cạnh tranh giữa bên mua và bán khiến giá tăng giảm liên tục. Bóng nến phía trên dài là tín hiệu giảm giá. Bóng nến phía dưới dài được hình thành khi có áp lực đẩy giá xuống, là một tín hiệu giá sắp tăng.

Các biểu đồ nến cụ thể

Nến Doji

Doji trong tiếng Nhật có nghĩa là không thay đổi, thể hiện mức giá mở và đóng cửa là như nhau, cho thấy sự do dự của thị trường. Thay vì có đầy đủ thân và bóng thì Doji chỉ có bóng nến, khiến nó trông như một thanh kiếm sắc bén. Doji dự báo xu hướng đảo chiều khá rõ khi xuất hiện trong các mẫu hình nến nhất định, dùng để bắt đỉnh/đáy.

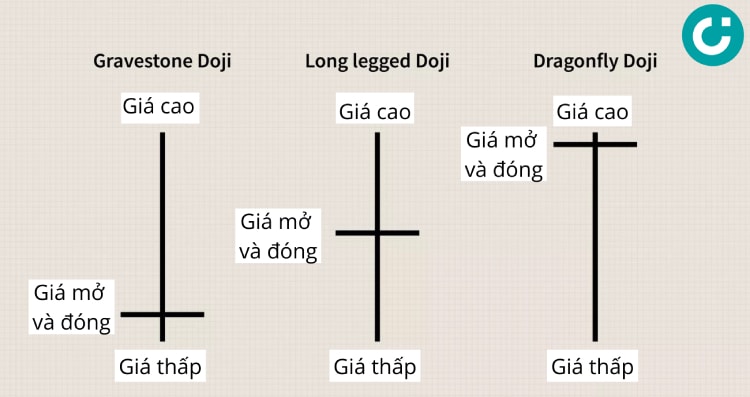

Có 3 loại mô hình Doji thường gặp: Doji chân dài (Long – Legged Doji), Doji chuồn chuồn (Dragonfly Doji) và Doji bia mộ (Gravestone Doji).

Doji chân dài

Thân nến của Doji chân dài mảnh, trong khi 2 bóng nến trên và dưới rất dài. Trong một xu hướng tăng giá, biểu đồ nến này báo hiệu sự lưỡng lự của nhà đầu tư. Tuy nhiên, bạn không có đủ cơ sở để đưa ra quyết định nếu Doji chân dài xuất hiện riêng lẻ mà cần đợi các nến sau.

Doji chuồn chuồn

Cái tên này xuất phát từ hình dạng giống một con chuồn chuồn của nến: cánh dang rộng, phần đuôi dài, thân nến nhỏ, bóng nến dưới dài. Giá mở cửa, đóng cửa và giá cao nhất gần như bằng nhau. Doji chuồn chuồn báo hiệu sự đảo chiều của thị trường theo hướng đi lên và nhà đầu tư nên mua vào để kiếm lợi nhuận.

Doji bia mộ

Thân nến nhỏ, bóng nến phía trên dài và không có bóng nến dưới. Đây là trường hợp ngược lại của Doji chuồn chuồn. Doji bia mộ chủ yếu xuất hiện ở đỉnh của xu hướng tăng giá, cho thấy lực bán đã tăng mạnh. Giá đóng cửa bị đẩy về trùng với giá thấp nhất.

Nhà đầu tư cần đợi các dấu hiệu tiếp theo của thị trường. Nếu cây nến tiếp theo giảm mạnh qua ngưỡng kháng cự tại mức giá đóng cửa của Doji bia mộ, nhiều khả năng thị trường sẽ đảo chiều. Đây là thời điểm thích hợp để chốt lời và bán ra.

Nến Marubozu

Marubozu trong tiếng Nhật nghĩa là hình khối lớn theo quy tắc, với Bullish Marubozu là nến tăng (màu xanh) và Bearing Marubozu là nến giảm (màu đỏ). Đặc điểm: thân nến lớn, không có bóng nến, giá mở cửa và giá mở cửa do vậy cũng chính là giá cao và thấp nhất. Nến Marubozu thể hiện lực mua hay bán mạnh áp đảo so với phần còn lại. 3 cây nến Marubozu xuất hiện cùng một lúc báo hiệu xu hướng lên/xuống mạnh.

Nến Spinning Tops

Nến Spinning Tops có phần thân nhỏ nhưng không nhỏ như Doji, bóng nến ở trên và dưới dài hơn rất nhiều lần so với thân. Bóng nến dài thể hiện biến động giá mạnh trong phiên giao dịch. Thân nến ngắn cho thấy sự chênh lệch giữa giá mở cửa và đóng cửa là không cao, biểu hiện sự trung lập của thị trường. Chưa nên đưa ra quyết định mua và bán ở thời điểm này mà cần chờ đợi các nến sau.

Nến Hammer (nến búa) và Hanging Man (nến treo cổ)

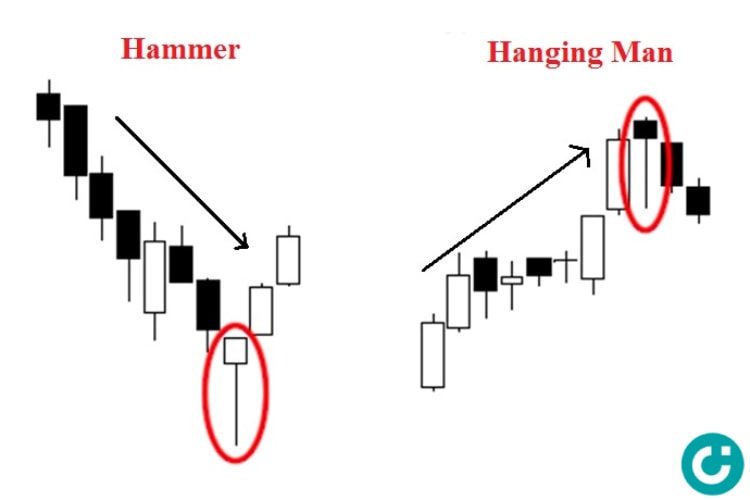

Đây là 2 mẫu nến xuất hiện ở vị trí trái ngược nhau, có tác dụng dự báo hoặc xác nhận sự suy yếu hay đảo chiều của thị trường. Nến Hammer và Hanging Man có hình dáng giống nhau với phần bóng dưới dài ít nhất gấp đôi thân, bóng trên không có hoặc rất ngắn. Nếu búa cắm dưới đất thì người treo cổ phải ở trên trần nhà và ngược lại.

- Nến Hammer báo hiệu sự đi lên của thị trường sau thời gian xuống quá đà. Nến xanh nghĩa là giá đóng và giá cao nhất bằng nhau, báo hiệu sự tăng mạnh về giá. Trong khi đó, nến đỏ biểu hiện giá cao nhất và giá mở cửa bằng nhau, giá sẽ có sự tăng nhẹ.

- Nến Hanging Man cho biết thị trường đã đạt đỉnh và sẽ đi xuống. Nến xanh nghĩa là giá đóng và giá cao nhất bằng nhau, dự báo sự giảm nhẹ về giá. Trong khi đó, nến đỏ biểu hiện giá cao nhất và giá mở cửa bằng nhau, dự báo đợt giảm mạnh. Hanging Man với bóng nến dài xuất hiện là dấu hiệu cho thấy nên bán để tránh giá xuống quá sâu.

Nến Inverted Hammer (búa ngược) và Shooting Star (sao băng)

Inverted Hammer xuất hiện ở cùng vị trí với nến Hammer nhưng có hình dáng đảo ngược. Shooting Star ở cùng vị trí với Hanging Man và có hình dáng đảo ngược. Chúng có thân nến nhỏ hoặc rỗng, không có bóng nến dưới, bóng nến trên dài hơn thân nhiều lần. Cả 2 biểu đồ nến này đều dự báo sự đổi chiều của thị trường nhưng không chắc chắn bằng Hammer và Hanging Man.

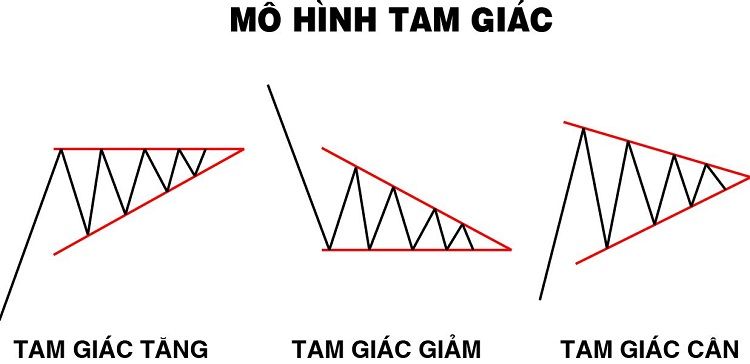

Biểu đồ nến Nhật giúp nhà giao dịch nhận thấy những xu hướng đang hình thành, đặt lệnh giao dịch và chờ lợi nhuận. Tuy nhiên, mô hình nến Nhật Bản chỉ là một trong rất nhiều công cụ phân tích kỹ thuật để hỗ trợ đưa ra quyết định đầu tư. Bạn nên kết hợp thêm những công cụ khác nhằm quản lý tốt danh mục đầu tư và hạn chế rủi ro.

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư