Hình nến Doji báo hiệu sự do dự của thị trường và tiềm năng đảo ngược giá. Hình nến Doji được sử dụng rộng rãi trong giao dịch vì chúng là một trong những loại nến dễ xác định nhất và bấc của chúng gợi ý cho trader vị trí đặt điểm cắt lỗ.

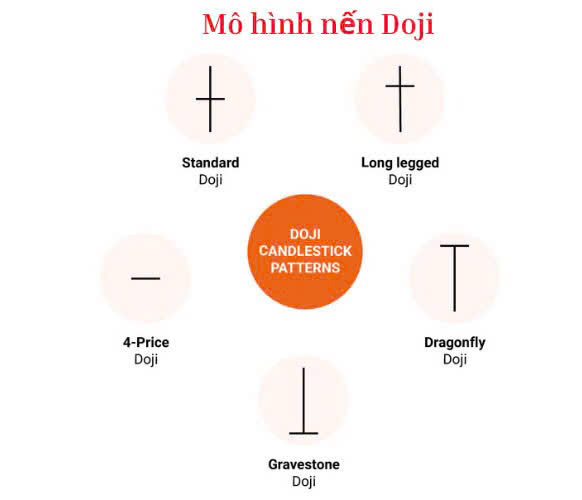

Bài viết này sẽ giải thích cách các mô hình Doji được hình thành và cách xác định 5 trong số các loại Doji mạnh nhất và được giao dịch phổ biến nhất:

- Doji tiêu chuẩn

- Doji chân dài

- Doji chuồn chuồn

- Doji bia mộ

- Doji 4 giá

CÁC HÌNH NẾN DOJI ĐƯỢC HÌNH THÀNH NHƯ THẾ NÀO?

Các hình nến Doji được hình thành khi giá của một cặp tiền tệ mở và đóng ở mức gần như giống nhau trong khung thời gian của biểu đồ mà Doji xuất hiện trên đó. Mặc dù giá có thể đã di chuyển giữa thời điểm mở cửa và đóng cửa của cây nến, nhưng giá mở cửa và giá đóng cửa ở mức gần như giống nhau cho thấy thị trường không có xu hướng tăng hoặc giảm.

Hãy nhớ rằng các giao dịch có xác suất thành công cao hơn sẽ là những giao dịch được thực hiện theo xu hướng dài hạn. Khi một Doji xuất hiện ở đáy của mức thoái lui trong xu hướng tăng hoặc đỉnh của mức thoái lui trong xu hướng giảm, bạn cần giao dịch theo xu hướng nếu muốn có tỷ lệ thành công cao hơn. Trong trường hợp xu hướng tăng, điểm cắt lỗ sẽ nằm dưới bấc dưới của Doji và trong một xu hướng giảm, điểm cắt lỗ sẽ nằm trên bấc trên.

5 LOẠI MÔ HÌNH NẾN DOJI PHỔ BIẾN NHẤT

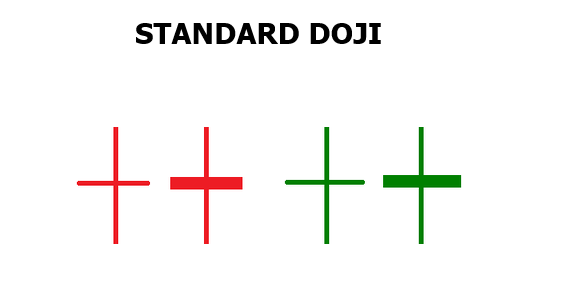

- Mô hình Doji tiêu chuẩn

Doji tiêu chuẩn là một hình nến đơn lẻ không có nhiều ý nghĩa riêng. Để hiểu ý nghĩa của hình nến này, các trader cần quan sát hành động giá trước đó hình thành nên loại Doji này.

Các giao dịch dựa trên các hình nến Doji cần phải được xem xét trong trường hợp cụ thể của hình nến đó. Ví dụ: một Doji tiêu chuẩn trong một xu hướng tăng có thể duy trì xu hướng tăng hiện tại. Tuy nhiên, biểu đồ bên dưới lại diễn tả một xu hướng tăng đảo chiều, điều này cho thấy tầm quan trọng của điều kiện trước đó hình thành nên Doji.

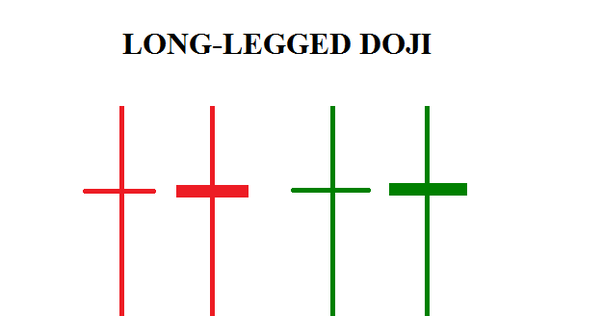

Doji chân dài

Doji chân dài chỉ đơn giản là có phần mở rộng của các đường dọc ở trên và ở dưới đường ngang lớn hơn. Điều này chỉ ra rằng trong khoản thời gian của mô hình này, hành động giá di chuyển lên và xuống mạnh mẽ nhưng lại kết thúc ở mức giá gần như bằng với mức giá lúc mở vị thế. Điều này cho thấy sự phân vân của cả người mua lẫn người bán.

Tại điểm mà Doji chân dài xuất hiện (xem biểu đồ bên dưới), rõ ràng là giá đã tăng một chút sau một đợt giảm khá mạnh. Nếu Doji đại diện cho đỉnh của sự đảo chiều (mà chúng ta không biết tại thời điểm hình thành) thì một trader có thể lý giải được nguyên nhân của sự do dự và khả năng đảo chiều giá. Sau đó, tìm cách bán cặp tiền tệ này tại thời điểm hình thành nến tiếp theo. Điểm cắt lỗ sẽ ở đầu bấc phía trên của Doji chân dài.

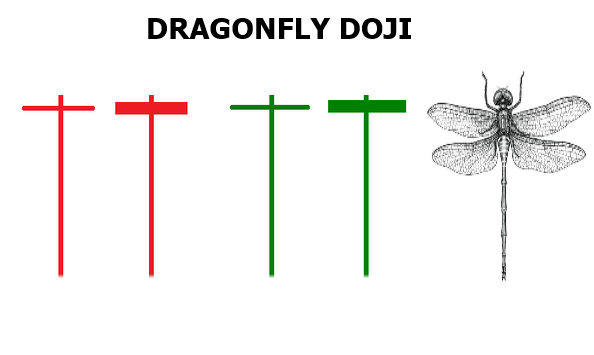

Doji chuồn chuồn

Doji chuồn chuồn có thể xuất hiện ở đầu xu hướng tăng hoặc cuối xu hướng giảm và báo hiệu khả năng thay đổi hướng. Không có bất kỳ đường nào phía trên thanh ngang tạo ra hình chữ “T” và cho biết rằng giá đã không di chuyển lên phía trên mức giá ban đầu. Một bấc dưới rất mở rộng trên Doji này ở dưới cùng của một động thái giảm giá là một tín hiệu tăng giá.

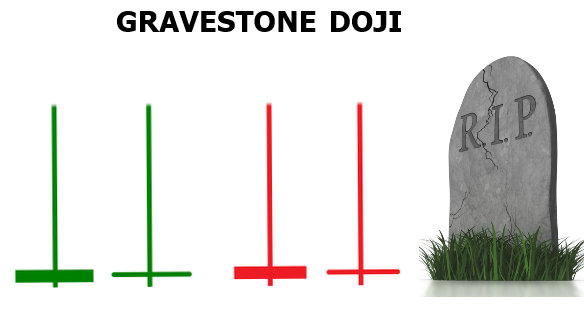

Doji bia mộ

Doji bia mộ ngược lại với Doji chuồn chuồn. Doji bia mộ xuất hiện khi hành động giá mở và đóng thấp hơn mức thấp nhất trong phạm vi giao dịch. Sau khi mô hình nến này mở ra, người mua đã có thể đẩy giá lên nhưng đến cuối phiên họ không thể duy trì đà tăng. Đỉnh của một động thái tăng giá là một tín hiệu giảm giá.

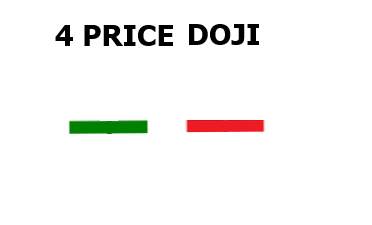

Doji 4 giá:

Doji 4 giá chỉ đơn giản là một đường nằm ngang không có đường thẳng ở trên hoặc ở dưới đường ngang này. Mô hình Doji này biểu thị sự thiếu quyết đoán vì mức giá cao, thấp, mở và đóng được thể hiện bởi mô hình này đều giống nhau. Doji 4 giá là mô hình duy nhất biểu thị một lần nữa sự do dự hoặc một thị trường cực kỳ trầm lắng.

TÌM HIỂU THÊM VỀ MÔ HÌNH NẾN TRONG GIAO DỊCH

- Đọc biểu đồ hình nến là nền tảng quan trọng cần có trước khi phân tích các kỹ thuật phức tạp hơn như biểu đồ hình nến Doji.

- Khi đọc biểu đồ hình nến, hãy lưu ý:

- Khung thời gian giao dịch

- Các mẫu hình giá cổ điển

- Hành động giá

Mô hình nến Doji là những nến đơn lẻ có giá mở và giá đóng gần giống nhau. Những chân nến này có thể cho thấy sự đảo ngược xu hướng tăng hoặc giảm. Các nhà đầu tư nên diễn giải các mô hình nến Doji một cách thận trọng và tìm kiếm sự xác nhận về khối lượng giao dịch, hành động giá và các chỉ báo kỹ thuật khác trước khi hành động.Chúc bạn giao dịch thành công!

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư