GLĐT

— 6 min read

Trong giao dịch ngoại hối (Forex), việc xác định động lượng thị trường là yếu tố rất quan trọng giúp nhà giao dịch nắm bắt xu hướng, từ đó đưa ra quyết định chính xác và kịp thời. Động lượng thị trường có thể hiểu đơn giản là tốc độ biến động giá của một cặp tiền tệ trong một khoảng thời gian nhất định. Động lượng mạnh thường báo hiệu xu hướng sẽ tiếp tục, trong khi động lượng yếu có thể là dấu hiệu cảnh báo xu hướng hiện tại sắp kết thúc hoặc đảo chiều. Dưới đây là một số phương pháp phổ biến mà nhà giao dịch có thể sử dụng để xác định động lượng thị trường.

1. Sử dụng Chỉ Báo Động Lượng (Momentum Indicator)

Chỉ báo động lượng là công cụ cơ bản để đánh giá tốc độ di chuyển của giá, thường được thể hiện dưới dạng đồ thị. Chỉ báo động lượng giúp nhà giao dịch biết được giá có tăng hay giảm và tốc độ thay đổi của giá. Một số chỉ báo động lượng phổ biến bao gồm:

- Chỉ Báo RSI (Relative Strength Index): RSI là một trong những chỉ báo động lượng phổ biến nhất. Nó đo lường sức mạnh và tốc độ của giá để giúp xác định liệu thị trường đang trong vùng mua quá mức (overbought) hay bán quá mức (oversold). Thông thường, nếu chỉ số RSI trên 70, thị trường có thể đang trong trạng thái mua quá mức và có khả năng đảo chiều giảm. Ngược lại, nếu RSI dưới 30, thị trường có thể bán quá mức và chuẩn bị đảo chiều tăng.

- MACD (Moving Average Convergence Divergence): Chỉ báo MACD đo lường sự khác biệt giữa hai đường trung bình động hàm mũ (EMA) và cung cấp tín hiệu về động lượng và xu hướng. MACD là công cụ hữu hiệu để xác định các tín hiệu đảo chiều và điểm vào hoặc ra khỏi giao dịch.

- Chỉ Báo Stochastic Oscillator: Stochastic cũng đo lường mức độ mua quá mức hoặc bán quá mức trên thị trường, tương tự như RSI, nhưng nó so sánh giá đóng cửa hiện tại với một khoảng thời gian nhất định. Đây là công cụ phổ biến để phát hiện các điểm đảo chiều tiềm năng.

2. Sử Dụng Các Đường Trung Bình Động (Moving Averages)

Đường trung bình động giúp nhà giao dịch làm mượt dữ liệu giá và xác định xu hướng chính. Tuy nhiên, khoảng cách giữa các đường trung bình động ngắn hạn và dài hạn cũng có thể cung cấp tín hiệu về động lượng:

- Đường Trung Bình Động Đơn Giản (SMA): Đường trung bình động đơn giản giúp nắm bắt xu hướng dài hạn và thường được sử dụng để xác nhận động lượng của thị trường.

- Đường Trung Bình Động Hàm Mũ (EMA): EMA nhạy cảm hơn với biến động giá ngắn hạn, vì vậy nó thường được dùng để phát hiện những thay đổi nhanh chóng trong động lượng.

Sự giao cắt của các đường trung bình động có thể cung cấp tín hiệu động lượng. Ví dụ, khi đường EMA 50 ngày cắt lên đường EMA 200 ngày, đó là dấu hiệu của động lượng tăng giá, thường gọi là “giao cắt vàng” (Golden Cross). Ngược lại, khi EMA 50 ngày cắt xuống EMA 200 ngày, đó là dấu hiệu động lượng giảm.

3. Phân Tích Sức Mạnh Giá Thông Qua Volume (Khối Lượng)

Khối lượng giao dịch là một yếu tố quan trọng cho thấy sức mạnh của động lượng. Nếu giá tăng mạnh kèm theo khối lượng lớn, điều này thường cho thấy xu hướng tăng có khả năng duy trì. Ngược lại, nếu giá tăng nhưng khối lượng thấp, điều này có thể cho thấy xu hướng tăng không mạnh và có khả năng đảo chiều. Một số công cụ phổ biến bao gồm:

- Volume Weighted Average Price (VWAP): VWAP là giá trung bình có trọng số theo khối lượng, giúp xác định xem liệu động lượng đang tăng hay giảm so với xu hướng chung của thị trường.

- On-Balance Volume (OBV): Chỉ báo OBV đo lường áp lực mua và bán dựa trên khối lượng và giá đóng cửa, giúp nhà giao dịch hiểu rõ hơn về động lượng nội tại của xu hướng.

4. Phân Tích Hành Vi Giá (Price Action Analysis)

Phân tích hành vi giá là phương pháp giúp nhà giao dịch xác định động lượng thị trường mà không cần dùng các chỉ báo. Một số kỹ thuật hành vi giá phổ biến bao gồm:

- Các mô hình nến (Candlestick Patterns): Những mô hình như “Doji,” “Hammer,” hay “Engulfing” có thể cung cấp tín hiệu động lượng dựa trên hành vi giá hiện tại.

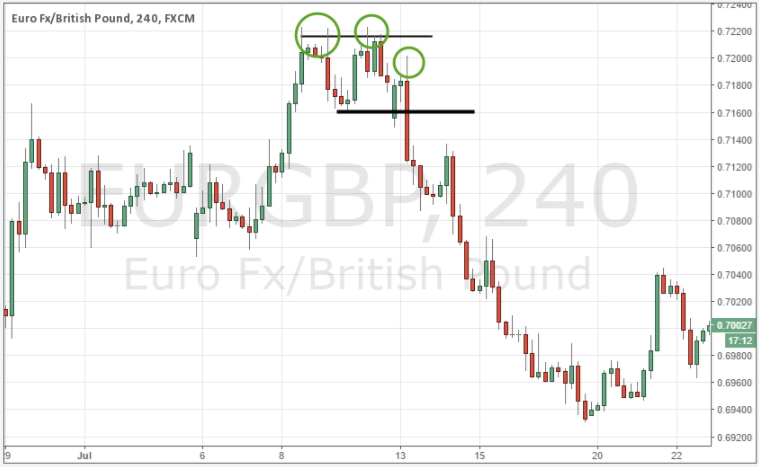

- Hỗ trợ và Kháng cự (Support and Resistance): Khi giá vượt qua mức kháng cự hoặc hỗ trợ mạnh, điều này có thể báo hiệu một động lượng mới. Ví dụ, khi giá phá vỡ mức kháng cự mạnh và tăng, điều này cho thấy động lượng mua đang mạnh và xu hướng tăng có thể sẽ tiếp tục.

5. Chỉ Báo ADX (Average Directional Index)

ADX là công cụ mạnh mẽ để đo động lượng và sức mạnh của xu hướng, nhưng không cho biết xu hướng đó là tăng hay giảm. Chỉ báo ADX có giá trị từ 0 đến 100:

- ADX dưới 20 cho thấy thị trường đang trong trạng thái đi ngang, động lượng thấp.

- ADX trên 25 cho thấy thị trường đang có xu hướng mạnh, động lượng cao.

Khi ADX tăng lên, động lượng tăng mạnh hơn, và khi ADX giảm, điều này cho thấy động lượng yếu đi, có thể là dấu hiệu xu hướng sẽ kết thúc hoặc chuyển sang đi ngang.

6. Chỉ Báo DMI (Directional Movement Index)

DMI là một phần của ADX nhưng chia thành hai đường – DI+ (Positive Directional Indicator) và DI- (Negative Directional Indicator). Khi DI+ nằm trên DI-, thị trường đang có động lượng tăng. Khi DI- nằm trên DI+, thị trường đang có động lượng giảm. DMI giúp nhà giao dịch xác định được hướng đi của động lượng.

Kết Luận

Xác định động lượng thị trường là kỹ năng quan trọng giúp nhà giao dịch ngoại hối tối ưu hóa chiến lược giao dịch của mình. Tùy thuộc vào phong cách giao dịch, bạn có thể chọn các chỉ báo hoặc phương pháp phù hợp. Quan trọng là nhà giao dịch nên kết hợp các công cụ này với nhau để có cái nhìn toàn diện hơn, từ đó đưa ra quyết định chính xác, tăng hiệu quả giao dịch và giảm rủi ro.

Giao dịch thành công không chỉ dựa vào phân tích động lượng, mà còn cần kỹ năng quản lý vốn, cảm xúc và kỷ luật.

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư