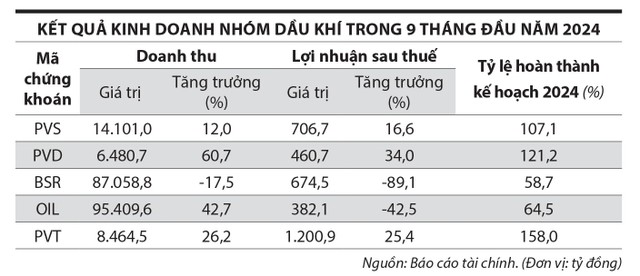

(ĐTCK) Chín tháng đầu năm 2024, trong khi nhóm doanh nghiệp thượng nguồn và trung nguồn dầu khí đạt kết quả kinh doanh khả quan, thì nhóm hạ nguồn ghi nhận lợi nhuận giảm mạnh.

Nhóm thượng nguồn và trung nguồn kinh doanh thuận lợi

Ở nhóm thượng nguồn dầu khí, Tổng công ty cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam (PTSC, mã PVS) đạt 706,7 tỷ đồng lợi nhuận sau thuế trong 9 tháng đầu năm 2024, tăng 16,6% so với cùng kỳ năm 2023.

Công ty Chứng khoán Vietcombank dự báo, PTSC có thể đạt lợi nhuận sau thuế 1.086 tỷ đồng trong năm 2024 và 1.541 tỷ đồng trong năm 2025

Công ty Chứng khoán MB có dự báo tương tự, PTSC có thể lãi ròng 1.105 tỷ đồng trong năm 2024 và 1.439 tỷ đồng trong năm 2025.

Động lực tăng trưởng của PTSC đến từ lĩnh vực dầu khí truyền thống khi tiến độ các dự án lớn trong nước đang được đẩy nhanh như dự án Lô B – Ô Môn và Lạc Đà Vàng; bên cạnh tiềm năng trong lĩnh vực năng lượng tái tạo như các công trình điện gió ngoài khơi và trên bờ.

Với Tổng công ty cổ phần Khoan và Dịch vụ khoan Dầu khí (PVDrilling, mã PVD), lợi nhuận sau thuế trong 9 tháng đầu năm 2024 đạt 460,7 tỷ đồng, tăng 34% so với cùng kỳ năm 2023.

PVDrilling hiện sở hữu 4 giàn khoan tự nâng (PVD I, PVD II, PVD III, PVD VI), 1 giàn tiếp trợ khoan (PVD V hoặc TAD) và 1 giàn khoan trên đất liền (PVD 11).

Theo Công ty Chứng khoán BIDV, trong năm 2024, PVDrilling đã ký hợp đồng cho thuê tất cả các giàn khoan; năm 2025 sẽ tái ký hợp đồng cho thuê giàn PVD III; năm 2026 sẽ tái ký hợp đồng cho thuê giàn PVD I, PVD II, PVD VI.

Việc giá dầu neo cao và duy trì đà tăng từ giữa năm 2020 tới nay giúp hoạt động tìm kiếm, thăm dò dầu trong khu vực gia tăng, vì vậy PVDrilling đã tái ký hợp đồng cho thuê toàn bộ giàn khoan với giá cao.

Dữ liệu của IEF và S&P Global cho biết, tổng vốn đầu tư cho hoạt động thượng nguồn của ngành dầu khí năm 2024 ước đạt 603 tỷ USD, cao hơn gấp đôi so với năm 2020 và đến năm 2030 có thể tăng lên 738 tỷ USD để đảm bảo đủ nguồn cung và duy trì mức tăng trưởng ròng từ năm 2024 đến 2030 là 3,4%/năm.

Tại nhóm trung nguồn dầu khí, Tổng công ty cổ phần Vận tải Dầu khí (PVTrans, mã PVT) được hưởng lợi kép từ chiến lược trẻ hoá, mở rộng đội tàu trong bối cảnh xung đột địa chính trị diễn ra ở nhiều khu vực trên thế giới thúc đẩy quãng đường vận chuyển dầu kéo dài, dẫn tới giá cước tăng cao.

Trong 9 tháng đầu năm 2024, PVTrans ghi nhận lợi nhuận sau thuế 1.200,9 tỷ đồng, tăng 25,4% so với cùng kỳ năm ngoái và vượt 58% kế hoạch lãi 760 tỷ đồng năm 2024.

PVTrans hiện có đội tàu chở dầu lớn nhất cả nước và nắm 100% thị phần cho mảng vận tải dầu thô cho Nhà máy Lọc dầu Dung Quất, 30% thị phần vận chuyển dầu thành phẩm, 90% thị phần vận chuyển LPG, 10% thị phần vận chuyển than và 10% thị phần thiết bị nổi chứa dầu (FSO).

Tính tới tháng 9/2024, PVTrans sở hữu và quản lý 55 tàu đa chủng loại, gồm tàu dầu thô, tàu dầu sản phẩm, tàu dầu/hóa chất, tàu LPG và tàu hàng rời, với tổng trọng tải trên 1,5 triệu DWT, hơn 85% đội tàu đang phục vụ thị trường quốc tế với các hợp đồng thuê định hạn kéo dài.

Nhóm hạ nguồn lao dốc

Khi giá dầu giảm, chênh lệch giá giữa giá đầu ra và giá đầu vào (crack spread) thường giảm, tác động trực tiếp tới lợi nhuận các doanh nghiệp lọc dầu, bán lẻ xăng dầu.

Chẳng hạn, Công ty cổ phần Lọc Hóa dầu Bình Sơn (mã BSR) ghi nhận lỗ 1.209,5 tỷ đồng trong quý III/2024, luỹ kế 9 tháng đầu năm 2024 chỉ lãi sau thuế 674,5 tỷ đồng, giảm 89,1% so với cùng kỳ năm 2023.

Tại Tổng công ty Dầu Việt Nam – CTCP (PVOil, mã OIL), lợi nhuận ròng trong 9 tháng đầu năm 2024 là 382,1 tỷ đồng, giảm 42,5% so với cùng kỳ năm ngoái.

Kết quả kinh doanh của các doanh nghiệp dầu khí có sự phân hóa rõ nét giữa nhóm thượng nguồn và trung nguồn với nhóm hạ nguồn.

Tại Việt Nam hiện có 2 nhà máy lọc dầu thô là Nhà máy Lọc dầu Dung Quất và Nhà máy Lọc dầu Nghi Sơn. Trong đó, BSR vận hành Nhà máy Lọc dầu Dung Quất, công suất vận hành thô là 148.000 thùng/ngày (6,5 triệu tấn/năm), đáp ứng khoảng 1/3 nhu cầu trong nước. Với vai trò chế biến dầu thô thành xăng dầu thành phẩm, lợi nhuận của BSR phụ thuộc vào biên xăng dầu là chênh lệch giữa giá bán đầu ra của xăng dầu thành phẩm (RON 95, RON 92…) và giá đầu vào (dầu thô).

Ông Trần Nhật Trung, Giám đốc Phân tích, Công ty Chứng khoán ACB đánh giá, lĩnh vực hạ nguồn dầu khí đang gặp bất lợi liên quan tới tồn kho khi giá dầu giảm, dẫn tới crack spread thu hẹp, ảnh hưởng tới kết quả kinh doanh của các doanh nghiệp như PVOil, Petrolimex…

Nhiều chuyên gia dự báo, giá dầu trong thời gian tới có thể tiếp tục giảm khi nguồn cung của các quốc gia ngoài OPEC đang tăng, trong khi nhu cầu dầu tại Trung Quốc và châu Âu suy giảm, dù xung đột tại Trung Đông leo thang.

Giá cổ phiếu “quay xe”

Không còn hưng phấn như những tháng đầu năm 2024 trong bối cảnh giá dầu neo cao, kể từ đầu tháng 4 tới nay, giá dầu quay đầu giảm, nhóm cổ phiếu dầu khí có dấu hiệu thoái trào. Hiện tại, nhiều cổ phiếu có giảm sâu, thậm chí xuống dưới mức giá đầu năm.

Ở nhóm thượng nguồn dầu khí, từ ngày 2/4 đến 30/10, giá cổ phiếu PVS giảm 13,7%, giá cổ phiếu PVD giảm 26,5%. Trong khi đó, ở nhóm hạ nguồn dầu khí, cổ phiếu BSR giảm 9,3%, cổ phiếu OIL giảm 23,3%.

Ông Lâm Văn Vân, đại diện Quỹ đầu tư ECI Capital nhận xét, giá dầu neo cao trong một thời gian dài trước đó đã giúp nhóm doanh nghiệp thượng nguồn dầu khí ghi nhận khối lượng công việc tăng thêm, đồng thời nhóm này thường có độ trễ nhất định so với thị trường liên quan đến các hợp đồng dài hạn. Tuy nhiên, với việc giá dầu liên tục giảm gần đây, các nhà đầu tư lo ngại khối lượng công việc thăm dò, tìm kiếm và vận chuyển dầu sẽ suy giảm trong tương lai nên bán ra cổ phiếu, dù tình hình kinh doanh vẫn khả quan.