Những “ông lớn” trong ngành quản lý tài sản toàn cầu đã chứng minh được khả năng thích ứng và dẫn đầu thị trường nhờ chiến lược kinh doanh thông minh và đầu tư mạnh mẽ vào công nghệ.

Bước chuyển mình của UBS

UBS Group AG là một trong những định chế tài chính lâu đời và lớn nhất thế giới, được thành lập năm 1862 tại Thụy Sỹ. Trải qua hơn 160 năm hoạt động, UBS trở thành một tập đoàn tài chính đa quốc gia với nhiều mảng kinh doanh khác nhau, từ ngân hàng đầu tư, ngân hàng bán lẻ đến quản lý tài sản. Năm 2023, UBS tiếp tục khẳng định vị thế với doanh thu ấn tượng 39,9 tỷ USD, lợi nhuận 6,5 tỷ USD, tổng tài sản lên tới 1.100 tỷ USD.

Sau cuộc khủng hoảng tài chính năm 2008, UBS thực hiện tái cấu trúc doanh nghiệp dưới sự dẫn dắt của CEO Sergio Ermotti, theo hướng cắt giảm hoạt động ngân hàng đầu tư, củng cố nguồn vốn và chuyển hướng tập trung vào mảng quản lý tài sản và hoạt động đầu tư vào công nghệ. UBS đầu tư mạnh mẽ vào việc xây dựng đội ngũ chuyên gia tư vấn tài chính hàng đầu, phát triển các sản phẩm, dịch vụ quản lý tài sản đa dạng, ứng dụng công nghệ tiên tiến để nâng cao trải nghiệm khách hàng.

Theo nhận định của Forbes, từ năm 2011, khi tái cấu trúc, UBS đã tập trung xây dựng bộ phận quản lý tài sản làm chiến lược cốt lõi. Các hoạt động ngân hàng đầu tư chủ yếu như một công ty con của mảng kinh doanh quản lý tài sản. Ngân hàng đầu tư có thể cung cấp các sản phẩm chuyên biệt cho khách hàng có giá trị tài sản ròng cực cao (UHNW), trong khi chỉ phải chịu rủi ro tương đối nhỏ.

Bước chuyển mình này đánh dấu một cột mốc quan trọng trong lịch sử phát triển của UBS, mở ra một chương mới cho ngân hàng này. UBS hiện là một trong những ngân hàng dẫn đầu trong lĩnh vực quản lý tài sản trên toàn thế giới, với mức 3.900 tỷ USD tài sản được quản lý (AUM) trong năm 2022. Việc tập trung vào quản lý tài sản đã mang lại những thành công vang dội, đặc biệt tại khu vực châu Á – Thái Bình Dương (đơn vị quản lý tài sản đầu tiên vượt mốc tài sản đầu tư 405 tỷ USD trong quý I/2019).

Sự kiện đặc biệt – thương vụ sáp nhập giữa UBS và Credit Suisse vào tháng 3/2023 – gây chấn động thị trường tài chính toàn cầu, mang lại nhiều lợi ích chiến lược cho UBS, bao gồm mở rộng quy mô hoạt động, tăng cường khả năng cạnh tranh và giảm thiểu rủi ro (dù chịu áp lực lỗ ròng 785 triệu USD trong quý III/2023).

Theo CNN, UBS ghi nhận dòng tiền lớn chảy vào mảng kinh doanh quản lý tài sản toàn cầu, với con số lên đến 22 tỷ USD. UBS cũng thu hút được 33 tỷ USD tiền gửi ròng mới, trong đó 2/3 đến từ các khách hàng cũ của Credit Suisse.

Còn theo tờ International Finance, việc tiếp quản Credit Suisse giúp UBS đạt được 25% thị phần phí tư vấn giao dịch tại Thụy Sỹ vào năm 2023. Điều này mang lại cho ngân hàng nguồn thu khổng lồ 251 triệu USD, bỏ xa đối thủ Bank of America với chỉ 91 triệu USD.

Sau thương vụ, UBS tiếp tục củng cố vị thế tại thị trường châu Á – Thái Bình Dương khi tiếp cận được thêm nhóm khách hàng Nam Á – Thái Bình Dương của Credit Suisse. Với chiến lược tập trung vào khách hàng giàu có và siêu giàu, UBS đang hướng tới mục tiêu 5.000 tỷ USD tài sản được quản lý trên toàn cầu vào năm 2028.

Thành công của UBS không chỉ đến từ quy mô và sự đa dạng của sản phẩm dịch vụ, mà còn từ sự chuyên nghiệp của đội ngũ nhân viên, UBS đã chứng minh rằng, bằng cách tập trung vào quản lý tài sản, một ngân hàng truyền thống có thể chuyển mình thành một đế chế tài chính toàn cầu, mang lại giá trị bền vững cho cả khách hàng và cổ đông.

Goldman Sachs: Từ kinh doanh thương phiếu đến đế chế quản lý tài sản toàn cầu

Goldman Sachs đã trải qua một hành trình dài 150 năm đầy biến động và thành công. Từ một văn phòng nhỏ ở Lower Manhattan (New York, Mỹ) chuyên kinh doanh thương phiếu, Goldman Sachs trở thành một trong những định chế tài chính quyền lực nhất thế giới, có hoạt động kinh doanh trải rộng trên nhiều lĩnh vực, từ ngân hàng đầu tư, giao dịch chứng khoán đến quản lý tài sản.

Đầu thế kỷ XX, nhận thấy nhu cầu ngày càng tăng về vốn dài hạn từ phía khách hàng, Goldman Sachs đã tiên phong trong lĩnh vực ngân hàng đầu tư, cung cấp dịch vụ tư vấn và hỗ trợ các doanh nghiệp huy động vốn thông qua phát hành cổ phiếu và trái phiếu. Những năm 1980, Goldman Sachs đã thể hiện tầm nhìn xa khi nhận ra tiềm năng to lớn của thị trường quản lý tài sản.

Năm 1988, Goldman Sachs Asset Management (GSAM) được thành lập, đặt nền móng cho sự phát triển mạnh mẽ trong lĩnh vực này. GSAM nhanh chóng trở thành một trong những động lực tăng trưởng chính của Goldman Sachs, cung cấp các giải pháp đầu tư đa dạng và toàn diện cho khách hàng, từ các quỹ tương hỗ và ETF đến các giải pháp đầu tư thay thế như quỹ đầu tư tư nhân (private equity), bất động sản và cơ sở hạ tầng.

Năm 2014, Goldman Sachs tăng cường tập trung vào đầu tư công nghệ, ra mắt các nền tảng tiên tiến như Marquee để thúc đẩy giao dịch, bảo mật dữ liệu, quản lý dữ liệu lớn và khả năng đánh giá rủi ro.

Theo Báo cáo thường niên năm 2023, kể từ năm 2019, Goldman Sachs đã huy động được hơn 250 tỷ USD vốn đầu tư thay thế, vượt mục tiêu 225 tỷ USD trước một năm, cho thấy sức mạnh của nền tảng và khả năng thực thi chiến lược của Công ty. Điều này chứng tỏ sức hút và khả năng sinh lời của các sản phẩm và dịch vụ quản lý tài sản mà Goldman Sachs cung cấp.

Hiệu quả hoạt động của Goldman Sachs đã mang lại lợi nhuận cao cho các cổ đông. Theo Báo cáo thường niên 2023, trong 5 năm qua, giá trị sổ sách trên mỗi cổ phiếu đã tăng khoảng 50%, giá cổ phiếu đã tăng khoảng 130% và cổ tức hàng quý đã tăng hơn gấp 3 lần.

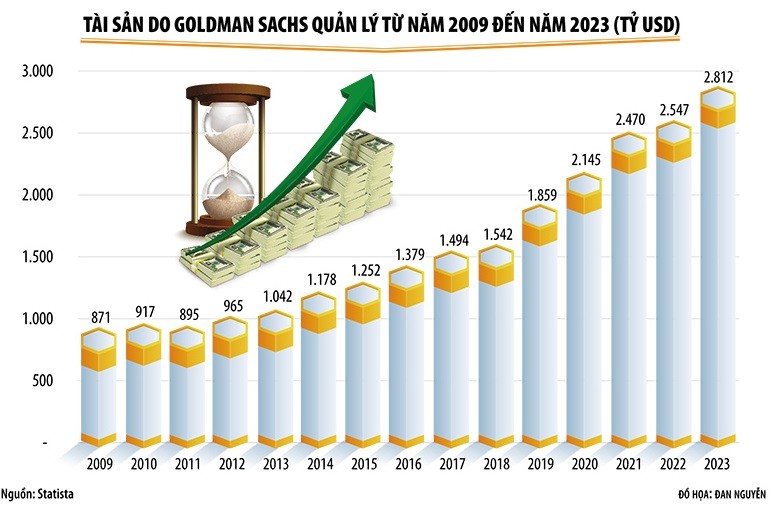

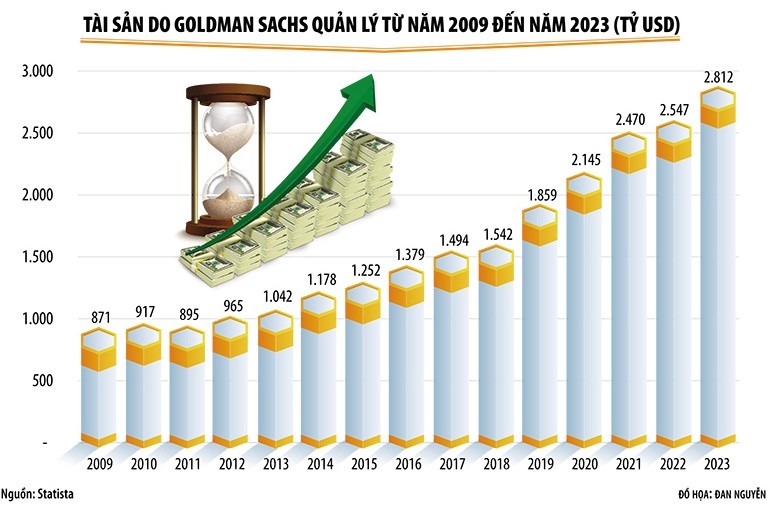

Trong vòng 14 năm, tổng tài sản được quản lý bởi Goldman Sachs đã tăng hơn gấp ba lần, từ 871 tỷ USD năm 2009 lên 2.812 tỷ USD năm 2023. Điều này minh chứng cho sự thành công của Goldman Sachs trong việc thu hút và quản lý tài sản của khách hàng, đồng thời khẳng định vị thế dẫn đầu của tập đoàn này trên thị trường tài chính toàn cầu.

Goldman Sachs đang dần rời bỏ các mảng kinh doanh truyền thống như ngân hàng đầu tư và giao dịch chứng khoán, thay vào đó tập trung vào mảng quản lý tài sản và đầu tư, đặc biệt là phân khúc khách hàng siêu giàu. Ông David Solomon, Chủ tịch, kiêm CEO của Goldman Sachs tự tin khẳng định, đây là một mảng kinh doanh có quy mô lớn với hơn 2.800 tỷ USD tài sản được giám sát và có tiềm năng tăng trưởng đáng kể trong tương lai.

Để thực hiện chiến lược mới này, Goldman Sachs đã có những quyết định quan trọng và hành động nhanh chóng, bao gồm việc rút khỏi mảng cho vay tiêu dùng Marcus, bán phần lớn danh mục cho vay Marcus và GreenSky, cũng như cắt đứt quan hệ đối tác thẻ tín dụng với General Motors.

Cuộc chơi của những “ông lớn”

Trong thế giới quản lý tài sản, các “ông lớn như Goldman Sachs và UBS, Morgan Stanley hay Blackrock, với hàng ngàn tỷ USD tài sản được quản lý (AUM), đang nắm giữ những lợi thế cạnh tranh vượt trội, định hình xu hướng và tạo ra những thay đổi đáng kể trên thị trường toàn cầu.

Theo đó, “cá nhân hóa” là chìa khóa thành công của UBS. UBS tập trung vào phân khúc khách hàng giàu có và siêu giàu (HNWI và UHNW), những người có nhu cầu quản lý tài sản phức tạp và đòi hỏi sự tư vấn chuyên sâu. Chiến lược của UBS là xây dựng mối quan hệ lâu dài với khách hàng, cung cấp dịch vụ tư vấn cá nhân hóa và các giải pháp đầu tư phù hợp với từng nhu cầu và mục tiêu riêng biệt.

Với mạng lưới toàn cầu rộng khắp và đội ngũ chuyên gia giàu kinh nghiệm, UBS có khả năng tiếp cận nhiều cơ hội đầu tư đa dạng trên toàn thế giới và mang đến cho khách hàng những giải pháp tài chính tối ưu. Bên cạnh đó, UBS cũng không ngừng đầu tư vào công nghệ để nâng cao trải nghiệm khách hàng và hiệu quả hoạt động.

Trong khi đó, Goldman Sachs Asset Management (GSAM) tiên phong trong ứng dụng công nghệ. GSAM cũng sở hữu đội ngũ chuyên gia đầu tư giàu kinh nghiệm và am hiểu thị trường, có khả năng phân tích và dự báo xu hướng thị trường chính xác. Không chỉ phục vụ khách hàng cá nhân giàu có, GSAM còn mở rộng mạng lưới khách hàng sang các tổ chức lớn, giúp đa dạng hóa nguồn thu và giảm thiểu rủi ro.

Tầm nhìn chiến lược của Goldman Sachs trong việc phát triển mảng quản lý tài sản cũng rất rõ ràng và dài hạn. Công ty không ngừng tìm kiếm các cơ hội đầu tư mới và mở rộng hoạt động kinh doanh sang các thị trường mới nổi.

Với quy mô tài sản khổng lồ, các “ông lớn” ngành quản lý tài sản có thể tiếp cận nguồn vốn rẻ hơn, đầu tư mạnh mẽ vào công nghệ và đa dạng hóa danh mục sản phẩm, tạo ra một vòng xoáy tăng trưởng tích cực. Họ có thể tận dụng hiệu quả kinh tế theo quy mô để giảm chi phí hoạt động và tăng lợi nhuận. Họ cũng có khả năng đầu tư vào những công nghệ tiên tiến nhất, như trí tuệ nhân tạo (AI) và blockchain, để nâng cao hiệu quả quản lý tài sản và cung cấp trải nghiệm tốt hơn cho khách hàng.

Không chỉ vậy, quy mô còn giúp các “ông lớn” có tiếng nói và ảnh hưởng lớn trên thị trường tài chính. Họ có thể tác động đến việc định giá tài sản, xu hướng thị trường, thậm chí là các quyết định chính sách.

Thị trường quản lý tài sản Việt Nam đang nổi lên như một điểm sáng đầy hứa hẹn tại khu vực Đông Nam Á, với sự tham gia của cả các công ty trong nước và nước ngoài. Các “tay chơi” trên thị trường đã nỗ lực đa dạng hóa sản phẩm và dịch vụ, cung cấp các giải pháp đầu tư phù hợp với nhu cầu của từng phân khúc khách hàng.

Tuy nhiên, thị trường quản lý tài sản Việt Nam vẫn còn non trẻ và đối mặt với không ít thách thức. Thiếu hụt nhân lực chất lượng cao, đặc biệt là về kỹ năng tư vấn tài chính và kiến thức thị trường, là một trong những rào cản lớn. Các công ty Việt Nam vẫn còn nhiều hạn chế về quy mô, nguồn lực tài chính, công nghệ và kinh nghiệm trong việc phục vụ phân khúc khách hàng cao cấp.

Ứng biến trong vạn biến

Diễn đàn Cấp cao Cố vấn tài chính Việt Nam lần thứ hai – năm 2024/Vietnam Wealth Advisor Summit (VWAS) 2024 – diễn đàn duy nhất do Báo Đầu tư và Cộng đồng Cố vấn tài chính Việt Nam (VWA) tổ chức sẽ diễn ra vào thứ Năm, ngày 6/6/2024, tại Khách sạn Pullman, Hà Nội.

VWAS 2024 có chủ đề “Ứng biến trong vạn biến/Adapting to Uncertainties”, với sự tham gia của nhiều diễn giả uy tín trong nước và quốc tế. Diễn đàn sẽ thảo luận chuyên sâu về các kịch bản kinh tế toàn cầu và Việt Nam nói riêng; về các cơ hội, tỷ trọng các tài sản đầu tư nhằm đạt hiệu quả trong danh mục và chuyên sâu về danh mục cổ phiếu.