Giao dịch với biểu đồ nến là gì?Là một công cụ được sử dụng từ xa xưa do người Nhật dùng để giao dịch gạo

Ông Steve Nison đã phát hiện ra bí quyết này khi làm việc chung với những cty môi giới ở Nhật. Ông đã nghiên cứu thêm và sau đó viết sách về kỹ thuật này và phổ biến nó ở phương tây. Kỹ thuật này trở nên đại chúng vào khoảng những năm 90 thế kỉ 20

Biểu đồ nến là gì?

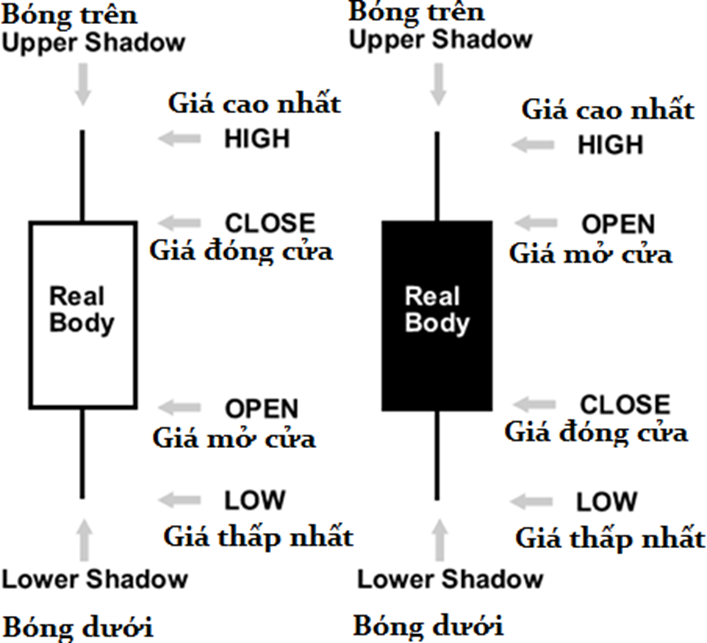

Xem hình bên dưới sẽ rõ hơn

Biểu đồ nến có thể dùng trên mọi khung thời gian, có thể là 1 ngày, 1 giờ, 30 phút – bất cứ khung thời gian nào bạn muốn. Biểu đồ nến được dùng để mô tả hành động của giá trong khung thời gian mà chúng ta đã chọn

Biểu đồ nến được hình thành từ các loại giá mở cửa, cao nhất, thấp nhất và đóng cửa của giai đoạn thời gian được chọn

- Nếu giá đóng cửa nằm trên giá mở cửa thì thị trường biểu hiện bằng 1 cây nến tăng điểm (theo ví dụ trên là nến có thân màu trắng)

- Nếu giá đóng cửa nằm dưới giá mở cửa thì thị trường biểu hiện bằng 1 cây nến giảm điểm (theo ví dụ trên là nến có thân màu đen)

- Thân trắng hoặc thân đen thì được gọi là phần “thân nến” (real body hoặc body)

- Phần nằm ngoài thân ở phía trên và phía dưới thì gọi là “bóng nến”

- Trên đỉnh của bóng nến trên là giá cao nhất

- Dưới đáy của bóng nến dưới là giá thấp nhất

Thân nến

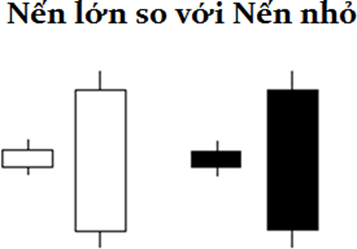

Cũng giống như con người, biểu đồ nến có nhiều cỡ thân khác nhau. Ví dụ như thân nến dài thể hiện lực mua hoặc bán mạnh. Thân càng dài thì cường độ lực mua và bán càng cao. Điều này có nghĩa là phe mua hoặc phe bán đang kiểm soát thị trường vào thời điểm đó. Trong khi đó, thân nến ngắn thể hiện lực mua – bán yếu.

Bóng nến:

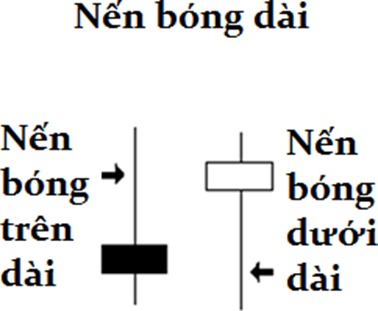

Bóng nến trên và bóng nến dưới của cây nến thể hiện những dấu hiệu quna trọng về phiên giao dịch

Bóng nến trên thể hiện giá cao trong phiên, trong khi bóng nến dưới thể hiện giá thấp

Cây nến với bóng nến dài cho thấy phiên giao dịch biến động nhiều, vượt ra khỏi vùng giá mở cửa và đóng cửa

Nếu một cây nến có bóng nến trên dài và bóng nến dưới ngắn thì nó thể hiện phe mua đã cố gắng đẩy giá lên cao nhưng vì lý do gì đó, phe bán đã nhảy vào và đẩy giá giảm trở lại, khiến cho giá đóng cửa gần với giá mở cửa

Nếu một cây nến có bóng nến dưới dài và bóng nến trên ngắn thì nó thể hiện phe bán kiểm soát thị trường và đẩy giá giảm xuống nhưng vì lý do gì đó thì phe mua đã nhảy vào vả đẩy giá lên trở lại, khiến cho giá đóng cửa gần với giá mở cửa

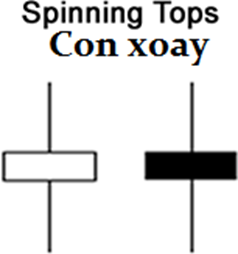

Spinning Tops – Con xoay

Mô hình nến với bóng trên và bóng dưới dài, thân nến nhỏ thì được gọi là Con xoay – Spinning Tops. Màu của thân nến không quan trọng

Mô hình này thể hiện việc chưa đưa ra được quyết định giữa phe mua và phe bán

Thân nến nhỏ cho thấy sự biến động nhỏ từ giá mở cửa tới giá đóng cửa, còn phần bóng nến cho thấy cả phe mua lẫn phe bán đã đấu tranh với nhau nhưng không bên nào thắng được

Ngay cả khi phiên giao dịch mở cửa và đóng cửa với ít sự thay đổi về giá nhưng thực ra giá đã có biến động mạnh trong phiên này. Cả phe mua và phe bán không bên nào chiếm được ưu thế nên kết quả là hai phe coi như hòa

Nếu mô hình Con Xoay xuất hiện trong giai đoạn xu hướng giảm thì có thể cho thấy không còn nhiều người muốn bán để đẩy giá xuống nữa và khả năng đảo chiều tăng trở lại có thể xảy ra

Nếu mô hình Con Xoay xuất hiện trong giai đoạn xu hướng tăng thì có thể cho thấy không còn nhiều người muốn mua để đẩy giá lên nữa và khả năng đảo chiều giảm trở lại có thể xảy ra

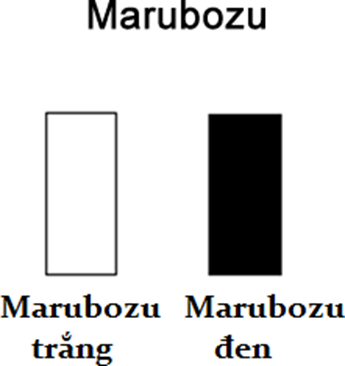

Marubozu

Nến Mazuboru là một nến không có bóng nến mà chỉ có thân nến dài, tức là cây nến chỉ có giá mở cửa và giá đóng cửa. Lúc này, giá mở cửa và giá đóng cửa đã trùng với giá cao nhất hoặc thấp nhất phiên rồi.

Có thể thấy 2 dạng Marubozu như dưới đây:

Mazuboru tăng (thân nến trắng) không có bóng trên bóng dưới vì giá mở cửa đã trùng với giá thấp nhất phiên, còn giá đóng cửa trùng với giá cao nhất phiên. Đây là một mô hình nến tăng mạnh, thể hiện phe mua đã kiểm soát hoàn toàn phiên giao dịch. Nó thường là dấu hiệu đầu tiên của việc giá sẽ tăng tiếp hoặc là dấu hiệu đảo chiều từ giảm sang tăng

Mazuboru giảm (thân nến đen) không có bóng trên bóng dưới vì giá mở cửa đã trùng với giá cao nhất phiên, còn giá đóng cửa trùng với giá thấp nhất phiên. Đây là một mô hình nến giảm mạnh, thể hiện phe bán đã kiểm soát hoàn toàn phiên giao dịch. Nó thường là dấu hiệu đầu tiên của việc giá sẽ giảm tiếp hoặc là dấu hiệu đảo chiều từ tăng sang giảm

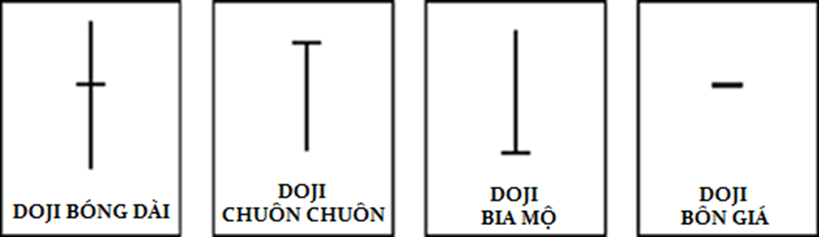

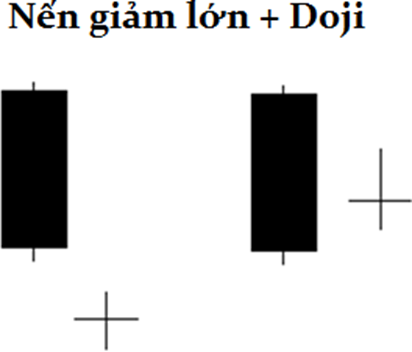

Doji

Mô hình nến Doji là mô hình nến mà giá đóng cửa và giá mở cửa bằng nhau hoặc gần bằng nhau, tức là thân nến sẽ rất nhỏ, chỉ như là 1 đường ngang mỏng nếu bạn nhìn trên biểu đồ

Mô hình nến Doji thể hiện sự do dự hoặc sự đấu tranh giữa phe mua và phe bán (hơi tương tự như Spinning Tops). Giá di chuyển lên trên và xuống dưới trong suốt phiên giao dịch nhưng lại đóng cửa rất gần so với giá mở cửa

Không có bên nào trong phe mua và phe bán có thể nắm quyền kiểm soát và kết quả là hòa nhau, dẫn đến việc thể hiện nến Doji

Có 4 loại nến Doji đặc biệt. Độ dài của bóng nến trên và dưới khác nhau và kết quả là nến doji có thể trông giống cây thập tự hoặc cây thập tự đảo ngược…Có một số mô hình dưới đây như sau

Khi một cây nến doji xuất hiện, bạn cần chú tâm đặc biệt đến cây nến trước đó.

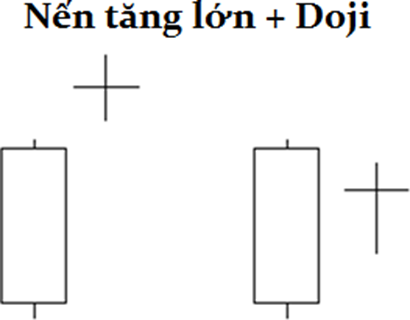

Nếu một cây Doji xuất hiện sau một loạt nến tăng với thân nến dài (kiểu như nến tăng Marubozu) thì dấu hiệu mà doji mang lại có thể là việc phe mua đang đuối sức và yếu dần đi. Để giá tiếp tục tăng, cần phải có nhiều người mua hơn nhưng có vẻ như không còn ai nữa. Phe bán đang nhảy vào và có khả năng sẽ đẩy giá xuống

Nếu một cây Doji xuất hiện sau một loạt nến giảm với thân nến dài (kiểu như nến giảm Marubozu) thì dấu hiệu mà doji mang lại có thể là việc phe bán đang đuối sức và yếu dần đi. Để giá tiếp tục giảm, cần phải có nhiều người bán hơn nhưng có vẻ như không còn ai nữa. Phe mua đang nhảy vào và có khả năng sẽ đẩy giá lên

Trong khi sự giảm giá đã chậm lại qua việc thiếu đi người tiếp tục ủng hộ phe bán thì phe mua cần phải thể hiện sức mạnh bằng cách xác nhận sự đảo chiều. Một cây nến tăng trở lại với giá đóng cửa nằm phía trên giá mở cửa của cây nến giảm trước đó sẽ là tính hiệu đảo chiều

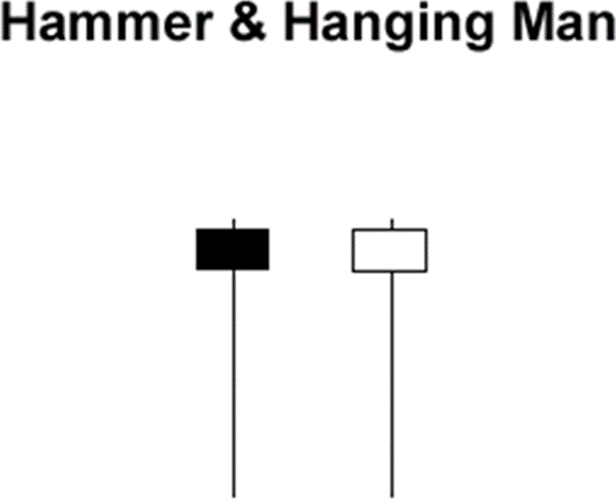

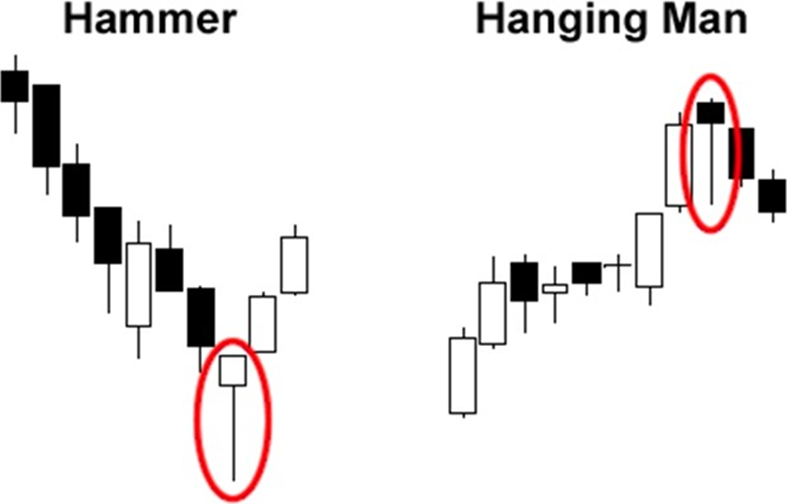

Cây búa (Hammer) và Người treo cổ (Hanging Man)

Hai mô hình này nhìn thì giống nhau hoàn toàn nhưng thực ra nó khác nhau dựa vào diễn biến giá trước đó. Cả hai mô hình này đều có thân nhỏ, bóng dưới dài, bóng trên rất ngắn hoặc gần như không có.

Mô hình Cây búa – hammer – là một mô hình đảo chiều tăng, xuất hiện trong một xu hướng giảm. Mô hình nến này nhìn rất giống cây búa đóng đinh với tay cầm nằm bên dưới.

Khi giá đang giảm, mô hình nến cây búa cho tín hiệu rằng đáy đang khá gần và giá có thể sẽ tăng trở lại. Bóng nến dưới dài cho thấy rằng phe bán đã đẩy giá xuống thấp hơn nhưng phe mua đã có thể chống lại áp lực bán này và đẩy giá lên trở lại, khiến cho giá đóng cửa gần với giá mở cửa

Nếu chỉ vì bạn thấy mô hình Cây búa trong một xu hướng giảm mà bạn đặt lệnh mua thì coi chừng sai lầm. Bạn cần nhiều những tín hiệu xác nhận khả năng tăng trở lại trước khi bạn đặt lệnh nhé

Một ví dụ cho sự xác nhận an toàn là bạn có thể đợi một cây nến tăng trở lại nằm ngay sau mô hình nến Cây búa

Điều kiện nhận diện:

– Một cây nến với phần đuôi dài gấp 2-3 lần thân

– Bóng trên nhỏ hoặc không có

– Thân nến nằm trên cùng của cây nến

– Màu của thân nến không quan trọng

Mô hình nến Người treo cổ – Hanging man – là một mô hình nến đảo chiều giảm, thường xuất hiện ở đỉnh của xu hướng tăng hoặc ở vùng có kháng cự mạnh. Khi giá đang tăng mà mô hình Hanging Man xuất hiện thì điều này cho thấy phe bán đang bắt đầu nhảy vào và đông hơn phe mua

Bóng dưới dài cho thấy rằng phe bán đã đẩy giá xuống trong suốt phiên giao dịch. Phe mua đã đẩy giá lên trở lại nhưng giá được đẩy lên chỉ nằm ở gần giá mở cửa phiên

Điều này cảnh báo rằng phe mua đã không còn đủ sức để giữ vững động lực tăng trước đó.

Điều kiện nhận diện:

– Một cây nến có bóng dưới dài khoảng gấp 2 – 3 lần thân nến

– Bóng trên nhỏ hoặc không có

– Thân nến nằm ở phần trên cùng của cây nến

– Màu của thân nến không quan trọng nhưng nếu thân đen (nến giảm) thì khả năng giảm sẽ mạnh hơn so với thân trắng (nến tăng)

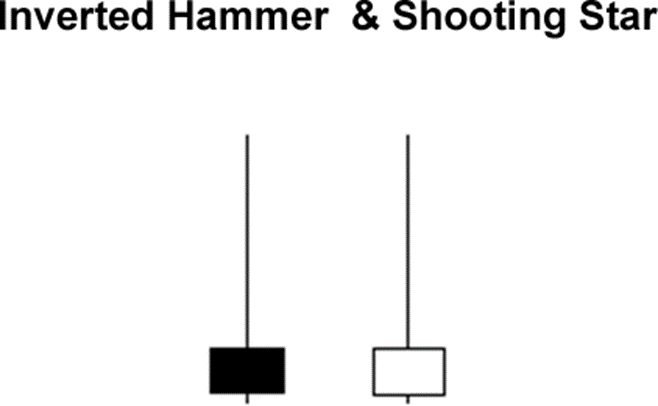

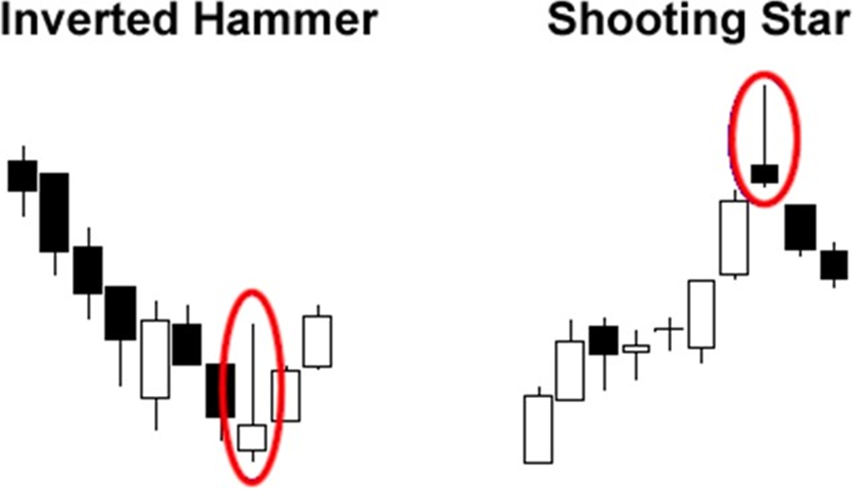

Búa ngược (Inverted Hammer) và Bắn sao (Shooting Star).

Hai mô hình này nhìn có vẻ giống nhau. Điều kháng nhau duy nhất giữa chúng là việc 1 cái này trong xu hướng xuống và 1 cái nằm trong xu hướng lên. Hai loại nến này đều có thân nhỏ, bóng trên dài và gần như hoặc không có bóng dưới

Mô hình nến Búa ngược (Inverted hammer) xuất hiện khi giá đang giảm, cho thấy khả năng đảo chiều tăng trở lại. Bóng trên dài của nó cho thấy phe mua đang cố gắng đẩy giá lên. Trong khi đó, phe bán vẫn tạo áp lực bán xuống

May mắn thay, phe mua vẫn đủ sức để giữ giá đóng cửa gần với giá mở cửa, tức là giá không thể tiếp tục giảm như xu hướng trước đó.

Điều này cho thấy khi phe bán không còn có thể đẩy giá xuống được nữa có nghĩa rằng ai muốn bán thì đã bán hết rồi và thị trường không còn ai muốn bán nữa. Nếu không còn ai muốn bán nữa thì sẽ còn ai? Câu trả lời là Phe mua

Mô hình nến Bắn sao – Shooting Star – là một mô hình đảo chiều giảm với cấu trúc giống như mô hình Búa ngược nhưng nó xuất hiện khi giá đang tăng. Điều này cho thấy phe bán đang bắt đầu thắng thế so với phe mua trong xu hướng lên và giá có thể sẽ quay đầu giảm trở lại

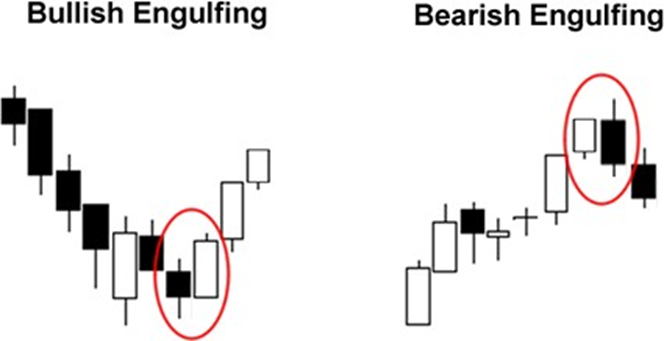

Mô hình nến Nhấn chìm – Engulfing

Mô hình nến Nhấn chìm tăng – bullish engulfing pattern – là cặp 2 nến cho tín hiệu về việc giá có thể tăng mạnh. Mô hình này xuất hiện khi một cây nến giảm xuất hiện nhưng ngay sau đó là một cây nến tăng rất lớn. Cây nến tăng xuất hiện sau “nhấn chìm” hoàn toàn cây nến giảm phía trước. Điều này có nghĩa là phe mua đã quyết định đẩy giá mạnh lên sau một giai đoạn giảm giá hoặc đi ngang (sideway)

Bên cạnh đó, mô hình nhấm chìm giảm – bearish engulfing pattern – trái ngược với mô hình nhấn chìm tăng. Mô hình giảm xuất hiện khi một cây nến tăng được kèm theo sau bằng một cây nến giảm lớn, “nhấn chìm” hoàn toàn cây nến tăng trước. Điều này có nghĩa là phe bán đã nắm quyền kiểm soát hoàn toàn và một đợt giảm điểm mạnh có thể xảy ra

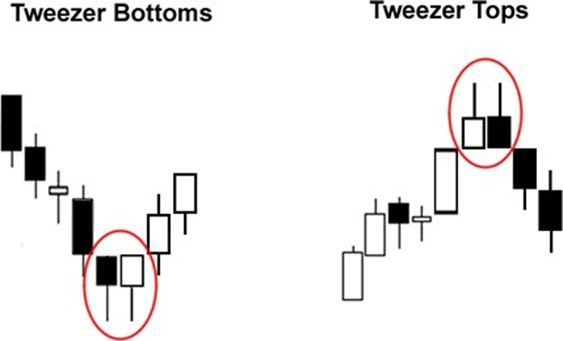

Đỉnh đôi (còn gọi là Đỉnh nhíp) (Tweezer Top) và Đáy đôi (còn gọi là Đáy nhíp) (Tweezer Bottom)

Mô hình đỉnh đôi đáy đôi là mô hình nến cặp đảo chiều. Mô hình này thường xuất hiện sau một giai đoạn tăng điểm hoặc hoặc giảm điểm, thể hiện khả năng giá xoay chiều.

Nhìn mô hình này giống như là cây nhíp (tweezers) với 2 thanh bằng nhau

Mô hình đỉnh đôi – đáy đôi hiệu quả có những đặc tính sau:

- Cây nến đầu tiên trong mô hình này thuận theo hướng của xu hướng giá đang đi. Nếu giá đang tăng thì đây sẽ là cây nến tăng

- Cây nến tiếp theo sẽ ngược hướng với xu hướng giá. Nếu giá đang tăng thì đây sẽ là cây nến giả

- Bóng nến của 2 cây nến này phải bằng nhau về chiều dài. Đỉnh đôi (tweezer tops) thì có bóng trên bằng nhau. Đáy đôi (tweezer bottoms) thì có bóng dưới bằng nhau

💡

– Cộng đồng giao lưu và học hỏi phương pháp quản lý vốn, xử lý lệnh âm tài khoản, phương pháp giao dịch, chiến lược đầu tư vàng, ngoại tệ ngắn – trung – dài hạn, cùng ZOOM giao dịch thực chiến tin tức phiên Mỹ hàng ngày từ thứ hai đến thứ sáu.

– Tham gia cộng đồng ZALO: TẠI ĐÂY

– Tham khảo tín hiệu giao dịch trên TELEGRAM: TẠI ĐÂY

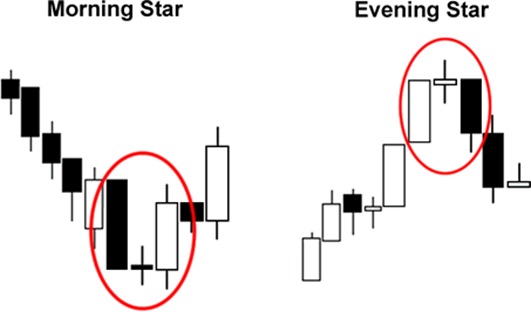

Sao buổi chiều (Evening Stars) – Sao buổi sáng (Morning Stars)

Mô hình Sao buổi chiều và Sao buổi sáng là mô hình cụm 3 nến mà bạn thường gặp tại điểm kết thúc của một xu hướng. Đó là những mô hình đảo chiều mà bạn có thể nhận diện được thông qua mô tả dưới đây (mô tả ví dụ cho mô hình Sao buổi chiều):

1. Cây nến đầu tiên trong cụm 3 nến này là 1 cây nến tăng, vì xu hướng hiện tại đang là tăng

2. Cây nến thứ 2 là một cây nến có thân nhỏ, thể hiện rằng thị trường có thể đang do dự. Cây nến nhỏ này có thể là nến tăng hoặc nến giảm

3. Cây nến thứ 3 là cây nến xác nhận sự đảo chiều trong xu hướng, vì vậy nó sẽ là một cây nến giảm. Đặc điểm của cây nến này là giá đóng cửa của nó nằm dưới điểm giữa của cây nến tăng đầu tiên

(tương tự với mô hình Sao buổi sáng)

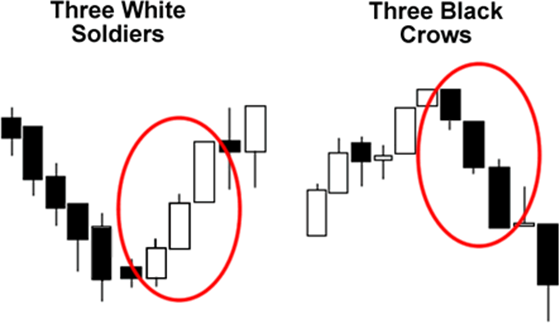

Mô hình 3 chàng lính là mô hình gồm 3 nến tăng trong một xu hướng giảm, cho tín hiệu rằng sự đảo chiều đã xảy ra. Đây là một trong những mô hình mạnh, đặc biệt là nếu nó xuất hiện sau một xu hướng giảm dài và một đợt đi ngang ngắn

Cây nến đầu tiên trong cụm này được xem là cây nến đảo chiều. Nó thể hiện rằng xu hướng giảm hoặc giai đoạn đi ngang đã kết thúc

Để mô hình này tiếp tục hình thành, cây nến tiếp theo sẽ lớn hơn cây nến trước về thân nến. Bên cạnh đó, cây nến thứ 2 này sẽ có giá đóng cửa nằm gần mức giá cao nhất của nó, tức là nó sẽ gần như hoặc không có bóng nến trên

Mô hình 3 chàng lính sẽ hoàn tất khi cây nến cuối hoàn thành với gần như cùng 1 kích cỡ so với cây nến thứ 2. Cây nến này cũng sẽ có bóng nhỏ hoặc không có bóng nến

Mô hình 3 con quạ thì ngược lại so với mô hình 3 chàng lính. Mô hình này bao gồm 3 nến giảm trong một xu hướng tăng, thể hiện sự đảo chiều.

Tương tự, mô hình này sẽ có cây nến thứ 1 là nến giảm, nến thứ 2 sẽ lớn hơn nến 1 và gần như hoặc không có bóng nến. Cuối cùng, nến thứ 3 sẽ có kích thước tương tự nến 2, và cũng gần như hoặc không có bóng nến

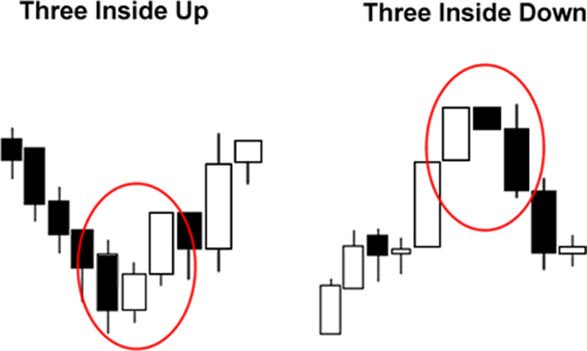

Mô hình Three Inside Up – Mô hình Three Inside Down

Do không tìm được nghĩa tiếng việt tương tự nên tôi giữ nguyên tên tiếng anh cho 2 cụm mô hình nến này

Mô hình Three Inside Up là mô hình nến đảo chiều thường xuất hiện ở giai đoạn cuối của xu hướng giảm. Nó thể hiện rằng xu hướng giảm có thể đã hết và xu hướng lên đã bắt đầu. Để có một mô hình three inside up đúng, cần chú ý các đặc điểm sau:

1. Cây nến đầu tiên thường nằm ở cuối cùng của xu hướng giảm, thể hiện qua hình ảnh một cây nến giảm dài

2. Cây nến thứ 2 là một cây nến tăng, chạm vào phần giữa của cây nến giảm trước đó

3. Cây nến thứ 3 cần đóng cửa phía trên cây nến đầu tiên nhằm xác định rằng phe mua đã mạnh lên và phá được xu hướng xuống

Ngược lại, mô hình Three Inside Down sẽ nằm ở cuối cùng của xu hướng tăng. Nó thể hiện rằng xu hướng tăng có thể đã kết thúc và xu hướng giảm bắt đầu. Mô tả của mô hình Three Inside Down ngược lại hoàn toàn so với mô tả của mô hình Three Inside Up

Mô hình nến Nhật được thể hiện thông qua các mức giá mở cửa, cao nhất, thấp nhất, đóng cửa của một khoảng thời gian nhất định nào đó

- Nếu giá đóng cửa cao hơn giá mở cửa thì đó là một cây nến tăng

- Nếu giá đóng cửa thấp hơn giá mở cửa thì đó là một cây nến giảm

- Khoảng cách giữa giá mở cửa và giá đóng cửa được gọi là thân nến

- Phần đuôi nằm ngoài thân nến thể hiện biên độ cao/thấp thì được gọi là bóng nến

- Giá nằm ở đỉnh bóng trên là giá cao nhất phiênGiá nằm ở đáy bóng dưới là giá thấp nhất phiên

Thân nến dài chứng tỏ lực mua hoặc bán mạnh. Thân càng dài thì cho thấy lực càng mạnh

Thân nến ngắn chứng tỏ lực mua hoặc bán yếu.

Bóng nến trên thể hiện mức giá cao nhất trong phiên Bóng nến dưới thể hiện mức giá thấp nhất trong phiên

Có nhiều loại mô hình nến và chúng được sắp xếp tùy vào số lượng nến tạo thành mô hình đó. Có thể là mô hình đơn, đôi, hoặc cụm 3 nến. Một số mô hình nến phổ biến như sau

|

Số lượng nến |

Mô hình |

|

Một nến |

Con xoay (spinning tops), Doji, Marubozu, Búa ngược (Inverted hammer), Người treo cổ (Hanging Man), Bắn sao (Shooting Star) |

|

Hai nến |

Nhấn chìm tăng – Nhấn chìm giảm (Bullish Engulfing – Bearish Engulfing), Đỉnh nhíp – Đáy nhíp (Tweezer Tops – Tweezer Bottoms) |

|

Ba nến |

Sao buổi sáng – Sao buổi chiều (Morning Stars – Evening Stars), Ba chàng lính – Ba con quạ (three white soldiers – three black crows), Three Inside Up – Three Inside Down |

Có thể tham khảo lại tóm tắt về mô hình nến ở bài trước để hiểu thêm về các mô hình này Kết hợp phân tích mô hình nến với các lý thuyết về hỗ trợ, kháng cự sẽ cho kết quả rất tốt

Mô hình nến có thể đưa ra những tín hiệu về sự đảo chiều hay tiếp diễn của giá nhưng không có nghĩa rằng sự đảo chiều hay tiếp diễn này chắc chắn sẽ xảy ra. Bạn cần cân nhắc đến tình trạng của thị trường tại thời điểm đó cũng như những hành động của giá