1. Dải băng Bollinger – Bollinger Bands

Có rất nhiều công cụ chỉ báo – indicators – được sử dụng nhằm tìm kiếm lợi nhuận trên thị trường này. Trong bài 5, chúng ta sẽ học về một số công cụ phổ biến

Bollinger Bands:

Bollinger Band – gọi tắt là BB – là một chỉ báo kỹ thuật được phát triển bởi John Bollinger và được sử dụng để đo lường biến động của thị trường

Cơ bản, công cụ này cho chúng ta biết liệu thị trường đang ở trong tình trạng im ắng hay đang biến động. Khi thị trường yên lặng, dải băng sẽ hẹp lại và khi thị trường sôi động, dải băng sẽ mở rộng ra

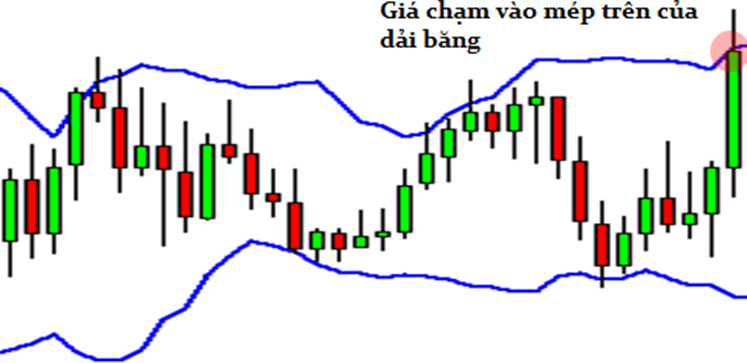

Chú ý vào ví dụ bên dưới, bạn sẽ thấy khi giá ít biến động, dải băng trên và băng dưới rất gần nhau. Khi giá tăng mạnh, dải băng dãn ra xa

Bật lại từ dải băng – Bollinger Bounce

Một điều bạn cần biết về Bollinger Bands là giá thường có xu hướng quay trở lại vùng trung tâm của dải băng. Đó chính là ý tưởng chủ đạo bên dưới của Bollinger Bounce – giao dịch với việc bật lại từ dải băng trên hoặc dưới. Hãy xem ví dụ và đoán xem giá sẽ đi đâu tiếp theo

Nếu bạn trả lời là “giảm” thì bạn đã đúng. Như bạn thấy, giá bật lại và giảm về vùng trung tâm của dải băng

Điều mà bạn vừa xem ở trên là cơ bản của việc bật lại từ dải băng Bollinger. Nguyên nhân của việc bật lại này là bởi vì dải băng này đóng vai trò như những kháng cự và hỗ trợ động

Bạn sử dụng khung thời gian càng lớn thì hỗ trợ và kháng cự từ dải băng càng mạnh. Nhiều người giao dịch đã phát triển hệ thống giao dịch dựa trên yếu tố này. Hệ thống giao dịch này sử dụng tốt nhất khi thị trường không có xu hướng và đang đi ngang

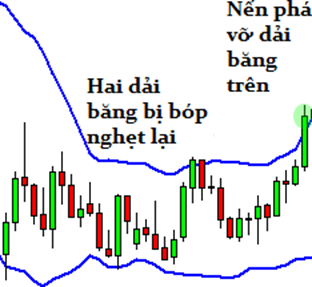

Dải băng co bóp – Bollinger Squeeze

Khi dải băng này co lại với nhau, thường sau đó sẽ là một giai đoạn bùng nổ và giá thoát đi rất nhanh

Nếu cây nến bắt đầu thoát đi – break out – đỉnh trên của dải băng, thường giá sẽ tiếp tục đi lên tiếp. Nếu giá phá đỉnh dưới của dải băng thì khả năng giá sẽ giảm tiếp

Nhìn ví dụ bên trên, bạn có thể thấy dải băng bóp lại. Giá mới bắt đầu phá lên đỉnh trên của dải băng. Bạn có thể dự đoán được là giá sẽ đi đâu không?

Nếu bạn trả lời là “tăng”, bạn lại đúng!

Đó là cơ bản của việc dải băng co bóp làm việc như thế nào

Chiến thuật giao dịch này được dùng để giúp bạn bắt được sự biến động một cách nhanh chóng.

Có nhiều thứ nữa mà bạn có thể làm cùng với BB nhưng trên đây chính là 2 chiến thuật giao dịch phổ biến nhất

MACD là viết tắt của Moving Average Convergence Divergence – Trung bình động hội tụ phân kỳ. Công cụ này dùng để xác đinh bằng đường trung bình động (MA) liệu rằng có 1 xu hướng mới hay không và đó là xu hướng tăng hay giảm. Nhìn chung, điểm quan trọng nhất trong giao dịch luôn là việc tìm xu hướng và đó là cách kiếm tiền phổ biến nhất

Với biểu đồ MACD, bạn thường thấy 3 con số dùng để tùy chỉnh

- Con số đầu tiên là số kỳ dùng để tính toán đường MA nhanh

- Con số thứ 2 là số kỳ để dùng để tính toán đường MA chậm

- Số thứ 3 là số kỳ dùng để tính toán trung bình động giữa hiệu số của đường MA nhanh và MA chậm

Ví dụ, nếu bạn thấy con số là “12,26,9” trong thông số của MACD (đây là thông số mặc định) thì điều này có nghĩa:

- Số 12 là số kỳ của MA nhanh

- Số 26 là số kỳ của MA chậm

- Số 9 là số kỳ tính MA của hiệu số đường nhanh và đường chậm. Yếu tố này tạo thành cái gọi là Histogram (phần giống biểu đồ cột đứng nhỏ trong hình ví dụ)

Có những hiểu nhầm về MACD. 2 đường trong cấu tạo MACD không phải MA của giá mà là MA của sự sai biệt giữa 2 đường MA. Trong ví dụ trên, đường MA nhanh là đường trung bình sự sai biệt giữa MA 12 và MA 26. Trong khi đó, đường kia là MA 9 của giá trị lấy từ đường đầu tiên. Làm như vậy nhằm làm mượt đường đầu tiên của MACD, nhằm đưa ra tín hiệu chính xác hơn.

Phần cuối cùng là Histogram chính là hiệu số của 2 đường này. Bạn nhìn lên biểu đồ trên ví dụ sẽ thấy, nếu 2 đường này tách xa nhau ra, phần histogram sẽ lớn hơn. Đó gọi là “phân kỳ” bởi vì đường MA nhanh đang “phân kỳ” (dãn ra) so với đường MA chậm.

Ngược lại, nếu 2 đường MA tiến lại gần nhau thì phần histogram sẽ nhỏ lại. Đây gọi là “hội tụ” bởi vì 2 đường MA đang “tụ” lại gần nhau.

Đó là nguyên nhân xuất phát của tên gọi Trung bình động hội tụ phân kỳ – Moving Average Convergence Divergence (MACD)

💡

– Cộng đồng giao lưu và học hỏi phương pháp quản lý vốn, xử lý lệnh âm tài khoản, phương pháp giao dịch, chiến lược đầu tư vàng, ngoại tệ ngắn – trung – dài hạn, cùng ZOOM giao dịch thực chiến tin tức phiên Mỹ hàng ngày từ thứ hai đến thứ sáu.

– Tham gia cộng đồng ZALO: TẠI ĐÂY

– Tham khảo tín hiệu giao dịch trên TELEGRAM: TẠI ĐÂY

Cách giao dịch với MACD

Hai đường MA này có “tốc độ” khác nhau, đường nhanh sẽ nhanh hơn so với đường chậm.

Khi một xu hướng mới hình thành, đường nhanh sẽ phản ứng trước và sẽ cắt đường chậm. Khi giao cắt này xảy ra, đường nhanh bắt đầu “phân kỳ” hay đi xa ra khỏi đường chậm, thể hiện rằng một xu hướng mới đã hình thành

Từ biểu đồ bên trên, bạn có thể thấy khi đường nhanh cắt xuống dưới đường chậm đã giúp nhận diện một xu hướng giảm mới. Lưu ý rằng khi giao cắt này xảy ra, phần histogram chưa xuất hiện. Đó là bởi vì ngay khi giao cắt thì hiệu số giữa đường nhanh và đường chậm là 0 nên không có histogram.

Khi xu hướng giảm bắt đầu và đường nhanh phân kỳ ra khỏi đường chậm thì histogram trở nên lớn hơn, thể hiện rằng xu hướng xuống mạnh

Hãy nhìn ví dụ dưới đây

Trên biểu đồ 1H của EURUSD, đường nhanh cắt đường chậm tại thời điểm histogram bằng 0. Điều này gợi ý rằng khả năng xu hướng giảm sẽ xoay chiều

Từ đó, cặp EURUSD bắt đầu tăng điểm lên và hình thành xu hướng tăng. Hãy tưởng tượng rằng bạn đặt lệnh mua sau giao cắt, bạn đã có thể kiếm khoảng 200 pips lợi nhuận rồi

Tất nhiên cũng có những trở ngại khi dùng MACD mà điểm nổi bật là MA thường bị chậm sau giá, đồng thời, nó cũng chỉ là bình quân của giá mà thôi.

MACD được cấu thành từ trung bình động của đường trung bình khác và được làm mượt bởi đường trung bình khác nên dễ hiểu là tại sao chúng lại chậm. Tuy nhiên, đây vẫn là một trong những công cụ chỉ báo được sử dụng rất nhiều hiện nay

Cho đến thời điểm này, chúng ta rất tập trung vào việc tìm ra điểm bắt đầu của một xu hướng mới. Mặc dù việc đó rất quan trọng nhưng việc tìm ra điểm kết thúc của xu hướng cũng có tầm quan trọng không kém. Làm sao có thể giao dịch tốt khi mà chỉ tìm được điểm vào tốt mà không tìm được điểm ra tốt

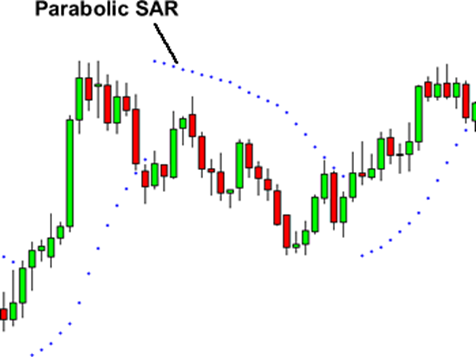

Một chỉ báo kỹ thuật có thể giúp xác định điểm mà một xu hướng có thể kết thúc là Parabolic SAR (Stop And Reversal). Parabolic SAR đặt những dấu chấm lên biểu đồ nhằm chỉ ra khả năng đảo chiều của giá.

Từ hình bên trên, có thể thấy những dấu chấm thay đổi từ phía nằm dưới cây nến trong xu hướng lên sang phía nằm trên cây nến khi xu hướng đảo chiều thành xuống

Cách giao dịch với Parabolic SAR

Điều tốt nhất của Parabolic SAR là việc sử dụng chúng rất dễ dàng, rất đơn giản.

Cơ bản là khi dấu chấm nằm dưới cây nến thì đó là tín hiệu mua, còn khi dấu chấm nằm trên cây nến thì đó là tín hiệu bán

Thật đơn giản phải không.

Đây được coi là một trong những chỉ báo đơn giản nhất vì nó thừa nhận rằng thị trường chỉ có 2 hướng là tăng hoặc giảm. Vì vậy, nó hoạt động rất tốt trong giai đoạn thị trường có xu hướng và xu hướng đi mạnh

Lưu ý rằng tuyệt đối không dùng chỉ báo này khi thị trường đi ngang vì nó sẽ cho tín hiệu sai rất nhiều.

Sử dụng PSAR để thoát lệnh

Có thể sử dụng PSAR để giúp bạn xác định có nên thoát lệnh hay không

Hãy xem cách mà PSAR đóng vai trò phát tín hiệu thoát lệnh trên cặp EURUSD khung thời gian ngày dưới đây

Khi EURUSD bắt đầu giảm điểm vào cuối tháng 4, có vẻ như nó sẽ còn giảm nữa. Người giao dịch đã đặt lệnh bán EURUSD sẽ tự hỏi rằng EU còn giảm đến đâu

Vào đầu tháng 6, 3 dấu chấm xuất hiện ở phía dưới giá, gợi ý rằng khả năng xu hướng giảm đã hết và đây là thời điểm để thoát lệnh bán

Nếu bạn vẫn nhất quyết giữ lệnh bán và nghĩ rằng EU sẽ quay lại xu hướng giảm thì coi chừng bạn sẽ xóa đi hết toàn bộ thắng lợi của mình vì cặp tiền này bắt đầu leo lại lên mức 1.3500.