Chúng ta đã nói về ưu điểm của giao dịch thoái lui trong việc cắt lỗ ở phía trên. Tuy nhiên, ở đây mình sẽ nói thêm một chút về vai trò của việc có một điểm cắt lỗ an toàn, vì nó rất quan trọng nếu anh em muốn có một giao dịch thắng.

Việc đặt dừng lỗ không đúng vị trí có thể khiến bạn bị loại khỏi giao dịch sớm, hoặc chịu rủi ro quá lớn. Bằng cách học giao dịch thoái lui, chúng ta vừa có thể vào lệnh có xác suất thắng cao hơn, vừa có được vị trí đặtstop loss an toàn hơn.

· Rất nhiều nhà giao dịch thường xuyên bị chán nản vì bị cắt lỗ một lệnh mà họ phân tích đúng về mặt kỹ thuật. Do đặt stop loss quá gần, lệnh của họ đã bị dừng lỗ trước khi thị trường đi đúng như dự đoán, lúc này họ không biết làm gì khác ngoài việc ngậm ngùi tiếc nuối.

Việc giao dịch thoái lui sẽ giải quyết được vấn đề này với một điểm cắt lỗ an toàn hơn, khoảng dừng lỗxa hơn và mang lại cơhội thắng lớn hơn cho những lệnh giao dịchcủa anh em.

· Khi một đợt thoái lui xảy ra, nó cung cấp cho anh em một vị trí cắt lỗ khá an toàn và dễnhận biết. Bởi đa số các lần thoái lui xảy ra tại kháng cự và hỗ trợ, do đó anh em có thể đặt stop loss cách ngưỡng kháng cự hay hỗ trợ đó một khoảng phù hợp, vừa an toàn vừa có mức rủi ro khá thấp, và cũng thật dễ dàng.

5.1. Thoái lui không có tín hiệu hành động giá

Trường hợp này giống như ví dụ phía trên của chúng ta, khi giá sau khi thoái lui không mang lại tín hiệu nào rõ ràng để anh em vào lệnh.

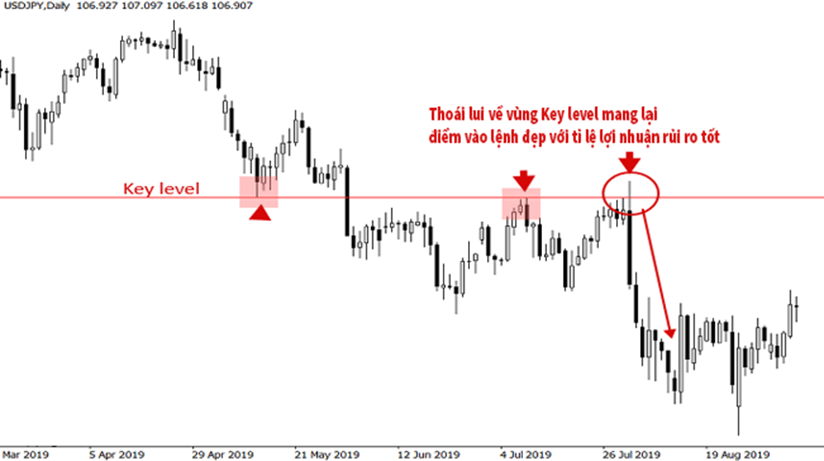

Ta sẽ xét thêm một ví dụ khác dưới đây:

Mặc dù không có tín hiệu nào từ đợt thoái lui, nhưng rõ ràng giá đã nhanh chóng bị bán tháo từ sau khi hồi lại. Các nhà giao dịch hoàn toàn có thể có một lệnh giao dịch tiềm năng nếu họ vào lệnh khi giá hồi lại đến vùng kháng cự, tất nhiên là cần đi kèm với một mức cắt lỗ thật chặt chẽ và an toàn.

Đây là một kịch bản vô cùng an toàn và hiệu quả để giao dịch, dù thực tế nó không quá thường xuyênxảy ra.

Chúng ta sẽ chờ giá phục hồi về các khu vực Key level, sau đó theo dõi tín hiệu từ các mô hình nến hình thành ở đó, và bắt lấy cơ hội vào lệnh với tỉ lệ thắng rấtcao. Lời khuyên dành cho bạn làhãy sử dụng biểu đồ khung ngày để có hiệu quả cao nhất.

Các đường trung bình động MA cũng là một chỉ báo đáng tin cậy bên cạnh các ngưỡng kháng cự và hỗ trợ, khi mà giá thường có xu hướng quay trở lại test các đường này.

Ví dụ bên dưới sử dụng đường EMA 21, biểu đồ khung ngày. Khi giá quay trở lại mức này, chúng ta sẽ theo dõi chặt chẽ các tín hiệu price action để nắm bắt các điểm vào lệnh tốt nhất.

Lưu ý là các đường MA chỉ hoạt động tốt trong thị trường có xu hướng rõ ràng, vì vậy ở trong thị trường side way anh em nên cân nhắc bỏ qua các thiết lập này.

💡

– Cộng đồng giao lưu và học hỏi phương pháp quản lý vốn, xử lý lệnh âm tài khoản, phương pháp giao dịch, chiến lược đầu tư vàng, ngoại tệ ngắn – trung – dài hạn, cùng ZOOM giao dịch thực chiến tin tức phiên Mỹ hàng ngày từ thứ hai đến thứ sáu.

– Tham gia cộng đồng ZALO: TẠI ĐÂY

– Tham khảo tín hiệu giao dịch trên TELEGRAM: TẠI ĐÂY

Trên thực tế, giá có xu hướng thoái lui khoảng 50% của một động thái lớn trước đó. Đây là hiệntượng đã được thống kê, và bạn cũng có thể thấy nếu nhìn vào bất cứ biểu đồ nào. Nó không xảy ra trongmọi trường hợp, nhưng là khá thườngxuyên.

Chúngta có thể theo dõi sự thoái lui về các khu vực 50% này và chờ đợi tín hiệu để vào lệnh. Mốc 50% là khá chắc chắn để không xảy ra sự phá vỡ, sau đó giá sẽ di chuyển trở lại theo hướng ban đầu và đem lại cơ hội rất lớn cho bạn.

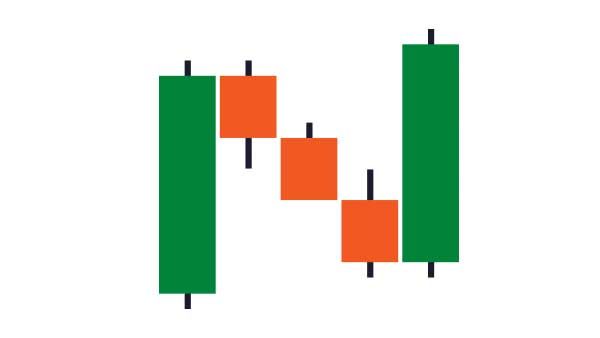

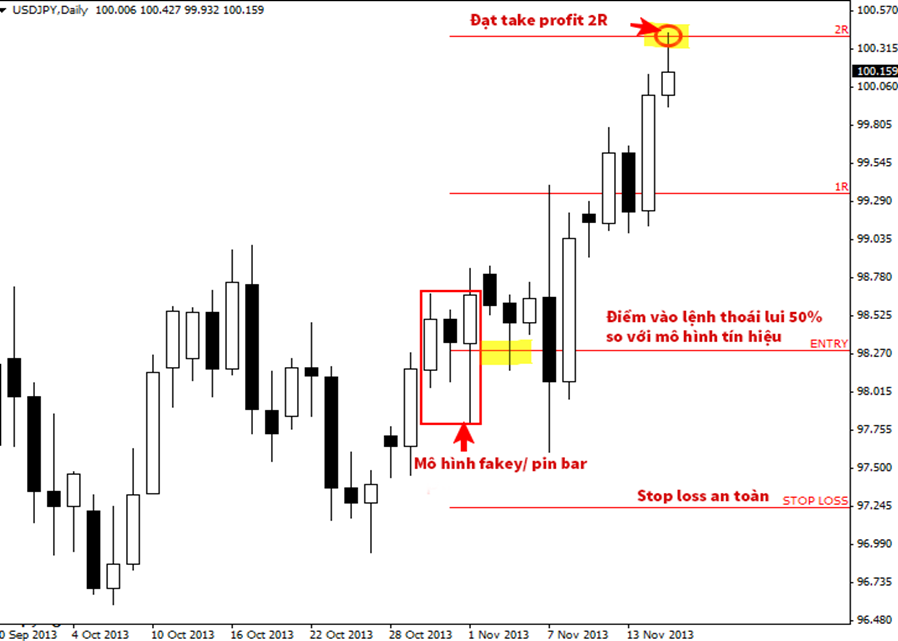

Các trường hợp trên, chúng ta nói về sự thoái lui trong một khoảng giá nhất định. Nhưng phần này sẽ áp dụng chúng lên một hoặc một vài cây nến, và vẫn áp dụng mức thoái lui 50%.

Thôngthường, bạn có thể thấy với một thanh nến có đuôi dài, thì cây nến phía sau nó sẽ thoái lui khoảng một nửa độ dài cây nến đó, mang lại cơ hội vào lệnh ở mức giá tốt hơn, và tỉ lệ lợi nhuận rủi ro tốt hơn cho bạn.

Ví dụ 1: Hãy xem ví dụ về việc đạt tỉ lệ lợi nhuận lên tới 4R bằng cách chờ đợi thoái lui đối với một thanh nến.

Ví dụ 2: Cách đạt lợi nhuận 2R bắng cách chờ đợi thoái lui 50% đối với các mô hình nến.

Khi giá quay trở lại các “khu vực sự kiện” thì đó là các khu vực có xác suất rất cao để tìm kiếm các giao dịch. Ví dụ bên dưới, khi giá quay trở lại khu vực sự kiện nơi hình thành cây Pinbar trước đó, nó đã hình thành một cây pinbar khác và sau đó một đợt giảm mạnh thực sự diễn ra.

Hyvọng qua bài viết và các ví dụ, bạn đã hiểu rõ các mức thoái lui của hành động giá và cách áp dụng chúng trong giao dịch. Mặc dù có thể còn nhiều tín hiệu thoái lui khác, nhưng trên đây là tổng hợp những tín hiệu phổ biến nhất