Nói một cách công bằng, có cả khía cạnh ngẫu nhiên và không ngẫu nhiên trong thị trường tài chính. Giá của một tài sản đôi khi có xu hướng và phản ứng tốt với các mẫu hình hoặc chỉ báo, đôi khi lại dao động một cách vô thức và bỏ qua các mẫu hình hoặc tín hiệu chỉ báo. Công việc của một nhà phân tích kỹ thuật là “tách lúa mì ra khỏi vỏ”, thích ứng với các điều kiện luôn thay đổi.

Dứoi đây là 5 thuyết kinh điển của giới phân tích tài chính mà chúng ta không nên bỏ qua:

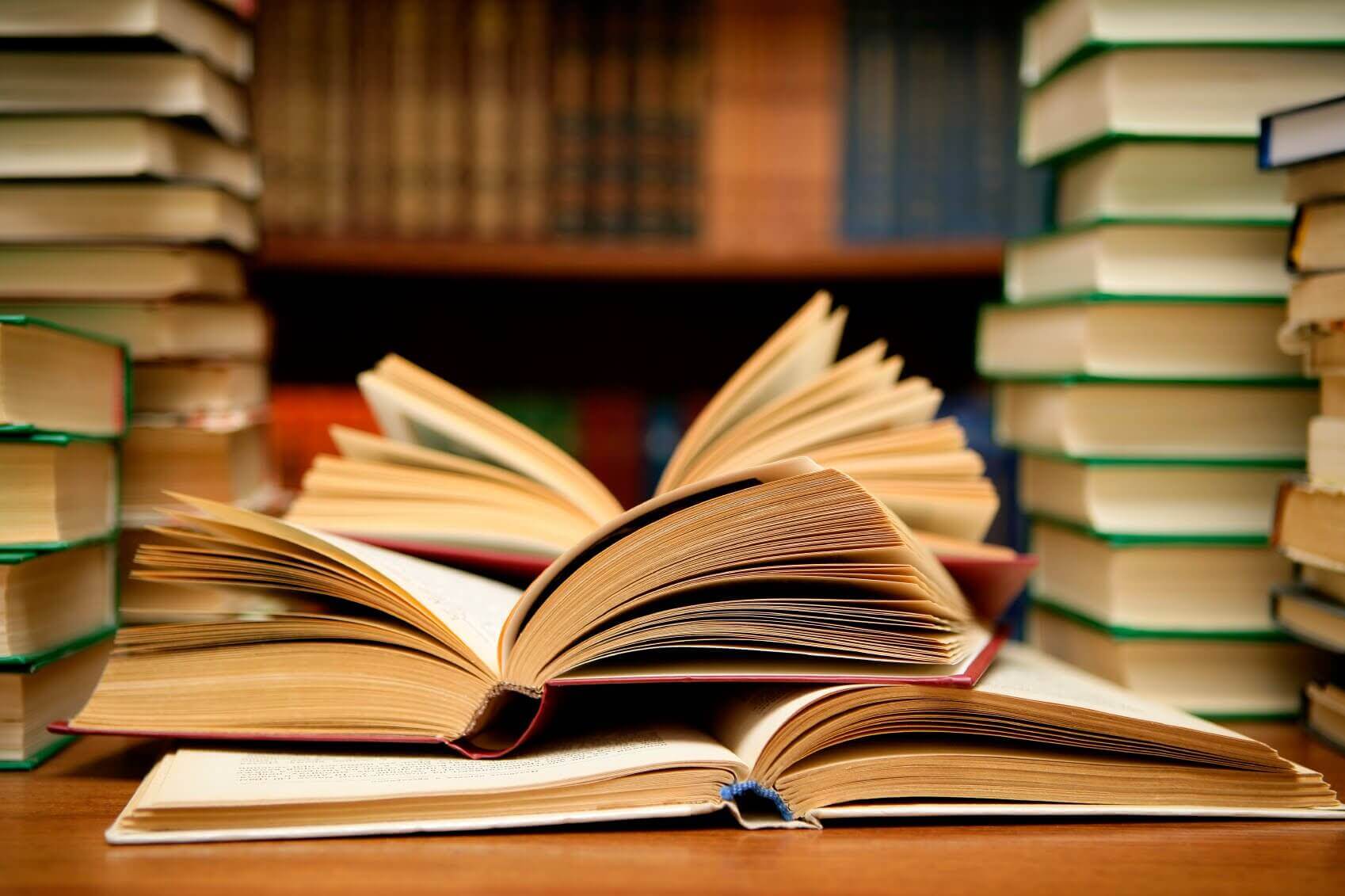

Lý thuyết bước đi ngẫu nhiên

Với “lý thuyết bước đi ngẫu nhiên”, Malkiel khẳng định rằng biến động giá là không thể đoán trước, và các nhà đầu tư không thể liên tục đánh bại thị trường. Việc áp dụng phân tích cơ bản hoặc phân tích kỹ thuật để xác định thời điểm thị trường là một sự lãng phí thời gian và kém hiệu quả. Các nhà đầu tư sẽ tốt hơn nếu mua và nắm giữ một quỹ chỉ số. Có 2 yếu tố chính trong lý thuyết này:

– Lý thuyết bước đi ngẫu nhiên tin rằng không thể đánh bại thị trường mà không chịu rủi ro vì khả năng tăng hay giảm của giá trong tương lai là tương đương nhau. Nhà đầu tư theo trường phái lý thuyết bước đi ngẫu nhiên tin rằng trong tương lai, thị trường không thể giống như những gì nó đã xảy ra vì luôn có những rủi ro tăng thêm, đó là những rủi ro không thể biết trước.

– Lý thuyết bước đi ngẫu nhiên cho rằng phân tích kĩ thuật hay phân tích cơ bản chỉ làm lãng phí thời gian của nhà đầu tư. Bởi các nhà đầu tư dựa trên phân tích kỹ thuật thường chỉ tiến hành mua hoặc bán các mã sau khi các xu hướng đã hình thành và tiếp tục phát triển đến một giai đoạn nào đó. Tương tự như vậy, phân tích cơ bản có thể dẫn đến phân tích sai lầm do sự yếu kém trong việc thu thập tin tức hoặc hiểu sai thông tin.

Lý thuyết bước đi không ngẫu nhiên

Lý thuyết bước đi không ngẫu nhiên (A Non-Random Walk Down Wall Street) là 1 lý thuyết phản bác những lý lẽ của Malkiel phía bên trên. Đây là 1 tiểu luận của Lo và MacKinlay cung cấp các bằng chứng thực nghiệm rằng thông tin có giá trị luôn có thể được trích xuất từ giá (có nghĩa là giá phản ánh hết thông tin). Dưới đây là 1 trích dẫn trong bài luận:

“ Phân tích kỹ thuật, còn được gọi là phân tích biểu đồ, là một phần của thực tiễn giao dịch tài chính trong nhiều thập kỷ, nhưng phương pháp này không nhận được sự chấp nhận của giới học thuật như các phương pháp phân tích cơ bản. Một trong những trở ngại chính là bản chất chủ quan của phân tích kỹ thuật. Sự hiện diện của các mô hình trong lịch sử biểu đồ giá phụ thuộc vào chủ quan của nhà phân tích.

Tóm lại, lý thuyết này cung cấp bằng chứng xác thực rằng thị trường không ngẫu nhiên & các nhà giao dịch có thể ứng dụng máy tính trong việc xác định các mô hình để giao dịch (để loại bỏ tính chủ quan).

💡

– Cộng đồng giao lưu phương pháp, chiến lược đầu tư vàng, dầu, ngoại tệ, bitcoin.

Zoom thực chiến tin tức phiên Mỹ từ thứ hai đến thứ sáu.

– Vào cộng đồng giao lưu, nắm bắt kế hoạch giao dịch tham gia nhóm ZALO: TẠI ĐÂY

– Tham khảo các tín hiệu giao dịch cụ thể trên TELEGRAM: TẠI ĐÂY

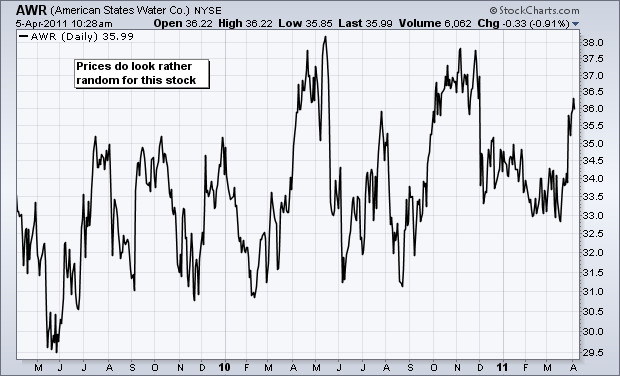

Lý thuyết Dow

Đây là một trong những lý thuyết và cũng là hệ thống lâu đời nhất có thể giúp các nhà đầu tư chiến thắng thị trường và giảm thiểu rủi ro. Lý thuyết Dow mặc dù có nhiều tiên đề, nhưng cốt lõi vẫn là hướng các nhà đầu tư nên mua cổ phiếu khi cả Dow Transports và Dow Industrials ghi nhận mức đỉnh mới và bán hoặc mua trái phiếu kho bạc khi cả hai chỉ số đều tạo đáy mới. Việc chuyển từ cổ phiếu sang trái phiếu kho bạc làm giảm đáng kể rủi ro trong thị trường giá xuống & bảo toàn vốn là một trong những chìa khóa dẫn đến thành công trong đầu tư.

Phân phối Fat Tails

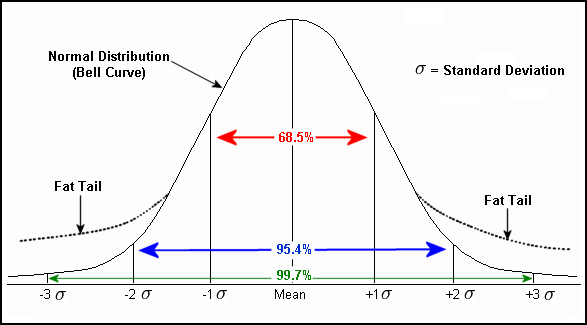

Nếu người ta đo chiều cao 1000 người và vẽ sơ đồ phân phối, phân phối này sẽ tạo thành đường cong hình chuông cổ điển (đường màu đen liền nét trong hình bên dưới). Chiều cao trung bình sẽ ở giữa và các chiều cao còn lại sẽ được phân bổ đều ở hai bên. 68.5% mẫu sẽ nằm trong phạm vi độ lệch chuẩn 1 của giá trị trung bình, 95.4% sẽ nằm trong phạm vi độ lệch chuẩn là 2 của giá trị trung bình và 99.7% sẽ nằm trong phạm vi sai lệch chuẩn là 3 và càng cách xa giá trị trung bình thì % càng giảm.

Lý thuyết hơi khó hiểu nên mình giải thích lại 1 chút cho anh em dễ hiểu hơn: Giả sử chiều cao trung bình của nam giới Việt là 1m6, thì 68.5% nam giới sẽ nằm trong vùng 1m5-1m7, 95.4% sẽ nằm trong vùng 1m4-1m8,….chẳng hạn thế, và số lượng nam giới có chiều cao dưới 1m4 và 1m9 hoặc thấp hơn vào cao hơn trong % dân số sẽ thấp dần (đuôi của đường cong hình chuông).

Tuy nhiên, khi nghiên cứu về mức phân phối lợi nhuận của 1 tài khoản giao dịch có lãi, thì các nhà nghiên cứu nhận thấy cái vùng đuôi này sẽ bự hơn (đường nét đứt trong hình bên trên). Có nghĩa là trong 1 lịch sử giao dịch của 1 người có lãi, số lượng lệnh gần với điểm hoà vốn sẽ cao hơn, và số lượng lệnh lãi lớn hoặc lỗ lớn thường rất bé, nhưng nó sẽ lớn hơn so với mô hình phân phối hình chuông cổ điển. Điều này có nghĩa là, thị trường luôn cung cấp những cơ hội với lợi nhuận đột phá, anh em nào có thể tận dụng được những sự đột phá này thì có cơ hội chiến thắng cao hơn (cái đuôi chuông béo hơn).

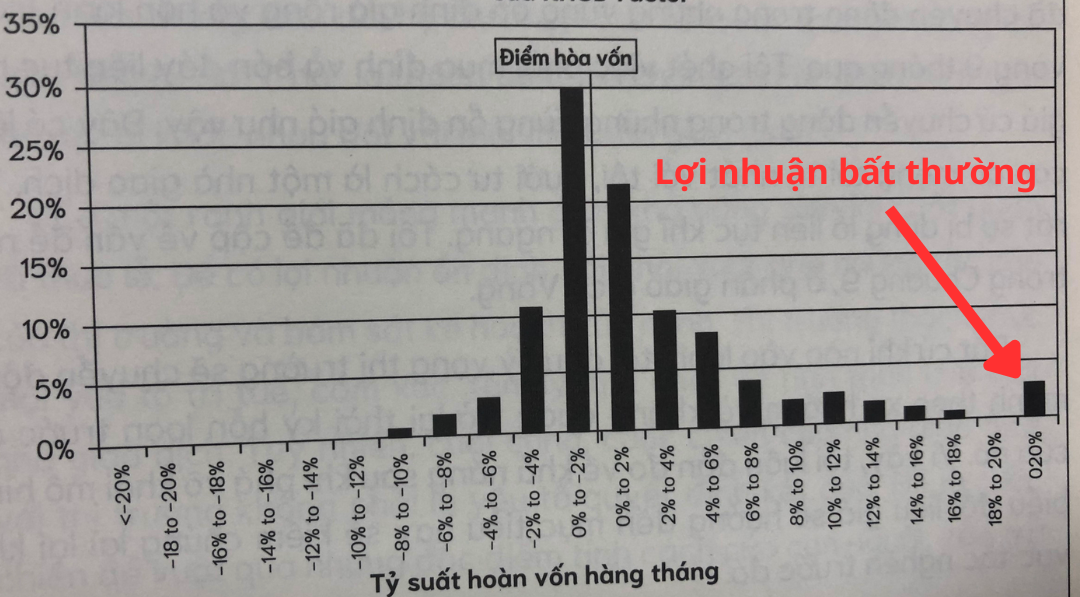

Hình bên trên là phân phối lợi nhuận của phù thuỷ P.Brandt. Anh em có thể thấy là khúc đuôi (phần lợi nhuận bất thường) trong mô hình phân phối có xu hướng hơi “béo” hơn, nó có hình dạng khác với phân phối hình chuông truyền thống.

Lý thuyết bằng chứng trực quan

Bất kỳ ai đã theo dõi thị trường tài chính chứng khoán, ngoại hối trong một khoảng thời gian đều nhận ra rằng các xu hướng là hoàn toàn tồn tại. Công bằng mà nói, không phải tất cả các mã giao dịch đều có xu hướng và xu hướng không tồn tại mãi mãi. Như mọi khi, thách thức là tìm ra xu hướng đó và tận dụng nó. Và lý thuyết này chỉ ra rằng, chỉ bằng cách quan sát một cách trực quan, nhà giao dịch hoàn toàn có thể phát hiện ra xu hướng và tận dụng chúng.

💡

– Cộng đồng giao lưu phương pháp, chiến lược đầu tư vàng, dầu, ngoại tệ, bitcoin.

Zoom thực chiến tin tức phiên Mỹ từ thứ hai đến thứ sáu.

– Vào cộng đồng giao lưu, nắm bắt kế hoạch giao dịch tham gia nhóm ZALO: TẠI ĐÂY

– Tham khảo các tín hiệu giao dịch cụ thể trên TELEGRAM: TẠI ĐÂY