Biểu đồ nến Nhật là một công cụ phân tích kỹ thuật đóng gói tất cả dữ liệu của giá tại nhiều khung thời gian khác nhau vào một cây nến duy nhất. Chính điều này làm cho nến Nhật trở nên hữu ích hơn so với biểu đồ hình thanh (Bar chart) truyền thống hay biểu đồ đường (Line chart) đơn giản kết nối các điểm giá đóng cửa với nhau. Khi một mô hình nến Nhật được hình thành, chúng có tác dụng dự đoán xu hướng chuyển động của đường giá, đặc biệt hơn, mô hình nến Nhật cực kỳ hữu dụng trong việc tìm kiếm “Điểm đảo chiều”. Ngay từ thế kỷ 18, các thương gia buôn gạo tại Nhật Bản đã biết lựa chọn các màu sắc phù hợp cho các loại nến Nhật (Nến tăng, nến giảm, …) để tạo thêm chiều sâu cho công cụ kỹ thuật này trở nên đầy màu sắc.

Độ tin cậy của mô hình nến Nhật

Không phải tất cả các mô hình nến Nhật đều hoạt động tốt và hiệu quả như nhau. Mức độ phổ biến quá lớn của mô hình nến Nhật đã làm giảm độ tin cậy khi chúng được phân tích bởi các quỹ phòng hộ hay các nhà đầu tư thông minh. Những nhà đầu tư thông minh với nguồn vốn dồi dào này dựa vào hiệu suất nhanh như chớp để giao dịch với các nhà đầu tư nhỏ lẻ và các nhà quản lý quỹ truyền thống, những người thực hiện các chiến lược giao dịch (Bằng phân tích kỹ thuật) thường thấy trong các cuốn sách, tài liệu được chia sẻ phổ biến.

Nói cách khác, các nhà quản lý quỹ phòng hộ sử dụng phần mềm hiện đại để nắm bắt những hành động của người tham gia trên thị trường đang tìm kiếm cơ hội giao dịch theo xu hướng. Tuy nhiên, khi các mô hình nến Nhật đáng tin cậy xuất hiện cho phép tạo ra các cơ hội kiếm lời trong cả ngắn hạn và dài hạn.

Hiệu suất đầu tư bằng mô hình nến Nhật

Phân tích này dựa trên công trình nghiên cứu của Thomas Bulkowski, người đã xếp hạng độ chính xác và hiệu suất đầu tư cho các mô hình nến Nhật trong cuốn sách được viết vào năm 2008 của ông, The Encyclopedia of Candlestick Diagrams. Nó cung cấp số liệu thống kê cho 2 loại mô hình nến Nhất sau:

1. Đảo chiều – Các mô hình nến đảo chiều dự đoán sự thay đổi về xu hướng giá.

2. Tiếp diễn – Các mô hình nến tiếp diễn dự đoán giá sẽ tiếp tục chuyển động theo xu hướng hiện tại.

Trong các ví dụ sau có sử dụng nến biểu đồ nến Nhật với 2 màu trắng – đen, thanh nến trắng có nghĩa là giá đóng cửa cao hơn giá mở cửa (Nến tăng), trong khi nến đen có nghĩa là giá đóng cửa thấp hơn giá mở cửa (Nến giảm).

Three Line Strike

Đây là mô hình nến đảo chiều tăng giá xuất hiện trong xu hướng giảm với một cây nến tăng vượt qua ba cây nến giảm trước đó. Với 3 cây nến giảm, mỗi cây nến giảm tạo ra một mức giá thấp hơn cây nến trước. Cho đến cây nến thứ 4 có giá mở cửa thậm chí còn thấp hơn, nhưng sau đó biến thành một cây nến tăng Marubozu vượt qua cả giá mở cửa của cây nến đầu tiên trong chuỗi. Theo Bulkowski, mô hình giá đảo chiều Three-line Strike này dự đoán giá sẽ tăng cao hơn với độ chính xác 83%.

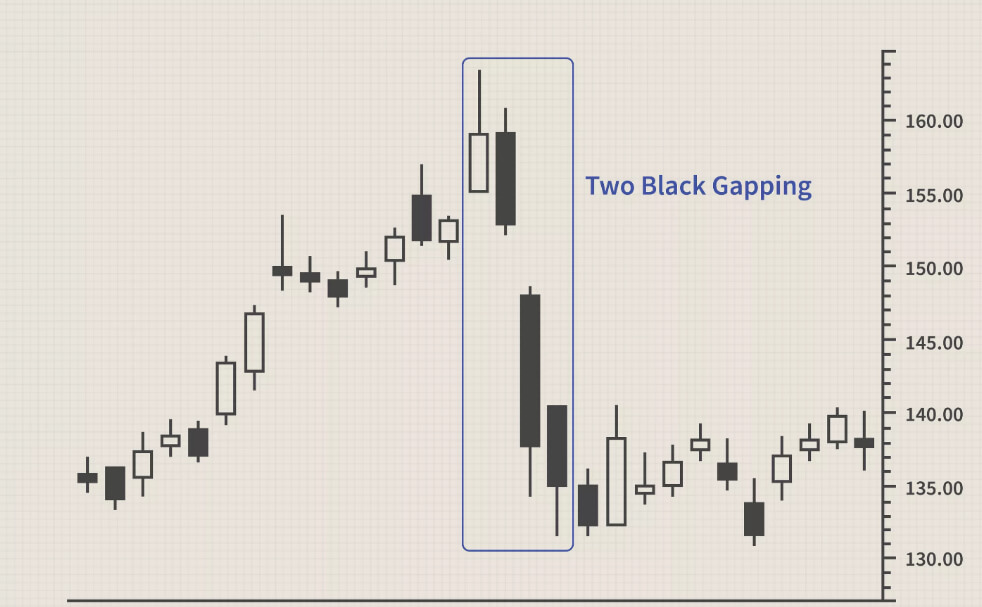

Two Black Gapping

Mô hình nến tiếp diễn xu hướng giảm Two Black Gapping xuất hiện tại đỉnh của một xu hướng tăng. Sau khi giá có dấu hiệu tạo đỉnh, mô hình Two Black Gapping được hình thành khi xuất hiện hai cây nến giảm (Nến đen) có các mức giá đóng cửa thấp hơn cùng với khoảng trống (Gap) giảm giá. Mô hình này dự đoán rằng giá sẽ tiếp tục giảm xuống các mức thấp hơn nữa, và có thể gây ra một xu hướng giảm với một quy mô lớn. Theo Bulkowski, mô hình này dự đoán giá sẽ giảm thấp hơn với độ chính xác là 68%.

Three Black Crows – 3 Con Quạ Đen

Three Black Crows hay 3 Con Quạ Đen là mô hình nến đảo chiều giảm giá bắt đầu tại hoặc gần đỉnh của một xu hướng tăng. Với 3 cây nên giảm (Nến đen) tạo các mức giá đóng cửa sau thấp hơn giá đóng cửa trước. Mô hình này dự đoán rằng giá sẽ tiếp tục giảm xuống các mức thấp hơn, điều này có thể tạo một xu hướng giảm ở quy mô lớn hơn. Phiên giảm giá mạnh nhất hay cây nến giảm dài nhất xuất hiện sau khi giá tạo mức đỉnh mới (Điểm A trên Hình 3), vì tại đó thu hút những người mua FOMO tham gia vào thị trường. Theo Bulkowski, mô hình này dự đoán giá sẽ giảm thấp hơn với độ chính xác 78%.

Evening Star – Sao Hôm

Mô hình nến đảo chiều giảm giá Evening Star hay Sao Hôm bắt đầu bằng một cây nến tăng dài (Nến trắng) với nỗ lực tạo ra mức đỉnh mới. Nến tiếp theo sẽ mở cửa tại mức giá cao hơn giá đóng cửa của cây nến tăng trước đó, tạo ra một khoảng trống (Gap), nhưng tại mức giá này người mua mới không xuất hiện, dẫn đến nến có biên độ hẹp. Sau đó, tại cây nến thứ 3, giá mở cửa thấp hơn giá đóng cửa của cây nến thứ 2 tạo thành một khoảng trống giảm (Gap) báo hiệu rằng giá sẽ tiếp tục suy giảm giảm xuống các mức thấp hơn nữa, và có thể gây ra một xu hướng giảm lớn hơn. Theo Bulkowski, mô hình này dự đoán giá sẽ giảm thấp hơn với độ chính xác là 72%.

Các mô hình nến Nhật thu hút nhiều sự chú ý của những nhà giao dịch tham gia thị trường, nhưng nhiều tín hiệu đảo chiều hay tiếp diễn xu hướng từ các mô hình này có thể không còn hoạt động hiệu quả và đáng tin cậy trong môi trường điện tử ngày nay. May mắn là, theo số liệu thống kê của Thomas Bulkowski cho thấy độ chính xác đáng kinh ngạc đối với một số ít các mô hình nến Nhật mà đã được nêu trong bài viết, cung cấp cho các nhà giao dịch những tín hiệu đáng tin cậy để mua và bán.

💡

– Tham gia cộng đồng ZALO Giao Lộ Đầu Tư để trao đổi học hỏi kinh nghiệm chiến lược đầu tư hàng ngày

– Tham khảo kế hoạch giao dịch VÀNG – TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư